Очередные меры PBOC и рост Китая. Саудовской Аравии не удается "смыть кровь с рук".

Китайский ЦБ анонсировал в понедельник новый ряд мер по стимулированию, которых похоже так долго ждали инвесторы. Закрыв пятницу в плюсе на 2.58%, сегодня индекс голубых фишек SHCOMP подскочил на 4%, после того как правительство объявило о налоговых скидках для физических лиц, совокупный размер которых может достигнуть 1% от ВВП.

Фискальное стимулирование вместе со схемами по поддержке фондового рынка через обратный выкуп акций и обеспечением ликвидности в экономике придали инвесторам заряд оптимизма, который будет доминировать в настроениях в среднесрочной перспективе. Курс юаня при условии отсутствия вмешательства правительства в валютный рынок будет планомерно снижаться, что также поддержит экономику за счет роста или стабилизации прибыли экспортеров в национальном выражении.

Государственный долг правительства довольно низкий на уровне около 48%, при этом большая часть номинирована в юанях, поэтому опасений относительно устойчивости фискальной политики не возникают.

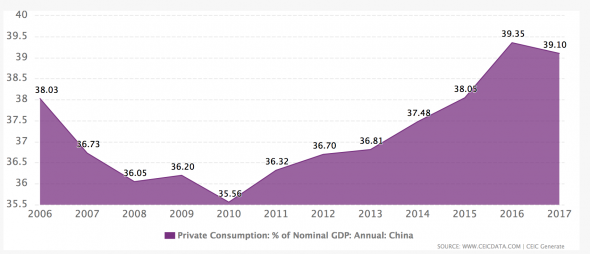

Другое дело КПД налоговой реформы в контексте стимулирования экономики. Потребление китайских домохозяйств составляет около 39% от ВВП по сравнению с 70% в США, склонность к потреблению также ниже из-за исторически сложившихся различий в расходах и бережливости:

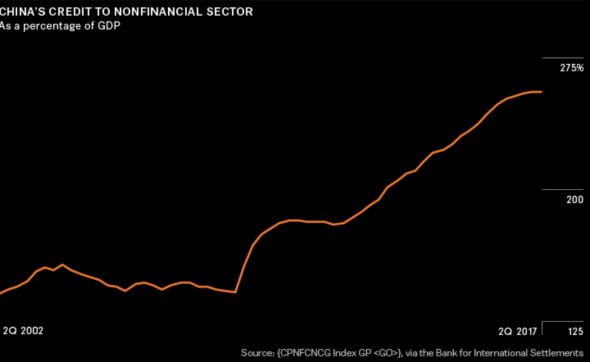

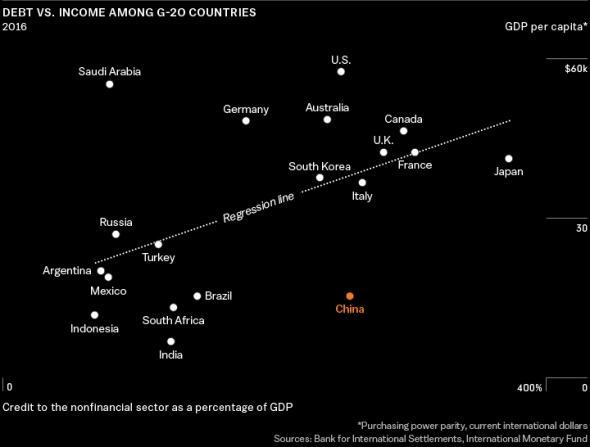

Уже исходя из этих различий, успех налогового маневра в США Китаю вряд ли удастся повторить. К тому же правительство пытается абстрагироваться от идеи стимулирования корпоративного сектора, который накопил около 260% по отношению к ВВП.

Сравнимый с уровнем долга развитых стран. А что же по доходам? (а не очень):

Можно заметить, что последние анонсированные меры, по большей части представляют собой попытки точечных воздействий, в том числе выделение денег на обратный выкуп акций. Сейчас не лучший момент для абсорбции шоков от дефолтов, но платить за отсрочку приходится сворачиванием процесса трансформации к «правильным», конкурентным формам распределения кредитных и инвестиционных средств, т.е. рынка акций и облигаций и возвращением к неэффективным банковским каналам.

Как я уже отмечал ранее высокий административный контроль в том числе банковской системы, не позволяют эффективно расходовать средства и корректно оценивать риск инвестиционных проектов, как следствие меры стимулирования окажутся лишь симптоматическим лечением необходимым для противостояния в торговой войне с США.

Доходность китайский облигаций устойчиво снижается последний месяц, реагируя на сигналы об увеличении предложения бондов на рынке. С начала года доходность потеряла около 11% и в понедельник находилась на отметке в 3.6%. Запас движения доходности в китайской экономике пока еще достаточный, прежде чем начинать разговоре о неэффективности, достаточно вспомнить что к октябре 2016 доходность достигала минимального значения в 2.7% после чего перешла в рост.

Сигналы о большем давлении на доходность в теории должны вызвать отток капитала, движимого поиском доходности, а также как реакцию на рост валютного риска. Если вспомнить упорное отрицание китайским правительством девальвации как способа нивелирования тарифов США, то станет ясно, что Китай имел ввиду отсутствие масштабных мер по смягчению. Тем не менее в условиях контроля над валютным рынком, подобные эффекты с трудом прослеживаются через изменение обменного курса.

Любопытно также и то, что китайского ЦБ «прорвало» после того, как США опубликовали отчет о торговле с партнерами, в котором отказались называть Китай валютным манипулятором. До этого все маневры Китая концентрировались на борьбе с финансовым рычагом в экономике, т.е. на проведении монетарного ужесточения.

Вывод из этой истории: без уступок со стороны США, быстрая развязка в торговой войне становится совсем нереалистичным сценарием, так как Китай переходит в глухую оборону. При этом если фондовый рынок США выстоит текущую коррекцию, Трамп вероятно будет двигаться к апогею противостояния, т.е. тарифам на весь китайский экспорт ($267 млрд).

Нефтяные рынок ожидает «голой правды» об убийстве колумниста Вашингтон Пост Хажкоджи, которое турецкое правительство пообещало опубликует завтра. Напомню, что Саудовская Аравия резко изменила позицию относительно инцидента, пока не стало поздно противоречить очевидному, признав, что диссидент был убит в посольстве Саудовской Аравии в Турции. Спекуляции переключились на роль принца Салмана в убийстве, который по некоторым данным звонил Хажкоджи за несколько минут до расправы.

Запад, конечно, поставлен в неловкое положение, где необходимости санкций и давления вроде бы очевидна, а вроде может неприятно откликнуться, например кризисом нефтяного рынка, подобным 1973 года, который взвинтит цены на нефть и поставит под угрозу глобальный рост. Интересно следить за игрой Трампа, для которого убийство сейчас отличная возможность «раскрутить» королевство на выгодную сделку (скорей всего он так считает). Нефтяные цены настроены на рост, и катализатором скорей всего послужит завтрашние новости из Турции.