Как обогнать индекс (пример выигрышной торговой стратегии)

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

Если вы не первый год торгуете на фондовом рынке, то наверняка заметили, что из года в год одни и те же бумаги растут лучше рынка, а другие толкутся на месте или даже падают из года в год. Отличным примером являются Роснефть и Газпром. Для меня торговля на фондовом рынке началась с покупки акций Роснефти на IPO в июне 2006 года. Тогда Газпром стоил дороже Роснефти. С тех пор Роснефть выросла более чем в 2 раза, а Газпром более чем в 2 раза упал. Подобных примеров можно привести много. Отсюда возникает следующая гипотеза: индекс акций можно обогнать, если покупать только лучшие бумаги, т.е. те, которые продемонстрировали наибольший рост за определенный предшествующий текущей дате период. Совершенно очевидно, что доказать строго математически подобную гипотезу невозможно, но мы можем провести тестирование подобной стратегии на исторических данных.

В данной статье для теста используются данные по 30 наиболее ликвидным акциям ММВБ за период с 30.12.2005 года по 29.12.2017 включительно. Тестирование осуществляется следующим образом: мы выбираем 8 акций, показавших наибольший рост за предыдущий год, и покупаем эти бумаги по цене закрытия последнего дня года. При этом общая сумма денег, выделенных на покупку акций, делится на 8 равных частей, на которые и покупаются эти акции. В конце следующего года мы продаем купленные ранее бумаги и покупаем новые 8 лучших бумаг за прошедший год. Таким образом, у нас в портфеле постоянно находятся 8 лучших акций прошлого года. Полученные результаты мы сравниваем с изменением индекса ММВБ за то же время.

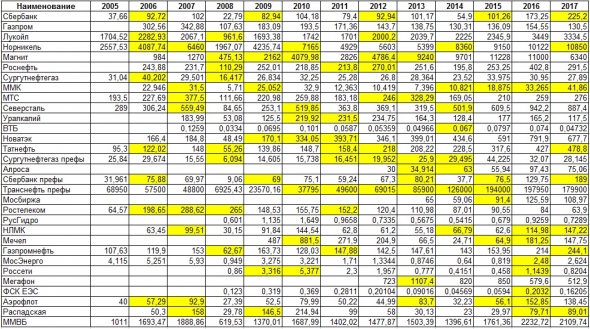

Рассмотрим таблицу 1. В данной таблице приведены цены закрытия последнего торгового дня года для 30 наиболее ликвидных акций ММВБ, начиная с 2005 по 2017 год, в последней строке приведены значения индекса ММВБ. Купленные акции, выделены в таблице 1 желтым цветом. Обратите внимание, что не все ячейки Таблицы 1 заполнены. Это связано с тем, что некоторые бумаги начали торговаться на ММВБ позже 2005 года.

Таблица 1.

Прежде чем переходить к анализу расчетов сделаем три замечания:

- Мы предполагаем, что продаем и покупаем бумаги по цене закрытия последнего торгового дня года. Разумеется, это определенное допущение, которое на практике может означать, что сделки осуществляются, например, в последние несколько минут торгов. В данном случае, цена покупки/продажи будет несильно отличаться от цены закрытия последнего торгового дня, во всяком случае, по сравнению с годовым изменением цены.

- При расчете мы пренебрегаем комиссионными издержками, т.к. сделки происходят всего 1 раз в год, к тому же некоторые бумаги остаются в лидерах роста несколько лет подряд и в таком случае, мы их не продаем, например, префы Сургутнефтегаза были в лидерах роста 4 года подряд.

- В данных расчетах не учитывается размер дивидендных выплат, но т.к. в список 8 лучших бумаг часто входили такие акции как префы Сургутнефтегаза и МТС, которые регулярно выплачивали самые высокие дивиденды, то общая дивидендная доходность 8 лучших бумаг будет выше, чем дивидендная доходность индекса ММВБ.

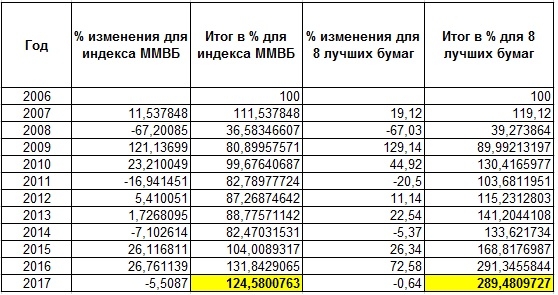

Рассмотрим таблицу 2. В данной таблице приведены результаты сравнения изменения индекса ММВБ с изменением лучших 8 акций предыдущего года за диапазон с 2006 по 2017 год.

Таблица 2.

Итак, акции, купленные в соответствии с индексом ММВБ 29.12.2006 и проданные 29.12.2017 принесли бы их владельцу за 11 полных лет прибыль в размере 24.58%, а если бы вы покупали 8 лучших за предыдущий год акций из списка 30 наиболее ликвидных бумаг, то ваша прибыль за тот же период составила бы аж 189.48%. Как говорится, почувствуйте разницу. При этом за 11 лет, как вы можете увидеть из Таблицы 2, только один раз 8 лучших за предыдущий год бумаг проиграли индексу, в 10 же случаях они показали лучший результат. Какие же выводы отсюда можно сделать? Выводов на самом деле несколько:

- Старайтесь покупать лучшие бумаги, лидеров своей отрасли. Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время как аутсайдеры, так и остаются аутсайдерами.

- Не ждите, пока вырастет бумага-аутсайдер, за то время, пока ваши деньги будут простаивать в ожидании, вы можете упустить много выгодных торговых возможностей.

- При покупке лучших бумаг не стоит брать мало акций. Оптимальным будет количество 7-11 бумаг. При этом вы, может быть, и не получите той максимальной прибыли, которую могли бы дать 2-4 лучшие бумаги, но зато будете неплохо диверсифицированы и защищены от негативных факторов, связанных с конкретной акцией.

Берегите свои деньги! Торгуйте грамотно!

даже если на 12 лет = 15,79%

www.comon.ru/user/Trader17/blog/post.aspx?index1=109424

Кстати, когда схожие мысли проверял, обнаружил что лучший месяц для покупки — ноябрь (середина), а для продажи — август-сентябрь.

Свин Копилкин (Дмитрий), даже не май, а именно август?

Странно.

Май в РФ не котируется с тех пор как отсечки с мая перенесли на лето. На статистике это заметно видно.

Вы взяли окно год, по многочисленным расчетам лучше работает при перебалансировке на сроке 6мес.

Респект за труд и за его публикацию.

Сразу просится исследование на тему: "А что если тоже самое, только раз в квартал/месяц?"

Чисто для справки. Все серьезные люди (кроме серьезного человека Дмитрий Новиков ) уже давно знают, что рынок вообще ни разу не гаусс. Тяжелые хвосты, узкий центр и тому-подобные явления уже давно описаны.

Справедливости ради нужно заметить, что в былинные времена господина Блека, Шолза и иногда примазывающегося Мертона даже компьютеров-то толком не было. Все приходилось считать ручками на бумажке, опираясь в лучшем случае на крайне ограниченные выборки дневных данных.

KiboR, не знаю откуда ты вытащил эти числа. Напиши отдельным топиком свое исследование на эту тему? Мне будет интересно. Могу даже двести тимофейчиков за него предложить (если уровень обоснования будет нормальный, а не формальная отписка).

Заодно обязательно объясни, что ты вкладываешь в понятие «тренд». Более того, как ты его измеряешь, чтобы потом так уверенно заявлять про "2/3 времени".

Собственно, рынок никогда не бывает гауссом на малых таймфреймах и никогда не становится гауссом на больших.

ПС Если бы ты был прав, мы бы видели, что половину времени улыбка на опционах выглядит как горизонтальная прямая линия. и только в моменты «трендов», возникают отклонения. Но этого не происходит.

В инэте раньше можно было много исследований найти на тему того, что 2/3 всего времени рынки проводят в боковиках. Боковики это и есть нормальное распределение.

Не вижу смысла развивать смартлаб по этой тематике, это колоссальные умственные затраты, которые пригодятся лишь единицами типа тебя, остальным это будет как «бисер перед ...»

KiboR, действительно. Каждый человек имеет право на свои собственные заблуждения.

ПС Хотя чую, что если бы я сегодня был твоим оппонетном, фиг бы ты защитился. =)

KiboR, ты мне что-то умное скажешь, я тебе. Глядишь, всем хватит места в стакане.

=) А то звучит так, словно ты стесняешься, что какой-то смартлабовец найдет у тебя дырку в вычислениях и потом будет её размахивать.

blog.quantquant.com/blog/statistics_and_probability/317.html

В Яндексе «моментум эффект на рынке акций» и перебираем страницы где-то до 20-25

«Сразу просится исследование на тему: „А что если тоже самое, только раз в квартал/месяц?“» заданный ch5oh

Про боковики/тренды ничего не скажу, сам не изучал, сколько-нибудь убедительных работ не встречал. Лично мне симпатичней гипотеза когерентного рынка Веге (концептуально, потому что математику его гипотезы я не осилил, надеюсь что пока не осилил)

(странно, что её в местной подборке книг нет, хотел ссылку вставить)

kachanov, это который Херста пытался считать?

Но вообще нет, не читал. Там в аннотации слишком много умных слов, чтобы это могла быть содержательная книга.

Но тоже полистаю.

Я то языкам не обучен, приходится обходится тем что есть

А. Г., это все очень круто. Но лишь возвращает нас к мысли о том, что итоговое рыночное распределение (на горизонте, скажем, минута-день-неделя-месяц-квартал) не является гауссом.

Механизм разрушения гауссовости можно обсуждать отдельно, искать его в нестационарности дисперсии, в циклах активности солнца или в месячных твитах сами-знаете-кого. Итог один.

А. Г., для начала надо принять факт негауссовости рынка. По моим наблюдениям даже этот факт вызывает сопротивление у аудитории.

Что с этим делать дальше вопрос следущий. Ну, например, получше определить природу этой негауссовости.

нестационарная гауссовость=негауссовость

А. Г., а как на практике отличить первое от второго? Предложите конструктивную методику?

Если такой методики нет, то исследователь волен пользоваться тем формализмом, который считает более подходящим и более соответствующим наблюдаемым явлениям.

А. Г., которая на рынке очевидно не срабатывает в силу нарушения необходимых условий ее выполнения.

Хорошо, примерно понял Вашу позицию.

Спасибо за уделенное мне время.

Дмитрий Новиков, неправильно. Совсем. Очень странно, что Вы не понимаете.

=) Ну, будем считать, что Вы просто прикалываетесь над нами. А мы будем в ответ подшучивать над Вами.

многие из которых не были в первой тридцатке ликвидности несколько лет назад, и поэтому, тогда Вы бы их не купили. А также покупали бы тех, кто сейчас вылетел из первой тридцатки и испортил бы Вам всю статистику.

Бенчмарк — индекс.

Кстати, у автора в этом месте ошибка, он включает дивиденды и сравнивает с индексом в котором дивидендов нет

на каких только принципах не работают хедж-фонды. Жаль что статистика выживания их такая же как и у частных трейдеров 20/80 ))

Но трейдинг не уникален в этом плане, примерно такая-же статистика выживаемости любого другого бизнеса, имеющего низкий порог входа в него (по моим оценкам)

Но их, почему-то, в списке нет.

увы, это не я ошибся, а Вы меня не поняли. Я написал статью, используя тестовые данные, приведенные в таблице 1. В этой таблице приведен список из 30 наиболее ликвидных бумаг на момент написания статьи. Если я где-то ошибся в расчетах (таблица 2), укажите мне на ошибку, и я тут же ее исправлю. Вы же говорите о совсем другой статье, в которой будут учитываться 30 наиболее ликвидных бумаг каждого года. Это совсем другая статья. Я написал одну статью, а вы говорите о другой, вот и все.

Вот я смотрю список за 2007 год на сайте Коммерсанта. В первые 30 НЕ ВХОДЯТ: Аэрофлот, Магнит, ММК, МТС, Транснефть. На основании чего они у Вас в таблице в 2007 году? И Вы по ним же еще типа совершаете в 2007 году сделки.

А если список акций фондового рынка серьезно увеличится, когда стоит добавлять число бумаг и сколько?

nakhusha, А. Г. написал же: "надо брать 6 бумаг". А 8 — это почти тоже самое. Но не плагиат.

www.comon.ru/user/Trader17/strategy/detail/?id=12479

nakhusha, спросите его напрямую?

Думаю логика в духе: "4 для диверсификации мало, а дальнейшее увеличение количества тикеров уже не ведет к заметному улучшению характеристик портфеля".

nakhusha, 7-11 бумаг – это интервал. Разумеется, каждый год может быть по-разному и при каждом количестве бумаг все будет по-разному. Сейчас я приведу немного математики. Есть несколько понятий средней величины: среднее арифметическое, среднее медианное, среднее модальное и т.д. Среднее медианное – это величина, которая делит ряд распределения пополам, среднее модальное – это интервал, который чаще других встречается в ряде распределения. Пишу как понимаю, лень смотреть википедию. Итак, 7-11 бумаг – это среднее модальное, т.е. интервал из 5 бумаг, который дает наибольшую прибыль за все время наблюдений.

но имхо красивей было бы 6 бумаг типа 80%-20%

с интересом прочитаю.

Интересно. Спасибо.

Кстати, когда-то я об этом пост наваял: https://smart-lab.ru/blog/456071.php

если выбросить топовую, то выйдет чуть лучше

КРИВАЯ ДОХОДНОСТИ

Спекули таких никогда не сделают?