Стратегия на мировых рынках акций. Осень 2018

Как оценить ожидаемую доходность рынка акций

Исследования показывают, что среди всех фундаментальных индикаторов наилучшей способностью предсказывать будущую доходность фондовых рынков обладают показатели отношения текущей капитализации к прибыли компаний: P/E и CAPE. Когда эти мультипликаторы значительно увеличиваются в величине, это сигнализирует об «иррациональном оптимизме» инвесторов, который затем приводит к разочарованию и падению стоимости акций. Низкие мультипликаторы говорят о пессимизме участников рынка.

Таким образом, индикаторы P/E и CAPE выше исторически средних уровней занижают ожидаемую доходность рынков, ниже — повышают. Отметим, что правило применимо к долгосрочным доходностям, то есть, начиная от горизонта в 5 лет. В краткосрочном периоде ни один из фундаментальных индикаторов не способен объяснить поведение рынков акций.

В прогнозе доходностей мы используем эффект возвращения P/E к среднему значению в течение 5 лет в качестве одного из основных факторов. К нему мы добавляем элементы модели Гринольда и Кронера, в которую также входят:

· ожидаемый текущий доход в виде дивидендов

· ожидаемый рост номинальной прибыли компаний

Для каждого из анализируемых рынков мы прогнозируем рост прибыли в ближайшие 5 лет через экономические параметры (приблизительно равен росту ВВП и инфляции), добавляем к нему данные о дивидендной доходности, а также ожидаемое изменение индикатора P/E. Получившееся значение доходности рынка мы сравниваем со средними историческими результатами. Если результат ниже исторических средних уровней, то мы рекомендуем держать долю рынка в портфеле ниже стратегической, если выше, то наоборот.

Доходности за 9 месяцев 2018 года

За первые 9 месяцев 2018 года большинство мировых индексов акций показали снижение стоимости в долларовом выражении. Исключением оказался рынок США, который с начала года прибавил почти 10%, показав в 3 квартале лучшую квартальную доходность за 5 лет.

Сложным текущий год оказался для рынков развивающихся стран. Рост курса доллара привел к тому, что индекс акций развивающихся рынков потерял более 10%. На фоне валютного кризиса заметного хуже выглядят акции Турции. Российский рынок выглядит сильнее остальных развивающихся стран, практически не падая в стоимости во многом благодаря росту цен на нефть.

Рынок акций США

Американская экономика находится в классической стадии роста экономического цикла. Инфляция приблизилась к 3% в годовом выражении, что выше целевого уровня, на который ориентируется ФРС. Безработица находится на минимальных отметках за 30 лет. Показатели роста ВВП отстают от значений середины 90-х и нулевых годов, однако также сигнализируют о стадии роста экономики.

Для этой текущей стадии экономического цикла США характерно увеличение краткосрочных процентных ставок из-за ужесточения денежной политики ФРС, при этом долгосрочные ставки остаются стабильными. В результате кривая процентных ставок принимает плоский вид. «Краткосрочные деньги» в таких условиях становятся дороже и менее доступными. Закредитованным компаниями становится сложнее получать кредиты, а их финансовое положение ухудшается, что постепенно ведет к падению экономической активности и замедлению экономического роста.

Меры бюджетного стимулирования экономики Трампом, принятые им после прихода к власти в 2016 году, отложили процесс замедления экономического роста. Тем не менее, мы полагаем, что в течение следующего года экономика США перейдет к следующей стадии делового цикла, начав охлаждение и замедление роста ВВП.

Мы полагаем, что в ближайшие 5 лет рост ВВП США будет в среднем ниже долгосрочного уровня в 2%, инфляция также замедлит рост, оказавшись на уровне 1-1,5%. Это дает прогноз более медленного роста прибыли, чем в последнее десятилетие.

Индикаторы

Для стадии роста экономики традиционно характерна дорогая оценка по мультипликаторам. Индикатор P/E для американского рынка находится на уровне 23, что выше исторического среднего значения более чем на 20%. Тем нем менее этот уровень ниже, чем перед крахом «пузыря доткомов» в 2000 году. Индикаторы EV/EBITDA и P/BV также находятся выше исторических средних, указывая на избыточный оптимизм в оценках инвесторами акций.

Ожидаемый рост ВВП и инфляции в США, а также текущий уровень мультипликаторов дают оценку потенциальной доходности рынка на уровне 0,7% годовых. Это значительно ниже 10,5% годовых, показанных американскими акциям и за последние 30 лет. Мы рекомендуем держать долю акций США в портфеле ниже стратегической.

Европа

Экономика Европы продолжает восстановление — рост ВВП сохраняется на уровне выше 2%. В отличие от США, инфляция и безработица еще далеки от своих оптимальных значений. Следствием более медленного экономического роста в Европе, является различие в денежной политике ЕЦБ и ФРС. Если в США процентные ставки уже несколько лет повышаются, то в Еврозоне процесс начнется лишь через несколько лет.

Индикаторы

Экономика Европы находится лишь в начале стадии роста делового цикла, поэтому для рынка характерна адекватная оценка по мультипликаторам. P/E для акций региона лишь немного выше исторических средних. В остальных индикаторах наблюдается недооценка на 10-15%.

Мы полагаем, что рост европейской экономики будет составлять около 2,5% в ближайшие 5 лет, при темпе инфляции в 2%. В совокупности с адекватной текущей оценкой по мультипликаторам, это формирует ожидаемую доходность на уровне лишь немного ниже, чем историческая средняя — 6,9% против 8,9%. Мы рекомендуем держать долю европейских акций чуть ниже, чем подразумевает стратегическое распределение.

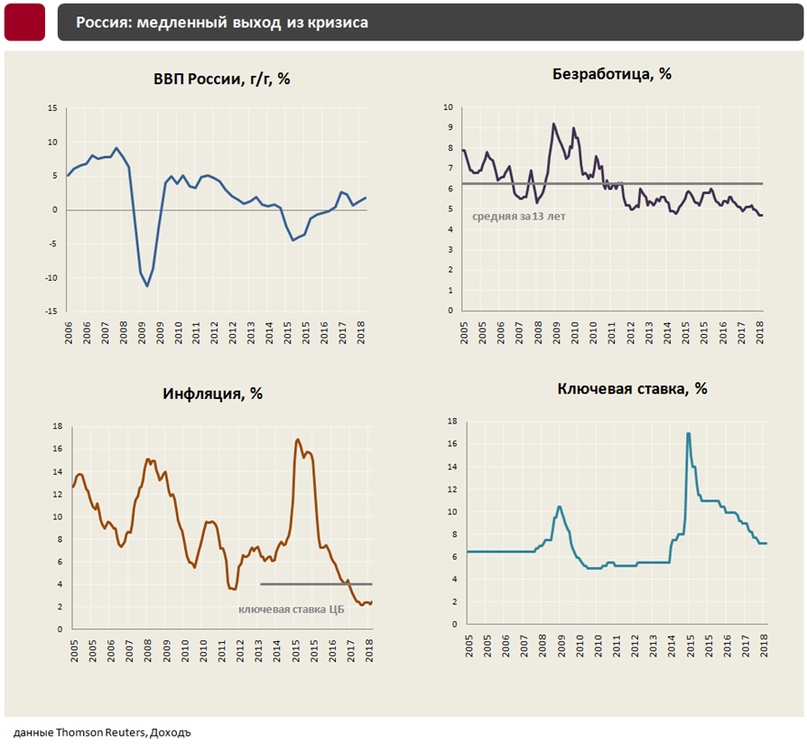

Россия

Российская экономика продолжает медленный выход из кризиса. Рост ВВП во втором квартале оказался на уровне 1,8%, что является низким показателем для развивающейся экономики, которая должна показывать гораздо более высокие показатели на стадии восстановления. Рост цен на нефть в третьем квартале 2018 года, вероятно, будет способствовать улучшению экономических показателей в ближайший год, однако в целом они останутся заметно ниже уровня, например, середины нулевых.

Индикаторы

Обратной стороной негативного восприятия инвесторами перспектив российской экономики является крайне дешевая оценка по мультипликаторам. Индикатор P/E для российского рынка на 20% ниже исторических средних уровней. По всем остальным фундаментальным ключевым индикаторам российский рынок выглядит крайне дешевым.

Даже в случае начала нового мирового экономического кризиса, дешевизна российского рынка по индикаторам не позволит ему упасть сильнее, чем мировому индексу акций. Наша модель при ожидаемом темпе роста ВВП на уровне 2% и инфляции в 6% в следующие 5 лет дает доходность около 14% в среднем за год ($). Оценка включает прогноз по среднегодовому снижению курса рубля к доллару на 3,5%. При среднем историческом значении доходности рынка около 8.8% ($) это дает хороший потенциал российскому рынку и рекомендацию держать его долю в портфеле выше, чем предполагает стратегическое распределение.

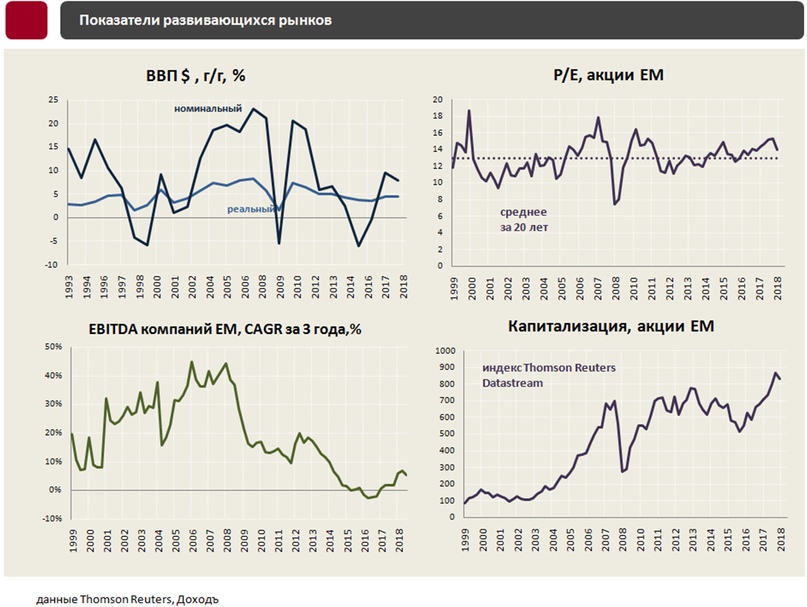

Развивающиеся рынки

В течение 2017 года ETF на индекс акций развивающихся стран вырос на 28%, однако за 9 месяцев 2018 года он скорректировался на 11%. Этому способствовал укрепляющийся доллар на фоне увеличения процентных ставок ФРС и ухудшения торговых отношений США с Китаем. Кроме того, негативно на настроения инвесторов влияют признаки валютного кризиса в Турции и Аргентине.

Мы полагаем, что в ближайшие 5 лет рост ВВП развивающихся стран будет быстрее, чем в развитых. Тем не менее, из-за замедления экономики Китая он будет ниже среднего уровня за последние 20 лет. Прогноз роста прибыли компаний развивающихся стран составляет 10% в год в течение ближайших 5 лет.

По индикатору P/E рынок акций развивающихся стран оценен чуть дороже среднего исторического уровня, что сокращает ожидаемую среднегодовую доходность на 0,5%. Мы ждем, что оценка рынка в долларах США потеряет еще 3,5% годовых из-за падения стоимости валют развивающихся рынков. В совокупности с текущей дивидендной доходностью в 2,9% это дает оценку ожидаемой доходности на уровне 8,9%, что немного ниже среднего исторического уровня в 10,5%.

Обзор — мнение по рынкам акций

jata08 октября 2018, 20:15Спасибо! Работа значительная, читать надо без спешки!0

jata08 октября 2018, 20:15Спасибо! Работа значительная, читать надо без спешки!0 VadimTrade09 октября 2018, 06:08Спасибо за работу0

VadimTrade09 октября 2018, 06:08Спасибо за работу0 destr09 октября 2018, 07:15картинки жаль увеличить нельзя, на некоторых ничего не видно0

destr09 октября 2018, 07:15картинки жаль увеличить нельзя, на некоторых ничего не видно0