Облигации: дюрация - объясняем с примерами

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

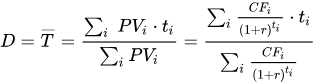

Не смотрите ВикипедиюМы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

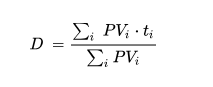

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

Упрощенная формула дюрации

Числитель:

Сумма из (поступление по облигации * время поступления)

Знаменятель:

Сумма из поступлений

Возьмем 3 облигации с одинаковой доходностью:

Облигация с номиналом 1000 рублей без купона и выплатой процента в конце срока 1 раз (100 рублей = 10%):

D = 1 год * 1100 рублей (номинал + процент) / 1100 рублей = 1 год.

Облигация с номиналом 1000 рублей с купоном 1 раз в полгода 50 рублей:

D = 0.5 года * 50 рублей + 1 год * 1050 рублей / 1100 рублей = 0,97 года (упрощенно)

Облигация с номиналом 1000 рублей и купоном 1 раз в квартал по 25 рублей

D = 0.25 года * 25 рублей + 0.5 года * 25 рублей + 0.75 года * 25 рублей + 1 год * 1025 рублей / 1100 рублей = 0.96 года (упрощенно)

Имея 3 облигации с одинаковой доходность мы получаем разную дюрацию. Что это значит и какой же вообще смысл данной формулы

Смысл формулы дюрации:

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации. Таким образом очевидно, что при прочих равных условиях нужно выбирать облигации с меньшей дюрацией, или сроком возврата средств.

Бытовой пример:

Чтобы осознать полезность дюрации — можете представить следующую ситуацию:

К вам пришли 2 друга, оба хотят одолжить 100 000 рублей под 20% в год

- первый отдаст вам 120 000 рублей разом через год

- второй будет отдавать по 10 000 рублей в месяц

Очевидно, что вам больше понравится второй вариант, так как вы свои деньги начнете получать назад уже через месяц. Дюрация во втором случае будет ниже.

Можно провести здесь аналогию с показателем P/E в акциях, который также отражает количество лет, за которые бизнес окупит себя. Как и P/E позволяет удобно сравнивать между собой акции, так и дюрация позволяет удобно сравнивать между собой облигации.

Сложная формула дюрации (из википедии) получается потому, что 100 рублей сейчас НЕ РАВНЫ 100 рублей через 1 год и т.п. Поэтому все поступления должны идти с соотвествующими коэффициентами (должны быть продисконтированы), которые зависят от процентной ставки.

Дюрация как мера риска

Представьте, что к вам пришли те же 2 друга, но они хотят взять 100 000 рублей не на 1 год, а на 10 лет и под все те же 20% годовых

- первый отдаст вам всю сумму в конце года

- второй также будет отдавать частями каждый месяц

Дюрация во втором случае опять будет меньше — это понятно. Но на этот раз вероятно вы подумаете, что может быть вообще не стоит давать деньги друзьям, так как экономически ситуация может поменяться так, что если сейчас вы на эти 100 000 рублей можете всей семьей поехать в отпуск, то через 10 лет, кто знает, на эти деньги вы сможете купить разве что продуктов на вечер.

То есть временной фактор очень важен, так как еще раз повторю, 100 рублей сегодня НЕ РАВНЫ 100 рублей через год. Так вот наша сложная формула дюрации (из википедии) на самом деле учитывает и этот фактор, так как все поступления продисконтированы (взяты с коэффициентом) относительно процентной ставки. И поэтому на самом деле дюрация во втором случае будет намного меньше чем в первом, но она будет намного больше, чем когда друзья просили деньги на год.

Из этого вытекает главное, что вам нужно понять

Чем выше дюрация, тем выше неопределенность (риск) для инвестора.

На практике это оказывается очень интересно. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, собственно, как и тело облигации (а вы ведь знаете, что если ставки растут — облигации падают и наоборот), получается что есть реальная связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Изменение процентной ставки на 1% в любую сторону вызывает изменение стоимости облигации на процент равный дюрации в противоположную сторону.

Пример:

Повысили ставку на 1%

- Облигации с дюрацией 2 упали на 2%

- Облигации с дюрацией 5 упали на 5%

- Облигации с дюрацией 10 упали на 10%

Понизили ставку на 6.5% (так было в России несколько лет назад — правда ставку тогда повысили)

- Облигации с дюрацией 2 выросли на 13%

- Облигации с дюрацией 5 выросли на 32.5%

- Облигации с дюрацией 10 выросли на 65%

Практическая польза от понимания дюрации следующая:

- При прочих равных выбирать облигации с меньшей дюрацией

- Корректировать свои сделки в облигациях в зависимости от ожиданий изменения процентной ставки

— Если ожидается понижение процентной ставки лучше покупать облигации с большой дюрацией (они больше вырастут)

— Если ожидается повышение процентной ставки лучше покупать облигации с меньшей дюрацией (они меньше упадут)

Спасибо.

Если у вас остались вопросы по этой теме — задавайте их в комментариях здесь или в нашем блоге.

Скажем, если вы не собираетесь продавать в ближайшее время,

то дальняя дюрация предпочтительнее.

Доходность выше, нет риска реинвеста, а цена облиги еще 5 раз сходит в обе стороны

нагляднее не видел