28 сентября 2018, 19:01

ВТБ - в январе-августе увеличил чистую прибыль по МСФО в 1,9 раза

ВТБ в январе-августе нарастил чистую прибыль по МСФО в 1,9 раза по сравнению с аналогичным периодом прошлого года, до 127,1 миллиарда рублей.

https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2018/09/2018-09-28-gruppa-vtb-obyavlyaet-finansovye-rezultaty-po-msfo-za-avgust-i-8-mesyacev-2018-goda/

Отчёт о прибылях и убытках

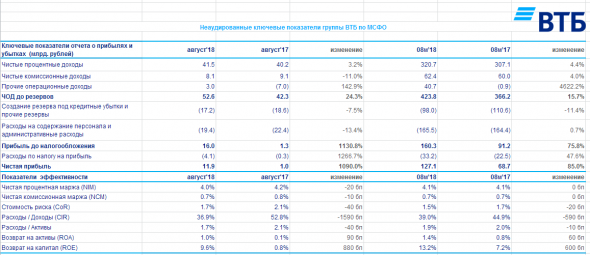

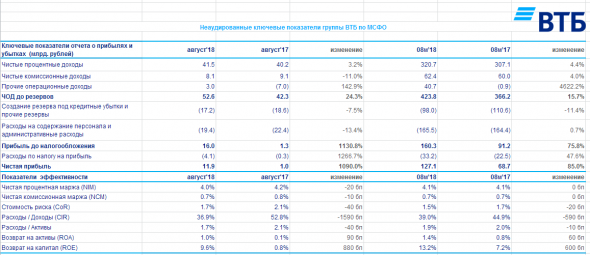

- Чистая прибыль группы ВТБ составила 127,1 млрд рублей за 8 месяцев 2018 (рост 85,0 % год к году) и 11,9 млрд рублей в августе 2018 года (рост в 12 раз год к году) против чистой прибыли 68,7 млрд рублей за 8 месяцев 2017 года и 1,0 млрд рублей в августе 2017 года. Чистые операционные доходы до создания резервов за 8 месяцев и в августе 2018 года выросли на 15,7% и 24,3% до 423,8 млрд рублей и 52,6 млрд рублей соответственно по сравнению с аналогичными периодами прошлого года;

- Чистые процентные доходы составили 320,7 млрд рублей за 8 месяцев 2018 года и 41,5 млрд рублей в августе 2018 года, увеличившись на 4,4% и 3,2% соответственно по сравнению с аналогичными периодами прошлого года. Чистая процентная маржа составила 4,1% за 8 месяцев 2018 года и 4,0% в августе 2018 года, оставшись без изменений по сравнению с 8 месяцами 2017 года и снизившись на 20 б.п. по сравнению с августом 2017 года;

- Чистые комиссионные доходы составили 62,4 млрд рублей за 8 месяцев 2018 года и 8,1 млрд рублей в августе 2018 года, увеличившись на 4,0% по сравнению с 8 месяцами 2017 года и снизившись на 11,0% по сравнению с августом 2017 года;

- Совокупные расходы Группы на создание резерва под кредитные убытки и прочие резервы составили 98,0 млрд рублей за 8 месяцев 2018 года и 17,2 млрд рублей в августе 2018 года, снизившись на 11,4% и на 7,5% соответственно по сравнению с аналогичными периодами прошлого года. Стоимость риска составила 1,5% за 8 месяцев 2018 года и 1,7% в августе 2018 года против 1,7% за 8 месяцев 2017 года и 2,1% в августе 2017 года;

- Расходы на персонал и административные расходы составили 165,5 млрд рублей по итогам 8 месяцев 2018 года и 19,4 млрд рублей в августе 2018 года, увеличившись на 0,7% и снизившись на 13,4% соответственно по сравнению с аналогичными периодами прошлого года. Соотношение расходов и операционных доходов составило 39,0% за 8 месяцев 2018 года и 36,9% в августе 2018 года против 44,9% за 8 месяцев 2017 года и 52,8% в августе 2017 года.

https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2018/09/2018-09-28-gruppa-vtb-obyavlyaet-finansovye-rezultaty-po-msfo-za-avgust-i-8-mesyacev-2018-goda/

Читайте на SMART-LAB:

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

✅ ПАО «МГКЛ» завершило размещение второго выпуска облигаций на СПБ Бирже

ПАО «МГКЛ» успешно завершило размещение биржевых облигаций серии 001PS-02 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном объёме. 📌 Итоговые параметры выпуска:

🟠 ставка...

06.03.2026

💻 Хватит гуглить про недопустимые события

Мы часто говорим о недопустимых событиях. Только в этом канале упоминали их в 42 (!) постах за последние несколько лет. И каждый раз старались объяснить вам, что это такое. Например, как-то...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

в прошлых годах было так www.vtb.ru/akcionery-i-investory/akcii-i-dividendy/dividendy/

теперь прикинем грубо: прибыль за год 180-200 млрд по мсфо, по рсбу допустим столько же, рост на 55-75 млрд или плюс 44-60% к прошлому году, т.е див примерно составит 0.005-0.0055 при той же доле распределяемой прибыли — слишком жирно выглядит для текущих цен — собственно возвращаюсь к первому вопросу, ответ на который может перечеркнуть все расчеты

всё, нашел див политику, не менее 25% от прибыли по мсфо, пространства для маневра по уменьшению хоть отбавляй, но думаю вряд ли меньше прошлого года утвердят