EM снова популярны? Неужели

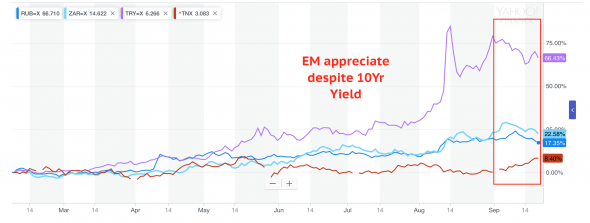

По традиции возникшей после долгого периода QE, всякий раз когда доходность по казначейским облигациям резко росла, первой линией пострадавших выступали развивающиеся рынки. Номинальным объяснением этого служила долговая неустойчивость этих стран, из-за высоких темпов внешних заимствований во период низких ставок и последующего разворота ФРС. Связь похоже существовала пока это кому-то было удобно, ведь многие наверно заметили, что последний случай прорыва доходности до 3% и новости о торговой эскалации не вызвали паники на EM. Наоборот это сопровождалось переходом капитала, «сидевшего» в американских облигациях, на развивающиеся рынки, что было выражено в соответствующем укреплении лиры, ранда, рубля и других валют против доллара.

Один из самых крупных ETF, специализирующийся на бумагах с фиксированной доходностью на развивающихся рынках, JP Morgan JEML ETF, зафиксировал приток в размере 169 млн. долларов с начала сентября. Нужно отметить, что за четыре прошедших месяца он продал четверть своих активов.

После затяжного снижения, инвесторы усиленно исследуют ситуацию для «покупок на низах», ведь фундаментальные показатели развивающихся рынков неплохие. ЦБ России и Турции пришли на помощь с довольно агрессивной позицией и расширение разницы в ставках вновь наметили возможность для carry торговли. Турции я уделил особое внимание в одном из предыдущих постов, рассмотрев возможность покупки лиры из-за того что валютный рынок чуть отстал от движения в турецких облигациях после повышения ставки до 24%. Кстати, здесь вы можете глянуть спецификацию CFD по USDTRY на нашей торговой платформе.

Аналитики крупных инвестдомов в свою очередь синхронно запели песню о том, как же сейчас все недооценено на EM и как бы не упустить точки для входа. Поэтому пока по инерции будут подключатся последние покупатели, ралли скорей всего продлится, но новостной фон должен быть более менее спокоен.

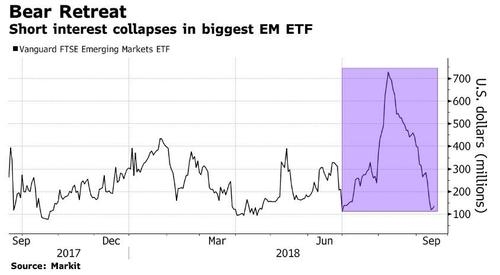

Короткие позиции по одному из крупнейших equity ETF на развивающихся рынках — Vanguard FTSE ETF стали стремительно сокращаться еще в начале августа.

Главный вопрос остается открытым: почему корреляция активов стран второго эшелона с доходностью облигаций практически исчезла? Ответ может быть самым банальным — уязвимость этих стран к процентной ставке в США могла быть переоценена и они постепенно подстраиваются к новым реалиям. Как только появятся более надежные сигналы что это так, волна инвесторов которая хлынет из США в разливающиеся рынки будет гораздо интенсивнее.

Теперь главным объектом наблюдения становятся торговый конфликт США с Китаем, а не позиция ФРС, которая близится к достижению нейтрального уровня ставок. Можно ожидать, что любой сигнал, слабый намек о возможном перемирии будет «рывками» вытеснять покупателей доллара с рынка.

Но можно посмотреть и с другой стороны: снижение рисков в во внешней торговле США — кейс в возможности повышении ставок выше нейтрального уровня — довод в пользу сильного доллара.

И хотя повышение ставок ФРС выше нейтрального уровня обычно заканчивалось не очень хорошо для экономики, на рынке гуляют слухи, что на заседании в следующую среду, dot plot может слегка измениться в сторону «склонности ФРС в пользу повышения выше нейтрального уровня». Равновесные ожидания относительно ФРС сейчас — 2 повышения в этом году и еще три в следующем. Это подкрепляется выступлением Пауэлла в Джексон Хоул, где он призвал «уметь наслаждаться текущим ростом». Я считаю, что политика подстройки ФРС (accommodation policy), которая не была исключена из формулировок июле, не позволит чиновникам вот так просто сделать пересмотр позиции в пользу более агрессивной, пока они не убедятся что августовское замедление инфляции было временным. Конечно ФРС имеет больше информации об этом, но на фоне новых тарифов, непредсказуемость в поведении экономики растет, поэтому мне кажется что пока отклоняться от политики подстройки ФРС не будет.

Итак возможные сценарии:

Отсутствие уступок в тарифной войне — ястребиный уклон ФРС — резкое укрепление доллара.

Сигналы об уступках тарифной войне, ястребиная позиция ФРС — неопределенный сценарий.

Возможные уступки, но мягкая позиция ФРС — тренд на снижение доллара, за счет стимула к поиску доходности за рубежом.