«Черный лебедь» 9 апреля и непокрытые продажи опционов. Анализ примера на реальных сделках.

Коллеги доброго дня! В сети масса споров по вопросам непокрытых продаж опционов, степени риска данных стратегий и особенностям их поведения в различные периоды состояния рынка и в моменты резкого обвала рынка (либо критического роста, что значительно реже и безболезненнее).

Хочу показать тестирование данной торговой стратегий на живом примере с реально совершенными сделками. Забегая вперед скажу, что тестирование оказалось максимально жёстким в связи с ситуативной невозможностью доступа к рынку на период обвала 9 апреля этого года, т.е. фактически смоделирован вариант не резкого падения рынка, а критического обвала с планками с открытия торгов, когда нет возможности вмешаться в торговый процесс (аналог обвала 3 марта 14 года).

Озвучу некоторые общие тезисы по непокрытым продажам опционов. Сам термин «непокрытая продажа» означает, что в стратегии имеются ничем не подстрахованные проданные опционы, которые при определенных раскладах могут привести к неограниченным убыткам. С точки зрения рисков непокрытые продажи справедливо считаются самым рискованным видом торговли – в неблагоприятном случае против нас работает направленная плечевая позиция с плечом, которое мы физически не сможем получить работая с фьючерсами – у нас просто не хватит ГО для приобретения такого количества контрактов. Видимые преимущества стратегий непокрытых продаж – понятный заранее размер прибыли, отсутствие необходимости вмешиваться в позицию до определенного момента. Отсюда, непокрытые продажи часто используются в разрезе схем, связанных с ДУ – можно сразу ориентировать клиента на определенный доход, отсутствие постоянной необходимости лезть в позиции дает возможность работать с десятками отдельных счетов на отдельных платформах, можно набирать большой объем в спокойном режиме.

Теперь перейдем к разбору реального примера торговли с непокрытыми продажами, со скринами, которые удалось сделать в процессе торговли. Для работы использовался отдельный брокерский счет, на котором я обычно тестирую что-либо непонятное либо излишне рискованное. Сумма на счету позволяет использовать весь потенциал применяемых инструментов и при этом не выходить в окно в случае возможной неудачи.

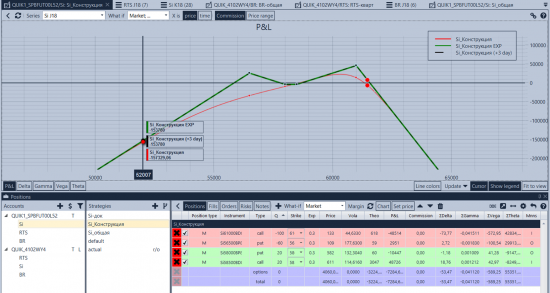

19 марта были набраны опционные позиции на Si апрельской экспирации. Так как я так и не смог себя пересилить и набрать голые проданные края, в связи с полным непониманием идеологии такого подхода в отношении прибыль/возможный убыток – были построены пропорциональные ратио-спреды с сильным перевесом проданных ног. Ратио-пут спред 58/56,5, пропорция 1/3, ратио-колл 58,5/61, пропорция 1/5. Затраты на ГО – 147 605 рублей, загрузка в пределах 60% от счета. Программы для работы – Квик и Воркшоп, установлены на переносном ноутбуке. Полученный профиль на картинке.

Убыток по центру чисто символический, предполагаемые действия на случай движения к одному из краев – постепенно докупаться недельками либо фьючерсами в сторону движения. В запасе – автоматический дельта-хеджер.

Дальше до 9-го апреля рынок болтается в боковике, что для нас просто замечательно – дальние края распадаются, профиль подтягивается к форме на экспирацию.

9-го включается классический жизненный закон «приход песца, или всё сходится в одной точке в самый неблагоприятный момент». Именно с 9-го по 11-е у меня командировка, соответственно, движение первого дня встречаю в самолётах, электричках и поездах, позиции в девственном состоянии без какого-либо управления. До рынка добираюсь на вечерке, картинка следующая.

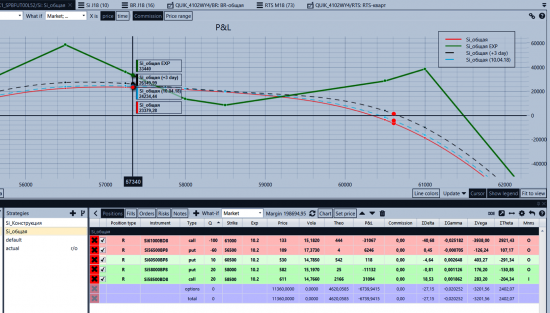

Цена за период отсутствия пролетает 9-10 страйков, идет рост волатильности, цена Б/А в районе проданного края 61. И даже при таких критических параметрах позиция вполне себе приемлемая – небольшая просадка из-за взрывного роста волы, купленные опционы её вытаскивают просто кардинально плюс сильно помогает близость экспирации. При голой продаже профиль уже будет иметь очень неприятный вид, у нас пока всё довольно комфортно.

В обычной ситуации позиции уже должны закрываться по параметру «достижение цели по Б/А» с этим небольшим убытком, но мы продолжим краш-тестить дальше. Выполнить стандартную в таких случаях рекомендацию — роллировать край дальше с коэффициентом 1/2 рука просто не поднялась из-за дикого роста потенциальных рисков, посему принято решение на следующий день попробовать похеджить хотя-бы к текущему значению дельты. Единственное – небольшие корректировки левой части для вывода профиля слева в прибыль

Докуплены 10 шт. 60,5 путов, левая часть в фиксированной прибыли, до левого опасного края очень далеко, ГО на поддержание позиций с учетом роста волы увеличилось до 200 000 рублей.

Начало совещания на следующее утро в 10 часов, посему ноутбук оставлен в гостинице, программы и хеджер планируется запустить через телефон по удаленному доступу к рабочему столу по открытии рынка. В назначенный момент – сюрприз! — доступ по удаленке отсутствует (в гостинице отрубается инет), и тут уже приходит армагеддон. Продолжается критически рост Б/А, дальнейший рост волатильности проданного страйка, картинка дня на 5-и минутном графике.

Позиция улетает в критические минуса, ГО не хватает, классический маржинкол.

Картинка профиля, значение Б/А в районе 64

Брокер предсказуемо кроет проданный край по маржин-колу.

Картинка графика цены опционов с отметкой цены закрытия

Кроет удачно, если так можно выразиться в этой ситуации – на откате. На хаях залёт еще сильнее, как бы даже не с долгами брокеру. И тут профиль позиции принимает очень любопытную форму:

Т.е. те самые купленные опционы спреда, которые вытаскивали профиль практически всю дорогу – теперь в случае отката начинают жёстко минусить! Но благо я таки добираюсь до компа и фиксирую профиль фьючерсами. Картинка после фиксации.

Итог игр – больше половины счета ушло в фонд поддержки покупателей опционов. Теперь профиль более-менее вылезает в меньшие минуса в случае возвращение цены в прежний коридор, что практически нереально.

На экспирацию цена откатывает к проданному краю 61, этого движения недостаточно для сильного уменьшения убытка.

Несколько мыслей по стратегиям непокрытой торговли.

Если уж решили ввязаться в этот блудняк – категорически не рекомендуется продавать ближние опционы. Продажа дальнего края даёт какой-то шанс среагировать на события, ближний край – смерть депозита.

Вега – имеет значение. Дельта – имеет значение. ГО – имеет значение. Всё имеет значение. Под шапкой ты прибыли или нет, если у тебя не хватает средств, даже временно – тебя могут начать крыть, притом, по самым неудобным ценам. Вариант «договориться с брокером» довольно скользкий, как показывает практика. Да и в случае договоренности менеджер брокера берет на свою кампанию риски на случай, если цена ушуршит дальше, в надежде срубить копеечку за авансирование клиента, по хорошему – гнать таких спецов.

Стратегия хорошо работает при плавном изменении цены, можно что-то докупить по ходу движения, роллернуть край и пр. При приходе черной птицы, с планками, взрывном ростом волы, уходом ликвидности, всё это начинает страшно троить, летят серверы, проблемы с дозвоном до брокеров, проблемы со свободными средствами, ликвидностью. Можно просто не суметь применить свою тактику защиты позиции чисто технически.

Меня удивляет нытьё по поводу роста ГО на опционы по подходу к краю. Рост ГО заложен в формуле расчета, чем ближе к краю, тем опционы дороже и ГО требуется больше. Тут еще накладывается увеличение ГО биржей при росте волатильности, рост цены опционов и пр. Это всё должно прогнозироваться при работе с таким опасным инструментом. Претензия к бирже скорее не по росту ГО, а к тому, почему можно продать такое количество дальних опционов за копейки. В последнем патче они вроде должны были этот вопрос решить и ужесточить правила дальних продаж.

Непокрытая продажа очень высокорискованная стратегия с возможностью не только размотать счет, но и оказаться в долгах брокеру, об этом нужно помнить как на этапе выделения средств под данный вид торговли, так и на этапе расчетов прибыли. А высокорискованные стратегии должны давать большие прибыли, иначе нет никакого смысла, 3-5% в месяц это ни о чём. По моему мнению, в этой области более-менее разумен такой стиль торговли – работать с той суммой счета, которую можно будет более-менее безболезненно потерять и не влететь сильно в долги, продавать дальние края 20-30% от центра, продавать в виде ратио-спредов, что позволит поднять теоретическую доходность до 15-30% в месяц, никаких сложных процентов, прибыль выводится. Пропорция спреда 1/3-1/10, больше купленные фьючерсы могут не вытащить, пропорция 1/100 либо близкое к этому - это та же голая продажа. Ну и нужно быть ментально готовым к потере счета.

Огромное значение имеют технические условия для работы. После этой ситуации перевел свои терминалы и программы на удаленный VPS. Доступ через любой гаджет с интернетом. Это не гарантирует от проблем полностью, но позволяет очень сильно снизить вариант технического сбоя по сравнением с тасканием ноутбука. Основное ПО дублируется на ноуте, установки синхронизируются через облачный сервис, в случае отказа сервака могу сразу же открыть последнюю версию изменений.

Ну и на закуску! – профиль на экспирацию, если бы его не трогали и не крыли по маржин-коллу:

Профиль даже в небольшом плюсе! Будь у меня средства в ДУ, я бы мог смело показывать этот профиль клиентам со словами «Да я прогнозировал такой исход! Да я двести лет на рынке! Да это брокеры – мрази! Парни, я вас не брошу, да мы засудим этих скотов! Рашка- говно, уходим на Чикаго, там стопудовые верняки!». Но так как денежки лично мои, то я могу сказать только одно – спасибо тебе большое, рынок, за науку! Ты сделал меня еще более опытнее, а значит сильнее и конкурентнее.

С уважением!

Торгуйте опционами!

Image already added

и вот это утверждение непонятно: «Продажа дальнего края даёт какой-то шанс среагировать на события, ближний край – смерть депозита.» Разговор о сроках экспирации, или удаленности страйка от цс?

9 апреля ГО на вечерке было поднято в 3-4 раза, т.е. вроде как к 18.45 выправляешь позицию, а в 19.00 вам заявляют что на поддержание позы надо в 3,5 раза больше денег. Т.е. если вы до 18.45 задействовали ГО на 30%, то в 19.00 вы были должны до вносить на ГО.

«19 марта были набраны опционные позиции на Brend апрельской экспирации»

Дальше, почему-то, речь идет о SI/

Что касается выводов, то я их для себя сформулировал так:

1. Автоматический хедж должен присутствовать всегда.

2. Боитесь потери связи, работайте с Option-Lab. Роботы работают на их серверах.

3. Формулу расчете ГО с тех пор изменили. Рискованная позиция сейчас обойдется значительно дороже, что заставит задуматься.

4. Покупайте (продавайте) спреды. По крайней мере риск ограничен.

; р))