О провале в переговорах и немного про обратный выкуп акций

Скептики относительно переговоров между Китаем и США торжествуют — четвертый раунд поиска компромиссов, как и три предыдущих, провалился. Процесс замедлился до мертвой точки — Белый Дом объявил что «дальнейших переговоров не запланировано» и теперь неизвестно, что может заставить участников вновь задуматься о перемирии. Время вновь переключиться на экономические данные.

Блумберг охарактеризовал результаты встречи как «без серьезного прогресса», то есть можно ожидать рост напряженности между странами. ShComp делает вялые попытки роста, но общая картина консолидация около поддержки в 2700 перед медвежьим пробоем. Американские фондовые рынки закрыли четверг в небольшом минусе, сосредоточивают силы для продолжения роста.

Что еще более интересно, так это решение китайских коллег воздержаться от переговоров до ноября, когда будут проходить промежуточные выборы, когда республиканцы и демократы будут бороться за все 435 мест в Палате представителей и 35 из 100 мест в Сенате. Похоже, что китайцы делают ставку на дальнейшие политические фиаско Трампа и укрепление власти демократов, которые вроде как представляют оппозицию текущей торговой политике президента.

Трамп в свою очередь черпает уверенность из фондового рынка США и мягко говоря неважной динамики китайских акций.

В заявлениях по итогам с обоих сторон не было ничего кроме как дежурных формулировок об открытой, конструктивной дискуссии, соблюдения обоюдных интересов и т.п.

В отсутствии прогресса по переговорам, растет вероятность что Трамп введет новые тарифы на объем годового импорта в 200 млрд. долларов китайских товаров, которые вступят в силу уже в следующем месяце. Обсуждение тарифов продолжится до 6 сентября.

Среди американских компаний логично растет недовольство жестким политическим курсом, однако администрация уже предложила им вариант подстраховаться, снизив налоги, которые скорей всего будут использованы для обратного выкупа акций. Напомню, что обратный выкуп акций наряду с дивидендами — мера денежного поощрения акционеров. В теории, во время сокращения инвестиционные перспектив (некуда расширяться) инвесторы начинают беспокоиться о нецелевых растратах кэша, менеджеры с инвесторами сходятся на том, что часть прибыли «возвращается» инвесторам. Компания объявляет, что выкупит какое то количество акций по цене выше рыночной, либо через аукцион разыгрывает цену выкупа.

Однако на практике, обратный выкуп — удобный инструмент для поддержания рыночной стоимости акции, когда временно появляются избыточные средства и нужно подавить медвежьи настроения на рынке. Также у обратного выкупа, удобное налогообложение, так как доход инвестора через обратный выкуп, это как бы capital gains, а они всегда в США облагались меньшим налогом, чем дивидендные выплаты. Дивиденды также более серьезный шаг, и если менеджер не уверен что сможет поддерживать их на новом уровне, объявлять об их изменениях он не станет. Наглядный пример эффекта храповика.

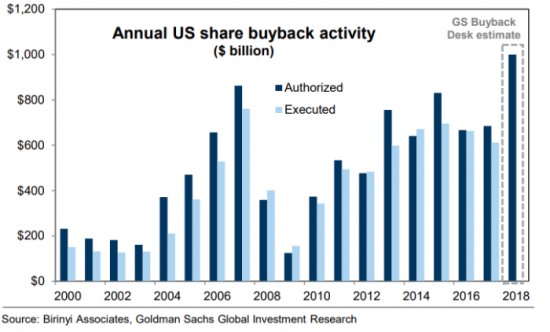

Goldman Sachs посчитали, что компании абсорбируют акций на 1 трлн. долларов с рынка, максимального объема за всю историю.

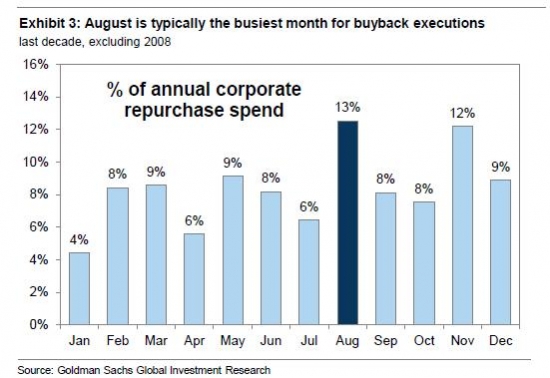

К тому же август — месяц наиболее активных операций по обратному выкупу, и шортить рынок нелогично когда на фондовом рынке США активизируется самый эффективный покупатель — сами компании. Следующую поддержку рынку компании окажут в ноябре, как раз когда будут проходить выборы в Конгресс.

Сегодня стоит обратить внимание выступление главы ФРС Пауэлла в Джексон Хоул на конференции глав ЦБ. Пауэллу сейчас противостоят два главных вызова — недовольство Трампа своим протеже и разумность повышения ставок в ответ на не совсем естественный рост инфляции (т.е. вызванной тарифами). Другими словами, тарифы в некоторую степени маскируют инфляцию порожденную экономическим подъемом. Если демократы укрепят власть по итогам ноябрьских выборов, может быть запущена деэскалация конфликта с Китаем, т.е. откат тарифов, и тогда ФРС придется попотеть с определением необходимого уровня ставки. Беспочвенность первого повода для беспокойства можно аргументировать замечанием главы ФРС Далласа Роберта Каплана о том, что комментарии Трампа никак не повлияют на решение ФРС.

На рынок также возвращается беспокойство по поводу кризиса беженцев в Европе. Итальянские популисты Сальвини и Ди Майо заявили что не будут делать членские взносы в ЕС, если соседи не согласятся принять лодку с мигрантами пришвартовавшейся в Сицилии. Евро снизился по итогам вчерашней сессии с 1.1590 до 1.1540 на комментариях Ди Майо. К монетарной дивергенции США и ЕС добавляется еще и фактор вялотекущий кризиса с мигрантами, поэтому дальнейший поход EURUSD сильно ограничен. Скорей всего пара возобновит тест уровней ниже, учитывая также как фактор эскалации конфликта между Китаем и США влиял на доллар (положительно).

Рынок недвижимости по США разочаровал за июль, продажи новых домов упали на 1.7% вопреки прогнозам роста. Данные по пособиям по безработице превзошли ожидания.

Ближайшая цель по EURUSD 1.14 — 1.1350

Хуан Диего из Севильи24 августа 2018, 15:47вот ток на рынке сегодня оптимизм, с чего вдруг?0

Хуан Диего из Севильи24 августа 2018, 15:47вот ток на рынке сегодня оптимизм, с чего вдруг?0 Archie24 августа 2018, 17:29+++0

Archie24 августа 2018, 17:29+++0