Связка юань золото (?) и держим курс вниз по доллару

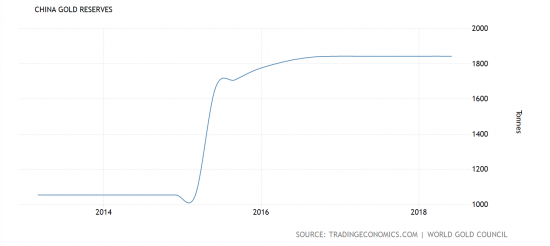

Изучал структуру резервов PBOC и наткнулся наткнулся на интересный график:

Может уже обсуждали, но для меня интересная находка. Начиная с начала 2018 года график CNYUSD и золота чрезвычайно похож, т.е. золото двигается следом за девальвацией юаня. Причем хитрые китайцы не только тарят слитки, но еще и как то влияют на курс (очевидно же).

Запасы почти удвоились в 2015. Кажется, дают апдейт по запасам с лагом.

Интересная перестраховка, получается что в золотом выражении юань не обесценивается. Но зачем это нужно? Ожидаем глобальный дамп доллара? Будет интересно услышать ваши мысли.

А теперь переходим, собственно к доллару.

В четверг вышли данные по потребительской инфляции в США, практически в полном соответствии с прогнозами. В годовом выражении уровень цен вырос на 2.9%, при ожиданиях в 2.9%, в месячном выражении потребительская корзина подорожала на 0.1%, при прогнозе в 0.2%. Важность данных прежде всего состояла в подтверждении/опровержении возникшей слабости в экономике США, которая стала прослеживаться через «мягкий» отчет по рынку труда. Напоминаем что в июне безработица и зарплаты указали на затухание импульса в занятости.

Во-вторых инфляция этот показатель, через который проще и быстрее всего начнет выражаться экономический эффект тарифов. Учитывая что главным драйвером американского ВВП является потребление, ритейлеры могли перестраховаться, поднимая цены заранее чтобы компенсировать для себя будущие издержки из-за удорожания импорта. Например, повышенный спрос загодя (т.е. накопление товарно-материальных запасов до введения тарифов), должен был отразиться в первую очередь на ускорении роста импортных цен, чего пока не происходит. Однако данных за июнь пока еще нет, они появятся чуть позже сегодня. Ритейлеры вероятно примутся «забивать полки» чересчур активно, поэтому импортные цены ускорятся и будут означать рост ценового давления для конечных потребителей.

Доллар в спешке скупают в пятницу, причем бегство в американскую валюту принимает массовый характер. Меньше всего доллар снизился против активов убежищ, таких как японская иена и швейцарский франк. Единственной разумной причиной повышения доллара, который мы наблюдаем является влияние тарифов на инфляцию. Они в конечном итоге должны привести к перелету инфляции, вероятно значительно выше уровня, который предполагает ФРС и конечно же заставит принимать их более жесткие меры по ее подавлению.

Вопрос в том, сможет ли ФРС повышать ставки не навредив и без того хрупкому экономическому росту. Часть чиновников, как президент ФРБ Кливленда Лоретта Местер продолжают высказывать на удивление уверенные комментарии о возможности проведения ужесточения политики в условиях нависшей внешней торговой угрозу при этом надеясь на то, что ожидания по росту экономики останутся нетронутыми. Она считает, что экономика США сможет выдержать еще два повышения ставок в этом году.

Тем не менее пока не будет наблюдаться устойчивого ослабления на рынке труда, который является основным показателем динамики национальных доходов и перспектив потребления, нельзя говорить о том, что ФРС нажмет на педаль тормоза, так как регулятор ориентируется на данные (политика подстройки) и в меньшей степени на лидирующие индикаторы.

Инвесторов, особо обеспокоенных последствиями тарифных войн, вчера успокоил глава казначейства США Стивен Мнучин. Смягчив риторику относительно Китая он заявил, что переговоры могут быть возобновлены, если Пекин будет настроен на серьезные структурные изменения в экономике.

Некоторые инвесторы восприняли это как желание Китая сесть за стол переговоров, которые возможно сталкиваются с потерей управления в экономике, из-за растущих дефолтов на корпоративном рынке бондов и крушения фондового рынка. Напомню, что в Китае распространена практика использования акций в качестве обеспечения в долговом финансировании, что ставит долги в зависимость от конъюнктуры фондового рынка. В свою очередь акции как актив больше подвержены дефляции чем реальные активы, что и стало причиной роста количества дефолтов по долгам.

Трампа возможно еще больше разозлит новость о том, что торговый профицит Китая с США вырос июне до рекордного уровня, так как в преддверии введения тарифов, экспорт начал расти ускоренными темпами. Как показали данные вышедшие в пятницу, торговый профицит Китая вырос до 261.88 млрд. юаней, при прогнозе в 187.00 млрд. Конечно бурная активность происходит сейчас «авансом» за счет замедления торговли во втором квартале 2018, в частности когда в силу вступят тарифы и объем экспорта скорей всего упадет.

Объем загруженных контейнеров отправленных из Китая в США вырос в июне на 6.3% в годовом выражении, после снижения на 6.9% в мае и на 3.9% в апреле, сообщил Гене Серока, управляющий портом в Лос-Анджелесе, одним из главных хабов в морской торговле США и Китая.

Итак в сухом остатке мы имеем квазиэкономический импульс за счет ритейлеров в США, который вероятно приведет к ускорению цен для потребителей, но истощится во втором квартале. Рост доллара очень неосторожный и в среднесроке прогноз все равно в сторону снижения, поэтому стоит искать точки входа для продаж, это дело времени. Грубо говоря пока экономика США выглядит лучше на фоне других развитых экономик, но как долго это продлится? Ждем коррекцию доллара на следующей неделе.

Артур Идиатулин

Рост инфляционных ожиданий не единственная причина роста доллара. Доллар растет еще и из-за сокращения баланса ФРС и больших по объему размещений трежерис. В системе стал возникать дефицит долларов.

На этой неделе как раз было 3 значимых размещения со среды по пятницу…