Подробный обзор Лукойла! Любимая компания, которой нет в портфеле..

Доброго времени суток, коллеги!

Сегодня для Вас я подготовил обзор компании Лукойл! Моя самая любимая компания на Российском рынке. Этот обзор будет отличаться тем, что он будет более подробный и надеюсь более наглядный =)

Итак, начнем.

Лукойл — Нефтяная компания. Крупнейшая частная компания в стране.

Какой мы имеем глобальный риск? Давайте вспомним, что произошло с нашумевшим Открытием. Ну, примерно то же самое может произойти и с Лукойлом. Банальное поглощение государством, направление денежных потоков не в то русло и т. д. Будем надеяться, что топ-менеджмент компании будет солидарен во всех спорных вопросах с нашим государством и долгое время и компания не будет тронута.

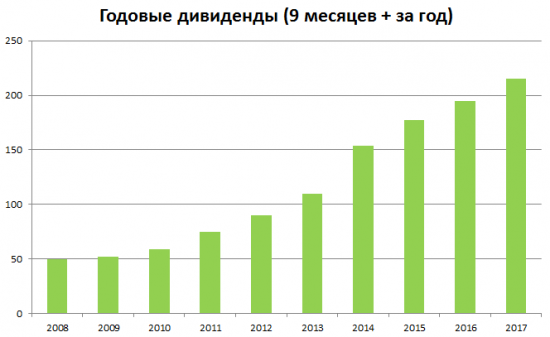

А пока начнем с одной из сильных сторон компании, которая не требует особых комментариев. Вы посмотрите на эту красоту!

Я специально сделал более длинный период, чтобы наглядно было видно. Компания платит дивиденды. Компания увеличивает дивиденды ЕЖЕГОДНО! А самое главное, что дивидендная политика компании нацелена и на ДАЛЬНЕЙШЕЕ увеличении дивидендов. Согласитесь, что не многие компании так заботятся о своих акционерах.

Так помимо того, что компания увеличивает дивидендные выплаты ежегодно (за данный период выплата увеличилась в 4.3 раза!), цена акции выросла более чем на 100%! Ясно, что есть компании которые выросли и на все 500%, но мы рассматриваем с вами вполне сбалансированную, стабильную и надежную компанию по всем показателям.Лукойл имеет стабильный высокий свободный денежный поток, который позволяет платить стабильно дивиденды.

На текущий день дивидендная доходность составляет порядка 5%.

Последний день покупки акции, чтобы получить дивиденды – 09.07.2018. Совокупные дивиденды за 2017 год составляют 215 рублей.

На текущий день с учетом выплаты дивидендов рассчитываю, что доходность по бумаге составит порядка 17-20% от текущих значений.

Из интересных новостей:

1) Если цена на нефть будет не дешевле, чем $50 за баррель, в течение десяти лет «Лукойл» будет каждый год направлять на развитие бизнеса $8 млрд и увеличивать дивиденды на уровень инфляции; компания планирует направлять 80% капитальных затрат на российские проекты, 20% — на зарубежные; 85% инвестиций пойдет на добычу углеводородов в регионах, где компания уже работает, 15% — на нефтепереработку и сбыт.

2) Президент «Лукойла» Вагит Алекперов: дивидендную политику мы менять не будем, выплаты за 2017 год повысим на уровень инфляции в России. Погашение 10% своих акций «Лукойл» начнет скорее всего во второй половине 2018 года.

3) Национальная комиссия Мексики по углеводородам подписала контракт с консорциумом российского «Лукойла» и итальянской Eni на разведку и добычу углеводородов в прибрежных водах Мексиканского залива. Контракт заключен сроком на 30 лет с возможностью продления. Добыча должна начаться в 2022 году.

4) Нефтяная компания «Лукойл» планирует в 2019 г. запустить в Казахстане завод по производству смазочных материалов мощностью 100 тыс. т. в год, с использованием инновационных технологий.

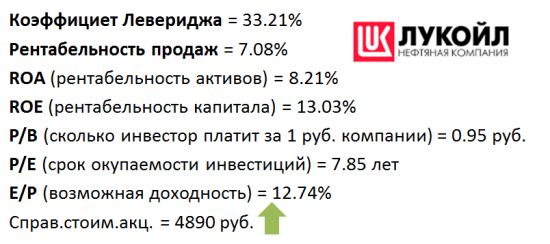

Ниже представлена сводная информация по основным мультипликаторам (отчет МСФО за 2017 год)

Как бы ни была хороша данная компания, я рекомендую ее приобретать исключительно на долгосрочную перспективу. По моему мнению, можно приобретать на 20% от портфеля смело. Ее можно считать стабильным локомотивом. Лично я жду ее гораздо дешевле, как писал ранее, покупать планирую на спаде рынка, когда все будут избавляться от нее. Возможно, приобретать буду и ранее. Все будет зависеть от ситуации на рынке.

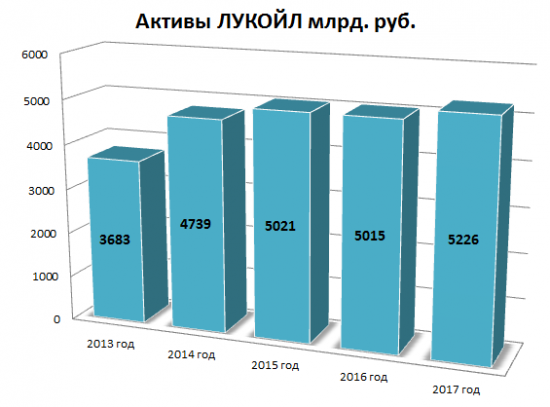

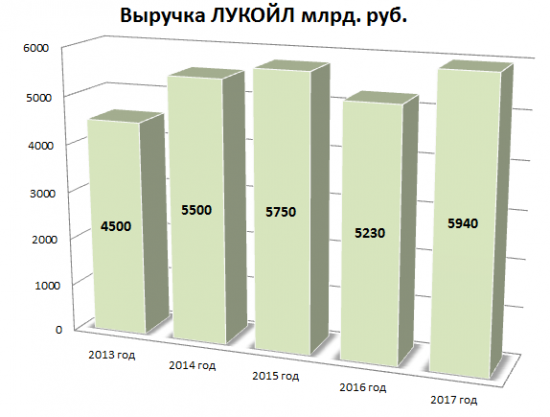

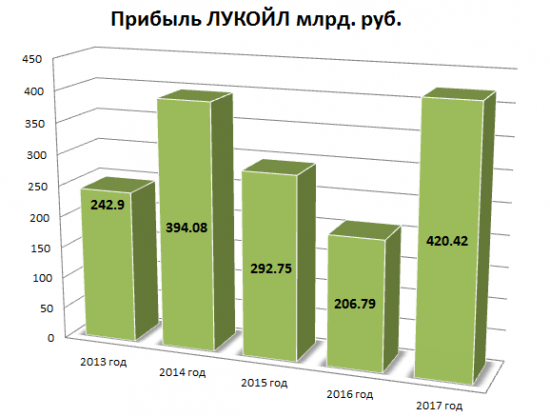

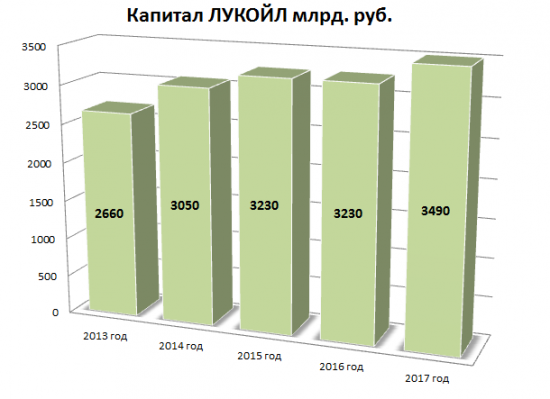

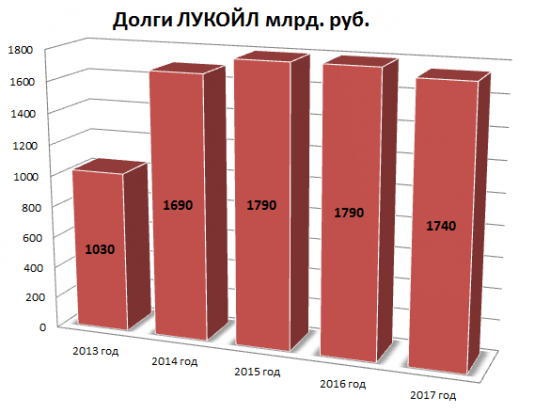

Далее предлагаю рассмотреть основные показатели бизнеса:

За последний год чистая прибыль компании выросла более чем в 2 раза, выручка растет, долги снижаются, капитал растет, активы растут. Ну не идеал ли?

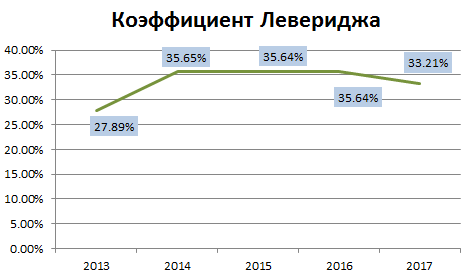

Посмотрите на закредитованность компании, она на превосходном уровне!

Чуть более 30%, это означает, что компания по большей части использует собственные денежные средства!

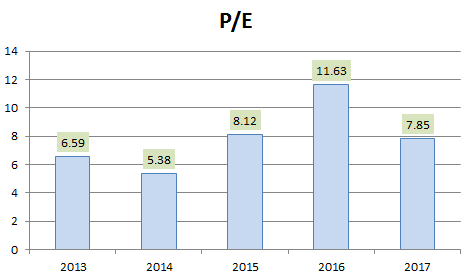

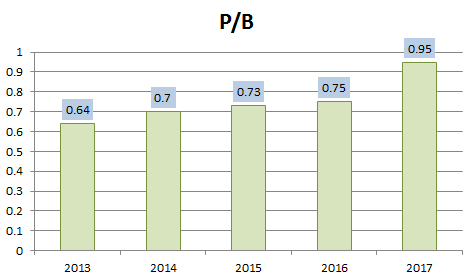

Давайте также рассмотрим динамику P/E и P/B компании:

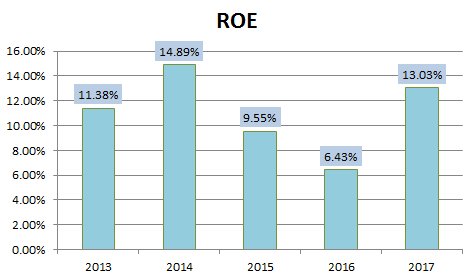

Ниже ROE компании (сколько приходится прибыли на 1 рубль капитала компании, например, 13,03% говорит нам о том, что 13 копеек было заработано на 1 рубль капитала компании за 2017 год).

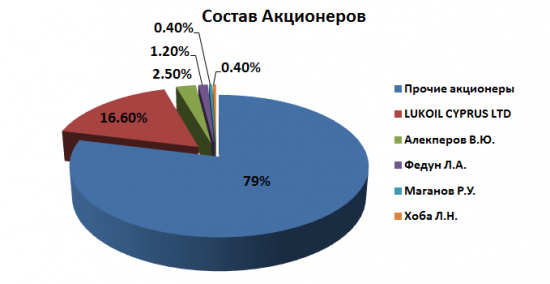

Ниже представлен состав акционеров компании:

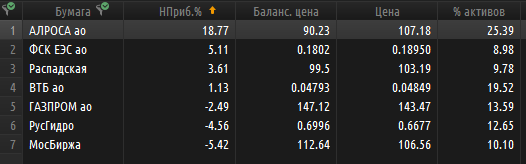

Состояние моего портфеля на текущий момент, реальная доходность порядка 6%. Радует Алроса, по Русгидро просадка из-за дивидендного гэпа.

У кого есть машина – заправляйтесь на заправках Лукойла =)

И еще… там очень вкусные сендвичи =)

Спасибо за внимание!!!

2153sved05 июля 2018, 12:09мурманский наверно каждый раз вздрагивает, когда видит пост с именем Алёша.+3

2153sved05 июля 2018, 12:09мурманский наверно каждый раз вздрагивает, когда видит пост с именем Алёша.+3 Humen05 июля 2018, 12:10Бензин на этих заправках самый дорогой, одно время заезжал туда, но потом разница в цене стала больше 1 р, так что больше мой путь к ним не лежит.+1

Humen05 июля 2018, 12:10Бензин на этих заправках самый дорогой, одно время заезжал туда, но потом разница в цене стала больше 1 р, так что больше мой путь к ним не лежит.+1 Stasik05 июля 2018, 12:24Подошли к объективной стоимости, будет прибыль будет рост.0

Stasik05 июля 2018, 12:24Подошли к объективной стоимости, будет прибыль будет рост.0 Turbo Pascal05 июля 2018, 12:33А в портфеле то почему нет, коль она такая красивая?+1

Turbo Pascal05 июля 2018, 12:33А в портфеле то почему нет, коль она такая красивая?+1