Падение нефтяных цен может продолжиться

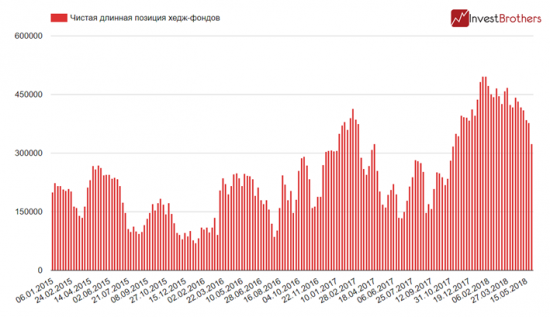

Хедж-фонды приступили к более активному сбрасыванию длинных позиций по нефти.

За неделю с 22 по 29 мая объем их “лонгов” сократился на 42 тыс. контрактов или примерно на 2,7 млрд долларов. В то же самое время выросли короткие позиции по сырью – их стало больше на 11,2 тыс. Таким образом, суммарная длинная позиция по нефти составила 374,9 тыс. контрактов, а короткая – 50,7 тыс. Тем самым чистый “лонг” опустился до 324,2 тыс. контрактов, чего не было с ноября 2011 г.

Получается, что выход хедж-фондов из своих позиций спровоцировал падение цен почти на 6%.

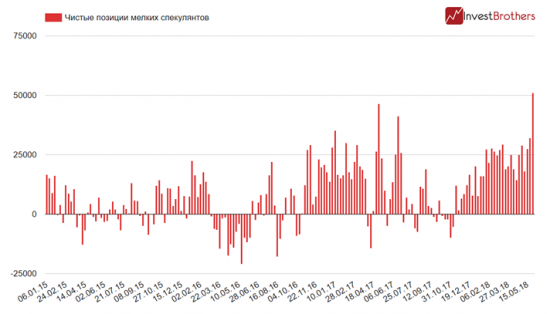

Мелкие спекулянты, в свою очередь, воспользовались коррекцией на рынке и увеличили свои длинные позиции до новых максимумов. К 29 мая в их общий чистый “лонг” превысил 51 тыс. контрактов.

Картина с крупнейшими трейдарами Нью-Йоркской товарной биржи практически не изменилась – они по-прежнему ждут падения котировок. Спред между “шортами” и “лонгами” составляет 5,4 процентных пункта в пользу первых.

Резюме

Коррекция на рынке нефти давно назрела и дальнейший рост цен был затруднителен без нее – слишком много игроков со стороны фондов ставило на ее рост. Весеннее восхождение цен и вовсе было обусловлено геополитическими рисками, а не новым спросом, то есть продавцы просто накидывали премию к котировкам на фоне эскалации напряженности вокруг, России, Венесуэлы и Ирана.

Так как фонды начали активно скидывать “лонги”, то коррекция вполне может продолжиться и затянуться на несколько месяцев, так как для “разгрузки” своих позиций необходимо время.

Ссылка на статью

Другая статистика:

Может быть интересно:

- Российские участники рынка воспользовались апрельской девальвацией рубля

- Фондовые рынки США опять готовы к росту

- Чем опасны “торговые войны”?

- Нефтяные хранилища США опустели

- Почему акции “Газпром нефти” являются хорошим активом для инвестирования?

- Немецкие банки хуже российских – Deutsche Bank стоит в три раза дешевле Сбербанка