Глава JPMorgan опасается решительных мер со стороны ФРС.

Джеймс Даймон, глава JP Morgan (JPM:NYSE), предупредил о риске перегрева экономики, который может подтолкнуть ФРС «нажать на тормоз» с целью недопущения слишком высокого роста цен и заработной платы.

В своем ежегодном письме акционерам м-р Даймон сообщил, что, хотя «скромные шаги» к сворачиванию стимулирующих мер центральными банками прошло гладко, все же существует неопределенность в том, что ФРС может принять решительные меры при условии быстрого роста инфляции. По его мнению, многие люди недооценивают вероятность резкого роста процентной ставки ФРС.В истории экономики США подобное уже наблюдалось.

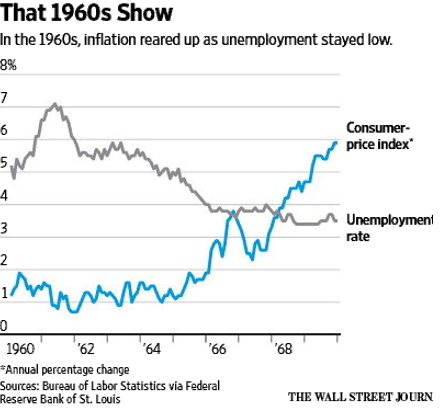

В 1966 году инфляция, которая почти десять лет была ниже 2%, внезапно превысила 3%. Такой рост инфляции был связан: с низкой безработицей (ниже 4%), сокращением ставок налогов, расходами бюджета на войну во Вьетнаме и на финансирование программы «Великое Общество» Линдона Джонсона.

Далее последствия перегрева экономики усилили и ошибки политиков. Так, председатели ФРС Уильям Макчесни Мартин младший и Артур Бёрнс слишком сильно уверовали в неспособность низкой безработицы влиять на повышение инфляции, и под давлением президента Джонсана, а потом и Никсона, сохраняли процентные ставки на низком уровне. Что в итоге привело к двузначным цифрам инфляции и процентных ставок (см график выше), а также к катастрофическому обесценению американских акций и облигаций в период с 1966 по 1981 годы.

Перспектива перегрева экономики напугала финансовые рынки еще в феврале этого года, когда более сильный, чем ожидалось, рост заработной платы в США вызвал сильнейшую за последние 6 лет распродажу на Wall Street.

Джером Пауэлл, новый председатель ФРС, заявил о готовности повышать процентную ставку быстрее, чем его предшественник, но судя по рыночным индикаторам инвесторов это мало волнует. Скорее всего, большая часть инвесторов уверена в то, что низкая инфляция и низкие доходности по облигациям – это на долго.

Тем не менее, в последние месяцы рынки облигаций стали менять свое мнение. Так сокращение налогов и увеличение государственных расходов могут разогнать инфляцию, которая в свою очередь приведет к серьезным проблемам на финансовых рынках.

По мнению м-р Даймена сегодня финансовая система сильнее, чем была в 2008 году. У банков намного больше капитала для покрытия своих убытков, в то время как стандарты оценки заемщиков остались такими же строгими. Однако он сообщил и о новых источниках нестабильности, таких как усиление роли пассивно-индексного инвестирования или «драматическое сокращение» рынка первичных дилеров (primary dealers) (прим. primary dealers — дилер по правительственным облигациям).

Не меньше опасений вызывает и сворачивание программы количественного смягчения (QE). Такой масштабной программы не было никогда. И мы до конца не знаем к каким последствиям приведет ее закрытие.

Архив газет и журналов: WSJ, Forbes, РБК, FT, Эксперт, Ведомости, Economist

Бесплатно и без ограничений

https://t.me/newspaper_archive

Petr S06 апреля 2018, 21:45пошли активные звоночки. но лошары привыкли к росту — это хорошо0

Petr S06 апреля 2018, 21:45пошли активные звоночки. но лошары привыкли к росту — это хорошо0 Хуан Диего из Севильи06 апреля 2018, 22:24вот оно, прекрасная историческая аналогия, акции не интересны на ближайшие годы, но только очень выборочно что то0

Хуан Диего из Севильи06 апреля 2018, 22:24вот оно, прекрасная историческая аналогия, акции не интересны на ближайшие годы, но только очень выборочно что то0