Торговля опционами

Всем привет!

В ознакомительных целях, прежде всего для тех, кто не так давно торгует опционами я хочу показать составную опционную конструкцию с ограниченными рисками. Она состоит из двух почти симметричных частей, противоположных друг другу. Первая часть является покупкой волатильности и построена на недельных опционах, вторая — продажа волатильности и построена на месячных опционах. В целом конструкция является дельто-нейтральной. Но торговать я буду по отдельности первую и вторую часть как две независимые друг от друга стратегии. Главное условие, что если у меня открыта вторая часть(продажа волатильности), то соответственно первая часть тоже обязана быть открыта, чтобы в целом была дельтонейтраль, ограниченные риски. Как только экспирируются недельные опционы, я сразу открываю следующие недельки и т.д. При покупке волатильности(первая часть) я бОльшую часть времени буду закрывать конструкцию с небольшими убытками и довольно редко получать по ней прибыль, но прибыль нужно вылавливать довольно большую, чтобы суммарно перекрывались все предыдущие/будущие убытки. При продаже волатильности(вторая часть), я наоборот буду чаще получить фиксированную прибыль и в редких случаях меня будет настигать существенный убыток. Как я уже отметил, эти две стратегии я буду вести независимо от полученных результат друг друга. Например, по второй части, я могу досрочно закрывать конструкцию если скажем в короткий промежуток времени я получил уже 70-80% от запланированной прибыли. Т.е. я не вижу смысла высиживать небольшой остаток прибыли, если есть возможность открыть новую конструкцию по продаже волатильности с бОльшим потенциалом получаемой прибыли за тот же промежуток времени. При такой схеме продавать волатильность довольно комфортно, ведь у меня всегда риски закрыты.

В текущую пятницу я открыл вот такую конструкцию:

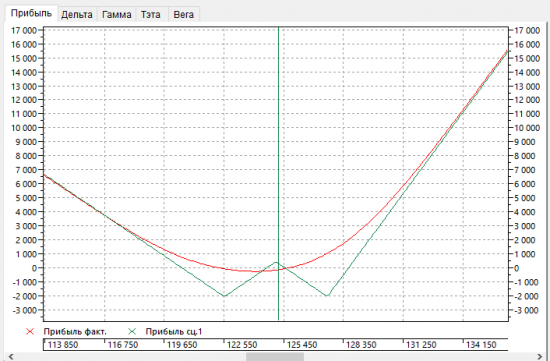

первая часть(на недельках):

-1шт call 125(05/04) 1150п

+3шт call 127(05/04) 350п

-1шт put 125(05/04) 1290п

+2шт put 122(05/04) 480п

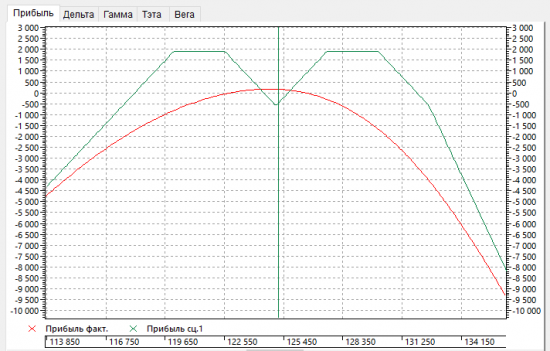

вторая часть(на месяцах):

+1шт call 125(19/04) 2130п

-1шт call 127(19/04) 1060п

-1шт call 130(19/04) 470п

-1шт call 132(19/04) 210п

+1шт put 125(19/04) 2350п

-1шт put 122(19/04) 1370п

-1шт put 120(19/04) 780п

Графически это выглядит так:

По мере управления конструкцией буду отписываться в скайпе.

Московский Лоссбой31 марта 2018, 09:17Пиши и здесь тоже, а не только в скайпе! С удовольствием будем читать и обсуждать!+7

Московский Лоссбой31 марта 2018, 09:17Пиши и здесь тоже, а не только в скайпе! С удовольствием будем читать и обсуждать!+7 Andy_Z31 марта 2018, 09:39А ничего, что волатильность недельных опционов, как правило, выше волатильности месячных?+2

Andy_Z31 марта 2018, 09:39А ничего, что волатильность недельных опционов, как правило, выше волатильности месячных?+2 ✔️AlgoDevil31 марта 2018, 09:58Сколько денег выделено на первую конструкцию и вторую?+2

✔️AlgoDevil31 марта 2018, 09:58Сколько денег выделено на первую конструкцию и вторую?+2 vitsantal31 марта 2018, 10:43Нормально, ещё бы не открывать проданную часть когда рынок штормит, и не открывать покупку когда рынок унылое гавно… а так ход мысли правильный ;)+3

vitsantal31 марта 2018, 10:43Нормально, ещё бы не открывать проданную часть когда рынок штормит, и не открывать покупку когда рынок унылое гавно… а так ход мысли правильный ;)+3