28 марта 2018, 18:27

Россети показали чистый убыток по РСБУ за 2017 год

Новая дивидендная политика: реши задачу со «звездочкой»

Новая дивидендная политика – Не сильны в математике? Ваша проблема!

Новая дивидендная политика – Не сильны в математике? Ваша проблема!

Россети и ее дочерние компании – МРСК и Федеральная сетевая компания – наконец разработали очень детальную дивидендную политику, которая теоретически призвана помочь инвесторам облегчить прогнозирование дивидендов. К сожалению, это классический случай, когда теория полностью расходится с практикой: новая дивидендная политика не упрощает расчет дивидендов, а напротив, делает его еще более сложным и запутанным. Новая дивидендная политика требует от инвесторов не только хороших математических способностей (хотя, наверное, у большинства они есть!), но и доступа к некоторым данным, которые компании не часто раскрывают полностью или систематически. Сарказм еще и в том, что поскольку новые изменения в политике направлены на исключение многих неденежных статей из чистой прибыли, используемой в качестве дивидендной базы, не совсем понятно, почему бы не использовать FCF – четко определяемый и предсказуемый показатель – вместо того, чтобы тратить время на вычисления с помощью хитроумных формул? Мы не можем ответить на этот вопрос, как, впрочем, и Россети.Непростая история

Новая дивидендная политика включает в себя значительное количество параметров, используемых в соответствующих формулах. Не ко всем данным можно легко получить доступ: поиск необходимых цифр на веб-сайтах компаний требует времени (если вы полагаете, что можете найти все эти данные в одном месте, пришло время снять розовые очки), а в некоторых случаях часть показателей и вовсе не раскрывается. Кроме того, опыт нашего недавнего общения с менеджментом некоторых МРСК побуждает нас утверждать, что компании не в состоянии предоставить какие-либо прогнозы относительно своих дивидендов в рамках новой политики. И это при том, что только у них есть все необходимые данные для выполнения соответствующих вычислений! Мы полагаем, что сами компании находятся в растерянности из-за этого ветра перемен, и им не ясно, как новые заявленные формулы расчета дивидендов должны работать в реальности.Какие акции выиграют больше всех?

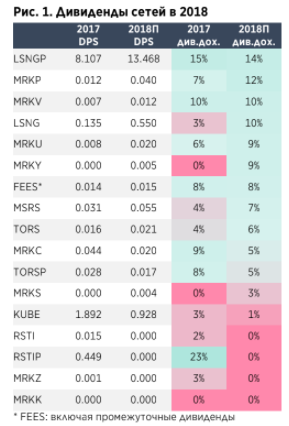

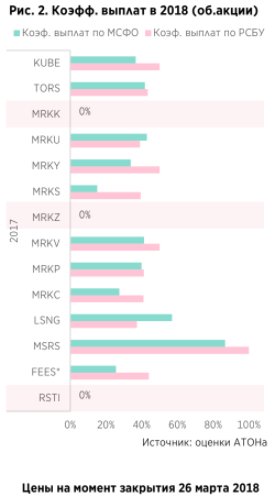

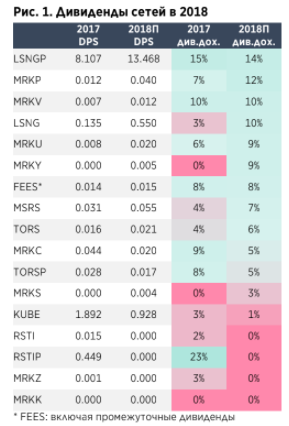

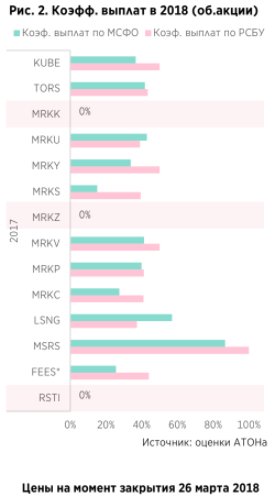

Мы тщательно проанализировали новую дивидендную политику, чтобы определить, какие дивиденды инвесторы могут получить от МРСК в этом году. Стоит подчеркнуть, что наши оценки основаны на ряде допущений, поскольку в некоторых случаях мы не смогли найти важные параметры формул, т.к. соответствующие МРСК не раскрыли их должным образом. В целом, по нашим оценкам, новая политика существенно увеличивает выплату дивидендов МРСК в этом году по сравнению с дивидендами за 2016. Более того, бэктест новой политики на финансовых показателях за 2016 подтверждает этот тезис – МРСК заплатили бы больше в прошлом году, если бы новая политика была применена годом ранее. По нашим оценкам, в 2018 лидерами по дивидендным выплатам среди МРСК должны стать привилегированные акции Ленэнерго (доходность 14%), МРСК Центра и Приволжья (12%) и Ленэнерго / МРСК Волги – по 10%. ФСК – это отдельный случай: она уже объявила прогноз по финальным дивидендам за 2017 (за вычетом уже выплаченных промежуточных дивидендов за 1К17) в размере 0,013 руб. на акцию, что полностью соответствует нашему прогнозу. Акции ФСК по-прежнему предлагают привлекательную доходность около 8%.Россети: по-прежнему «собака на сене»?

А что значит новая политика для дивидендов Россетей, спросите вы. Ответ прост — ничего нового. Россети показали чистый убыток по РСБУ за 2017, что означает отсутствие дивидендов и по привилегированным, как, собственно, и по обыкновенным акциям за прошлый год. Компания снова соберет внушительные дивиденды от своих дочерних компаний (25 млрд руб., по нашим оценкам), но на этот раз вообще не поделится этими деньгами со своими акционерами.АТОН

4 Комментария

командор28 марта 2018, 19:28вранье. из расчета див базы убирается не денежные расходы/доходы. тогда по РСБУ прибыль будет 23 ярда, тогда как в прошлом году див база была 3млрд. но как говорится, поживем, увидим.0

командор28 марта 2018, 19:28вранье. из расчета див базы убирается не денежные расходы/доходы. тогда по РСБУ прибыль будет 23 ярда, тогда как в прошлом году див база была 3млрд. но как говорится, поживем, увидим.0 Дмитрий Лазарев28 марта 2018, 19:56а сетки разве по РСБУ платят дивы, а не по МСФО?0

Дмитрий Лазарев28 марта 2018, 19:56а сетки разве по РСБУ платят дивы, а не по МСФО?0 broker2529 марта 2018, 09:32Хорошая статья, прекрасный стиль0

broker2529 марта 2018, 09:32Хорошая статья, прекрасный стиль0

Читайте на SMART-LAB:

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

20.02.2026

Магазинов по франшизе «ОКОЛО» уже 5000

Юбилейный магазин площадью 130 кв. м расположен в Смоленске. Это 964-й объект, реконструированный в рамках программы «КООП ОКОЛО», направленной на масштабную модернизацию системы кооперативной...

20.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026