Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

Добрый день, друзья.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

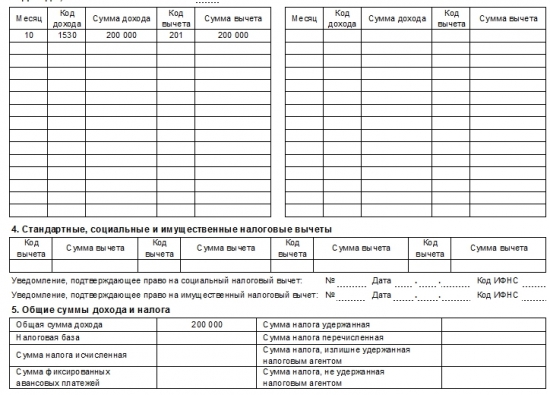

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

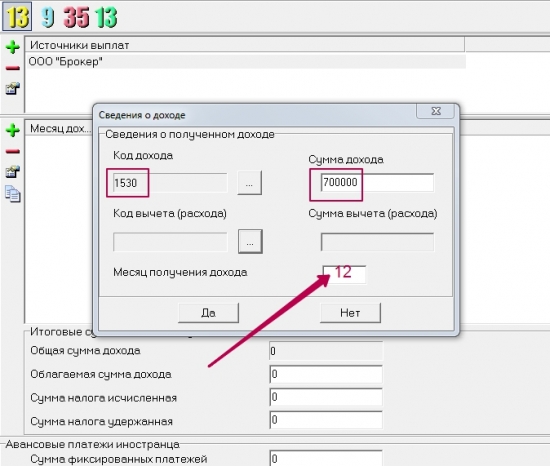

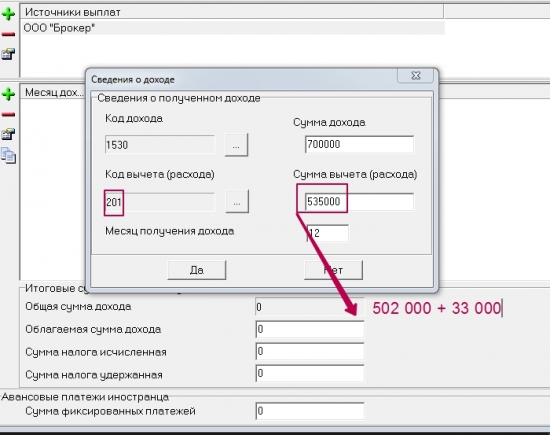

Но как данные ввести в саму декларацию? Доход по ценным бумагам указан 700 000 рублей, а какой брать расход и куда внести сумму по коду «222» в размере 33 000 рублей?

Код «222» означает следующее: «Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО».

Поэтому, мы вносим следующие данные в состав декларации:

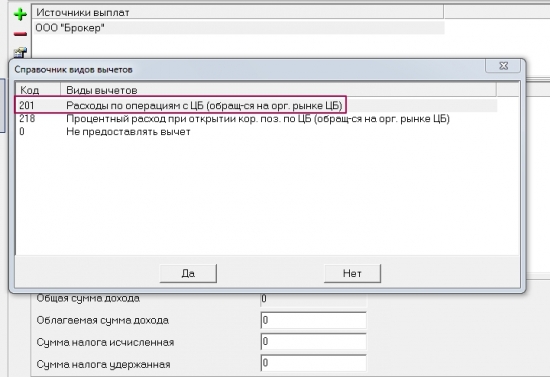

Сначала вносим доход по коду «1530», а потом выбираем код вычета, далее мы складываем сумму по коду «201» и «222» и получаем 535 000. Не надо искать отдельный код «222», не нужно этого делать.

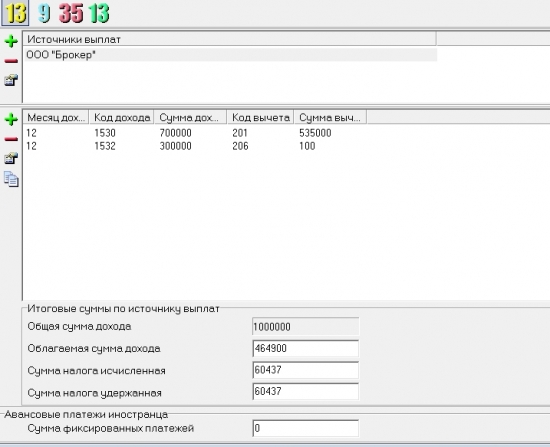

Вот, как выглядит ввод данных со справки 2-НДФЛ. Мы ввели данные с первого брокера.

Переходим ко второму брокеру.

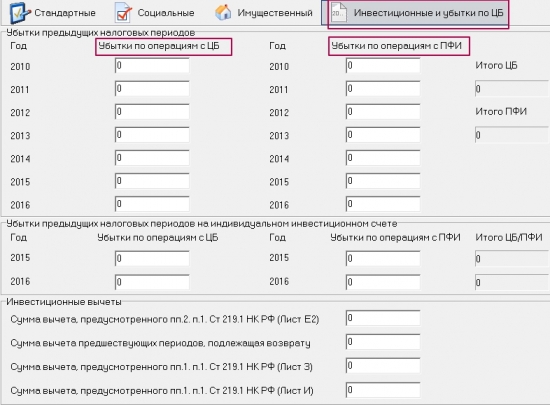

Так как убытки были получены в этом же году, а не ранее, тогда мы заполняем данные аналогично первому брокеру! Это важно. Есть в программе отдельный раздел и многие и вас могли его видеть –

Но это все убытки прошлых лет, а не убытки того года, за который подается декларация.

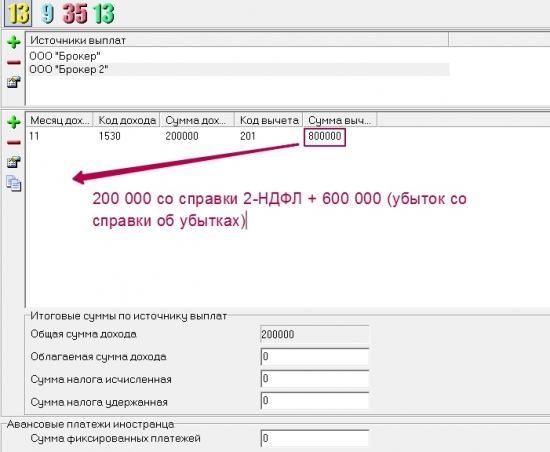

Мы берем в руки справку об убытках и смотрим там сумму убытка. Если выдана отдельная справка на одном листе, тогда выписываем себе сумму убытка, например, по ценным бумагам в размере 600 000 рублей. И смотрим теперь справку 2-НДФЛ, а вот в ней будет представлена ситуация таким образом:

Вы можете увидеть, что сумма дохода будет равна сумме расходов (вычета). А где же убыток?

Он в справке 2-НДФЛ не отражается.

Поэтому, мы, чтобы ввести данные в декларацию, прибавляем нашу сумму убытка (которую мы себе выписали) к сумме расходов и получаем, что доходы были 200 000, а полная сумма расходов была 800 000 рублей. Эти данные мы и вносим в декларацию. Смотрим на картинку….

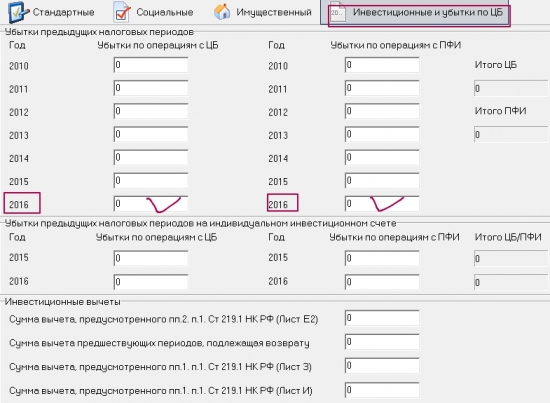

Если у вас есть брокер, у которого получен убыток в прошлые годы, до 2017 года, тогда мы будем уже заполнять тот самый раздел, о котором я выше говорила…

И в результате ваши убытки будут зачтены верно.

Пишите, задавайте свои вопросы!

Однако, для сложных случаев лучше использовать «Налогоплательщик ЮЛ». Не смотря на название, там есть возможность заполнять 3-НДФЛ для физ. лиц. В отличии от «Декларации» и ЛК — программа работает непосредственно с формой декларции и позволяет сразу корректно заносить все суммы, без упражнений с левыми кодами вычетов.