Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Российский рынок остается в узком диапазоне

Торги 20 февраля на российских фондовых площадках начались ростом. К 12:30 мск индексы Мосбиржи и РТС прибавляли по 0,26% каждый, достигая 2780 и 1143 пунктов соответственно, а индекс голубых фишек...

13:35

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

13:44

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026

Рассмотрим логнормальное случайное блуждание:

где dX — Винеровский процесс.

Определим вероятность того, что цена из начальной точки S во время t окажется в диапазоне от a до b во время t':

( Читать дальше )

- комментировать

- Просмотры 2 за час / 94 за сутки / 3988 за неделю | ★14

- Комментарии(110)

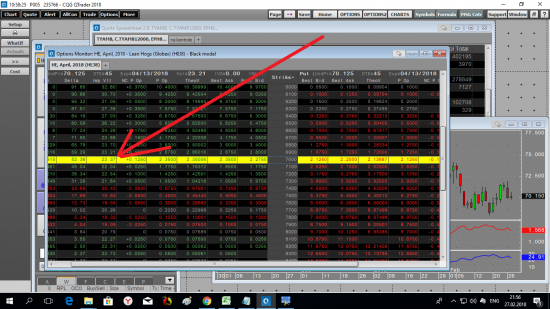

Функция нормального распределения в формулах стоимости опционов- 25 февраля 2018, 15:21

- |

- bstone

- Сохр

- |

- Ж

- |

- Печать

Попробую доступно показать, откуда берется в формулах стоимости опционов функция распределения Гаусса.Итак исходное уравнение Блэка-Шоулза:

где V — цена опциона, S — цена спота, r — ставка, ну и сигма в представлении не нуждается.

Это параболическое дифференциальное уравнение в частных производных. Решать можно несколькими способами, но я не буду этого делать, а сразу запишу решение, т.к. его вывод не имеет значения для цели этого топика.

Чтобы слегка упростить запись, введу переменную времени, оставшегося до экспирации:

Решение уравнения БШ тогда можно записать в следующем виде:

где Payoff(S) — это функция выплат опциона. Для опциона кол:

Соответственно цена кола:

поменяем переменную интегрирования на

тогда

Считать стоимость опциона по этой формуле не очень просто, но рассмотрим сначала второе слагаемое:

Сложно не заметить сходство с функцией нормального распределения:

В силу популярности нормального распределения для этой функции существует немало аппроксимаций и способов вычислить ее численно. Та или иная реализация имеется, без преувеличения, в любом статистическом пакете.

Если нам удастся выразить второе слагаемое через эту функцию, то считать стоимость опционов будет намного легче. Так что овчинка стоит выделки!

Заменим переменную интегрирования во втором слагаемом выше на

и получим

где

С первым слагаемым не так очевидно, но все же не очень сложно. Сначала надо подвести дополнительное слагаемое в экспоненте под квадрат, а далее действуем аналогично второму слагаемому. Поэтому здесь я сразу запишу результат:

где

В итоге получаем, что хотели:

Но так как распределение БА не нормальное, то его надо скорректировать улыбкой. А она на дельту влияет. Поэтому так и получается.