Февральский крах американских фондовых бирж: итоги и выводы

Начало 2018 года ознаменовалось продолжением ралли на мировых фондовых площадках: индекс MSCI World поднялся на 5.3% за январь. Американские биржевые индексы также продолжали обновлять максимумы вслед за улучшением настроений инвесторов. Однако за любым бурным ростом неизбежно следует коррекция, и никто не может предугадать тот день, когда она настанет.

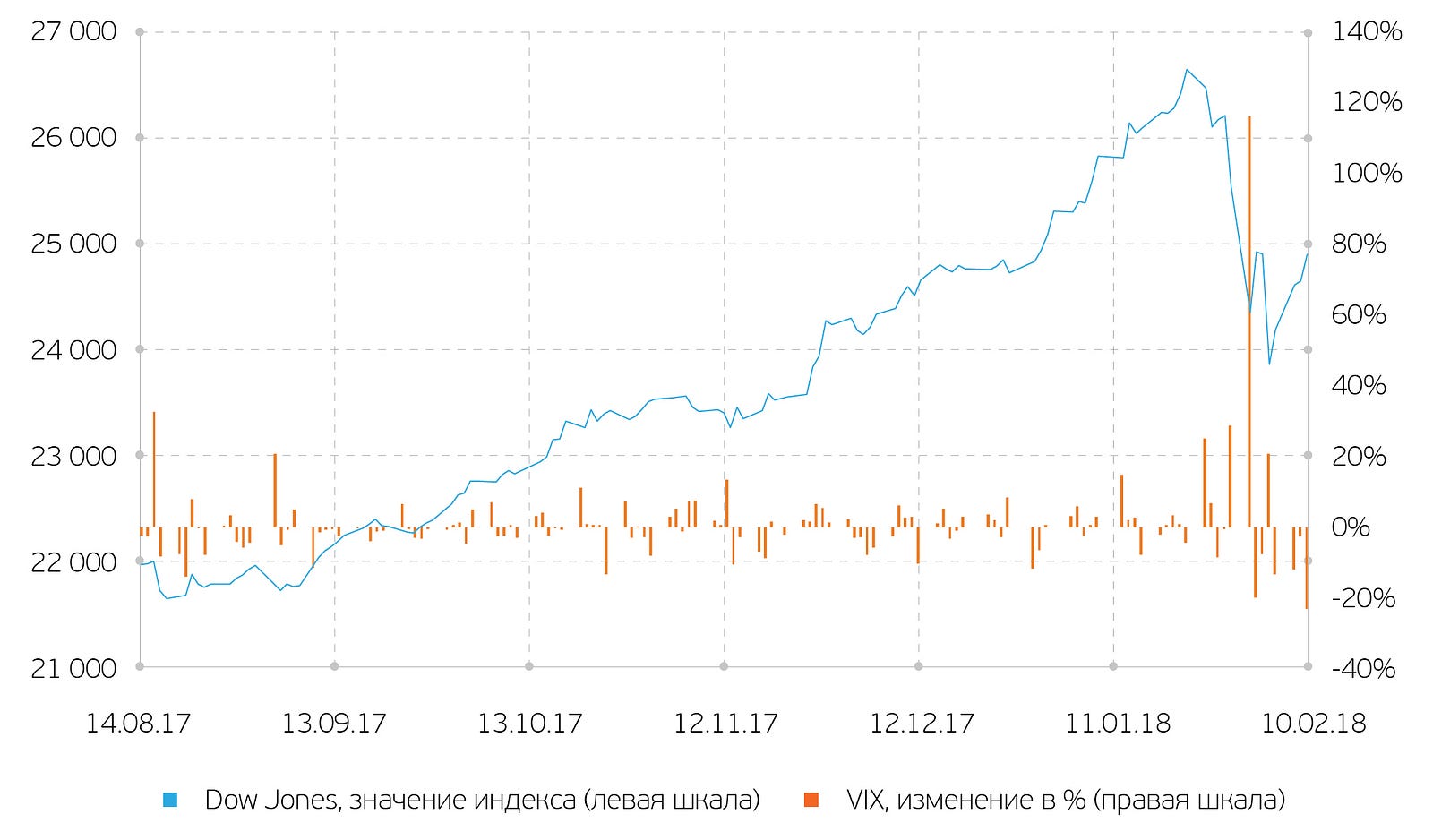

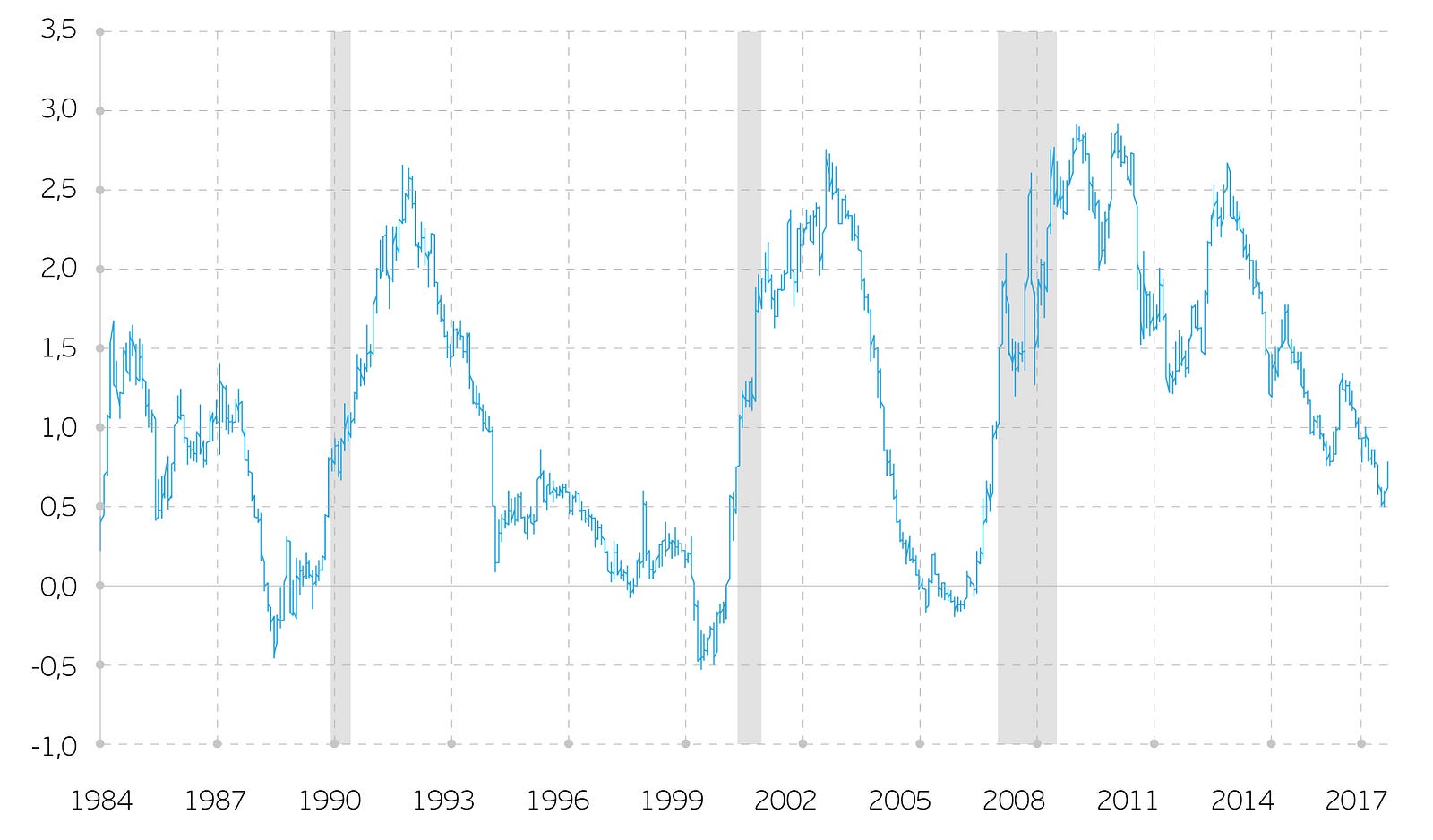

Индекс волатильности VIX или так называемый «индекс страха» подскочил на 32% за один день уже в понедельник 29 января 2018, когда одной торговой сессией ранее в пятницу индекс Dow Jones обновил очередной максимум и достиг 26, 616.71 пункта. Такого всплеска волатильности не наблюдалось с 17 августа 2017, когда произошел теракт в Барселоне. 2 февраля индекс Dow Jones снизился на 2.5%, что является крупнейшим падением со времен Brexit в июне 2016 года. На следующую торговую сессию 5 февраля Dow потерял 1, 175.21 пункта — максимальное падение в пунктах внутри дня за все время наблюдения индекса, в то время как в относительных величинах снижение составило лишь 4.6%, что не сравнимо с «Черным понедельником» 1987 года, когда рынок обвалился на 22.6%. В свою очередь VIX за один день продемонстрировал беспрецедентный с 1990 года внутридневной рост на 115%. В совокупности за первые 8 дней февраля 2018 года американский фондовый рынок упал почти на 9%, что вызвало беспокойство среди инвесторов и аналитиков. Однако для ответа на вопрос, была ли это лишь «здоровая» коррекция перед очередным витком роста, или фондовые рынки в ближайшее время ожидает очередной обвал с наступлением медвежьей фазы, необходимо выяснить фундаментальные причины февральских потрясений.

Динамика Dow Jones Industrial Average и VIX

Источник: Bloomberg

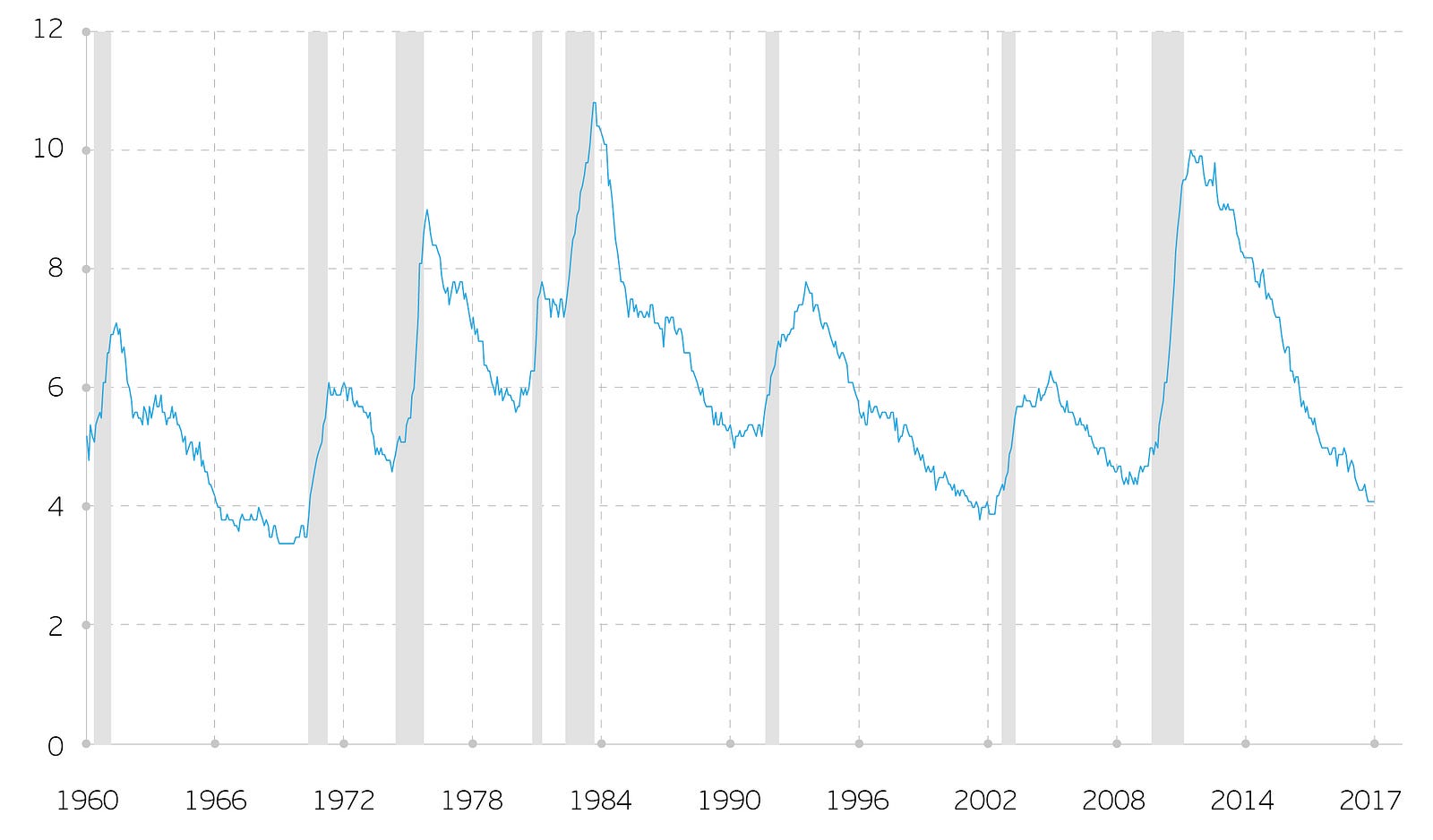

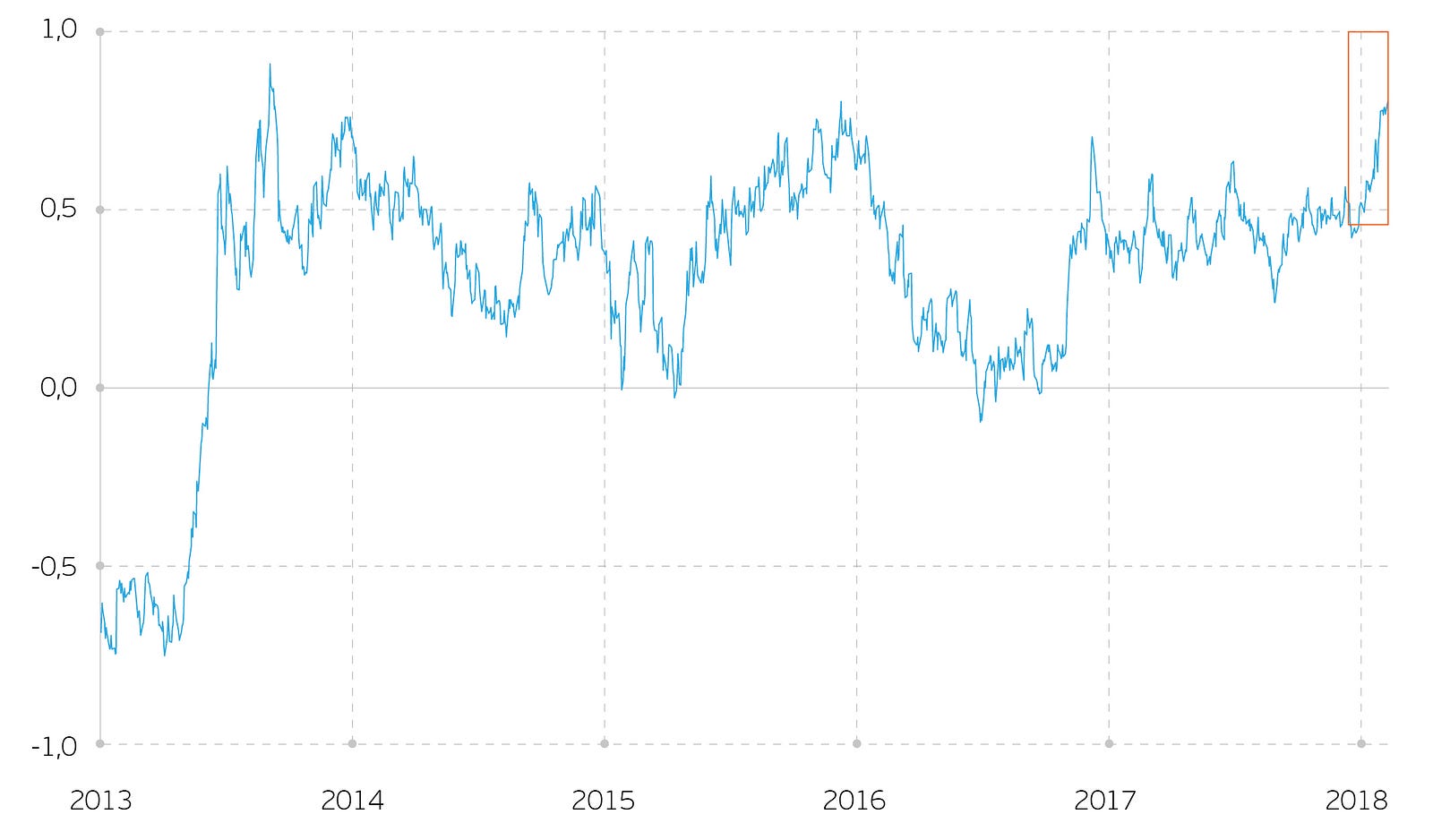

Одним из поводов для беспокойства у инвесторов является сильный рынок труда ввиду свойственной ему цикличности. Несмотря на тот факт, что низкий уровень безработицы является признаком стабильности экономики, существует оптимальный уровень показателя, который не приводит к резкому росту инфляции и последующей рецессии. Целевое значение для Федеральной резервной системы (ФРС) США по безработице составляет от 4.3% до 5.0%, и принятие решений относительно проводимой денежно-кредитной политики так или иначе зависит от ситуации на рынке труда. На данный момент значение безработицы является минимальным с 2000 года, когда случился Dot-com bubble, и составляет 4.1%. Также стоит отметить тот факт, что «критические» уровни показателя перед кризисами 1990 и 2008 годов уже пройдены, и дальнейшее снижение не соответствует целевому диапазону регулятора. Следовательно, при неизменности наблюдаемого тренда вероятность «перегрева» экономики повышается.

Уровень безработицы в США, %*

Источник: Bloomberg, NBER; *в данном графике и далее серые области соответствуют периодам рецессии

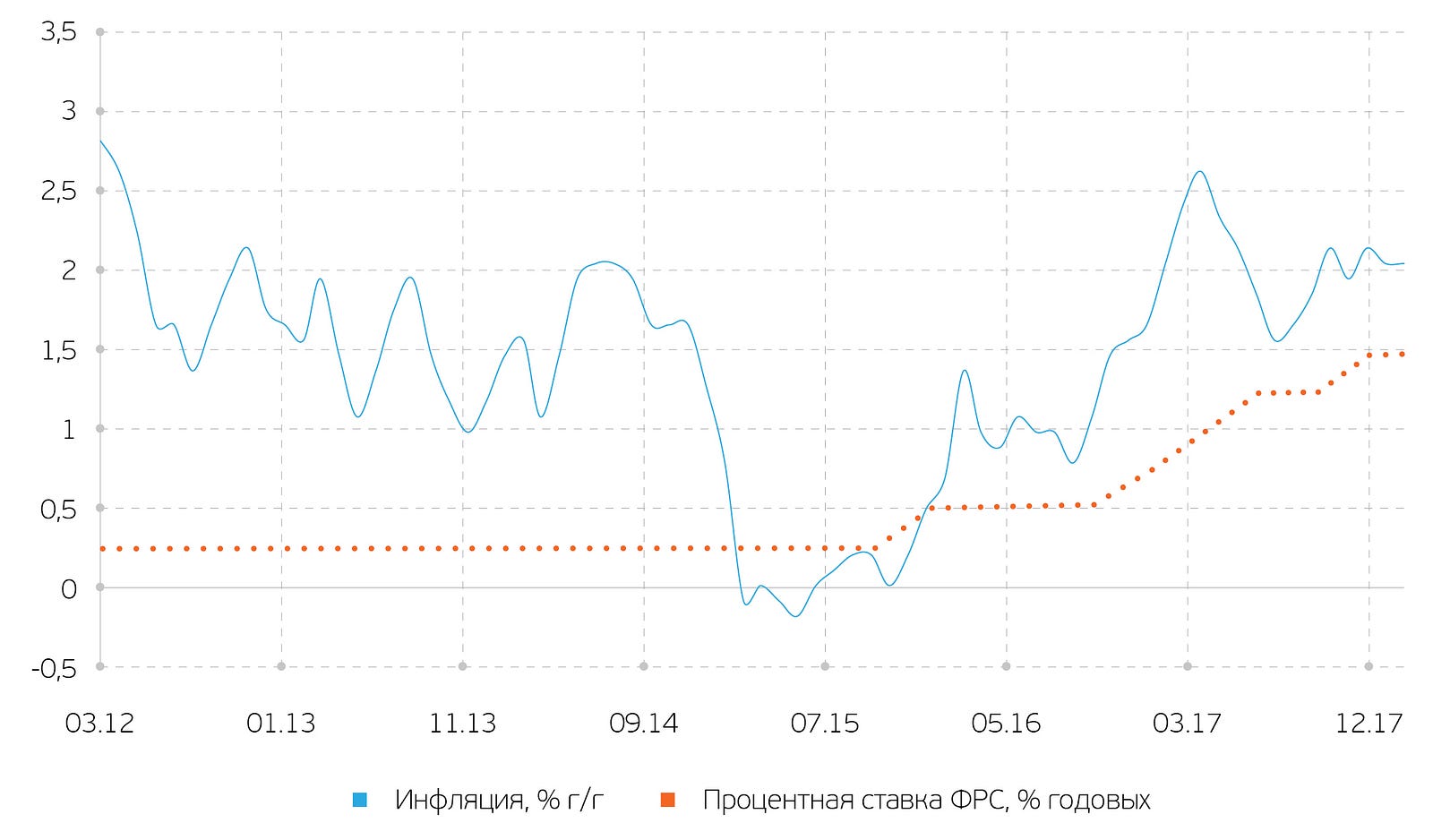

В декабре 2015 года ФРС США впервые решила повысить процентные ставки после Мирового финансового кризиса. Умеренное ужесточение монетарных условий наряду с политикой количественного смягчения (QE) способствовали восстановлению темпов роста цен. Однако в начале 2017 года инфляция в годовом выражении резко замедлилась и в течение 4 месяцев находилась ниже тагетируемого регулятором уровня в 2% годовых. Во II половине 2017 года темпы роста цен повысились и несколько стабилизировались около целевых значений. С наступлением 2018 года регулятору необходимо будет учитывать эффект принятой налоговой реформы и ее потенциального влияния на экономику США, в том числе и на уровень цен. Публикация январских данных по инфляции 15 февраля вызвала значительный интерес у инвесторов, поскольку любые признаки ее ускорения свидетельствовали бы о потенциальном ухудшении финансовых показателей американских компаний в последующие годы. Темпы роста потребительских цен в январе составили 0.5% м/м, в то время как участники рынка ожидали 0.3% м/м. Ускорение показателя в основном было связано с повышением цен на одежду на 1.7% м/м, чего не наблюдалось с 1990 года. Помимо этого, пару дней спустя стало известно о том, что импортные цены выросли на 1% м/м и на 3.6% в годовом выражении. Темпы увеличения показателей ускорились по сравнению с декабрем и превзошли прогнозы, находившиеся на уровнях 0.6% м/м и 3% г/г соответственно. Стоит отметить, что в дни публикации фондовые индексы не отметились снижением. Однако коррекция в начале февраля может быть вполне объяснима опасениями относительно повышения инфляционного давления в среднесрочной перспективе, и ускорение темпов роста цен было отыграно инвесторами чуть раньше официальной публикации.

Динамика инфляции и процентных ставок в США

Источник: Bloomberg

Новый период повышения процентных ставок стал одной из причин сужения спрэда между доходностями 10-летних и 2-летних государственных облигаций, поскольку доходности по краткосрочным облигациям активнее реагируют на изменение ожиданий относительно дальнейших действий ФРС. Однако инвесторы обеспокоены тем, что спрэд сужается слишком значительно, и наблюдается так называемое «выпрямление» кривой доходности, что в свою очередь повышает вероятность наступления кризисных ситуаций в краткосрочном периоде. На данный момент рассматриваемый показатель находится на уровне 0.7 п.п., отскочив от локального минимума в 0.5 п.п., который наблюдался в начале января текущего года. Исторически периодам рецессии предшествовало нахождение спрэда в отрицательной зоне, чего не стоит ожидать на горизонте как минимум I половины 2018 года.

Динамика спрэда доходностей 10-летних и 2-летних государственных облигаций США, п.п.

Источник: Bloomberg, NBER

Кроме того, стоит обратить внимание на динамику скорректированных на инфляцию доходностей по «длинным» гособлигациям. В течение 4 лет рассматриваемый индикатор находился в довольно узком коридоре, не превышая 1% годовых. Начало 2018 года ознаменовалось резким скачком показателя ввиду опасения ускорения темпов роста цен. Повышение реальных доходностей означает больший фактор дисконтирования будущих денежных потоков компаний, что приводит к снижению оценок прибылей и соответственно цен на акции.

Динамика скорректированной на инфляцию доходности по 10- летним государственным облигациям США, %

Источник: Bloomberg

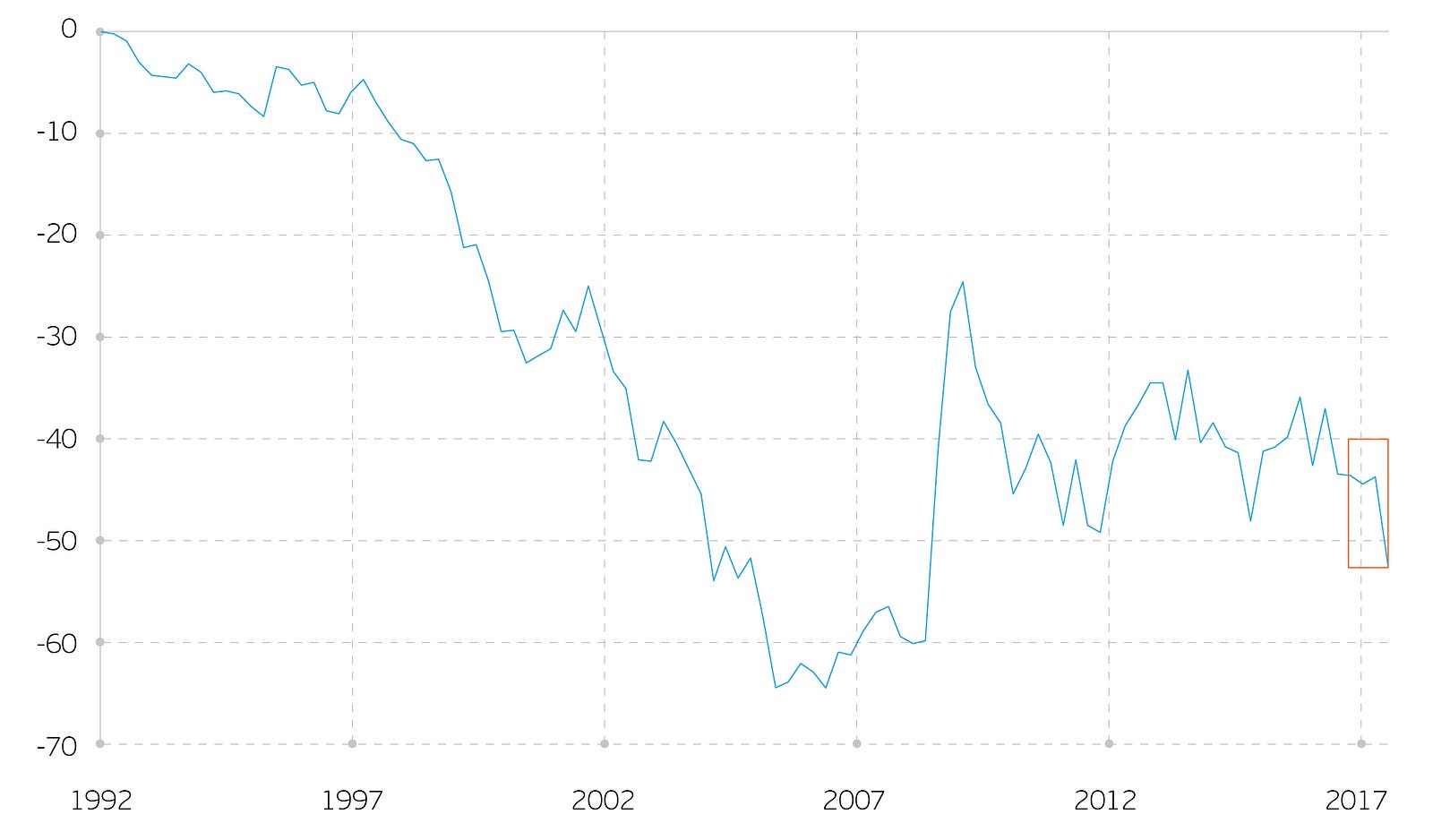

Не прошла незамеченной для инвесторов и публикация данных по торговому балансу Соединенных Штатов за декабрь 2017 года. Дефицит расширился до наибольшей за 6.5 лет отметки в $53.1 млрд. за счет роста импорта на 2.5% м/м до $256.5 млрд., а экспорта — лишь на 1.8% м/м до $203.4 млрд. Учитывая резкий рост импортных цен в январе текущего года, стоит ожидать дальнейшее увеличение дефицита. С одной стороны, это оказывает давление на доллар, и американские ценные бумаги становятся более доступными для международных инвесторов. С другой стороны, рост отрицательного чистого экспорта ведет к сокращению темпов роста ВВП. Кроме того, приближение показателя к уровням 2007 года вызывает дополнительное волнение у инвесторов.

Дефицит торгового баланса США, млрд. $

Источник: Bloomberg

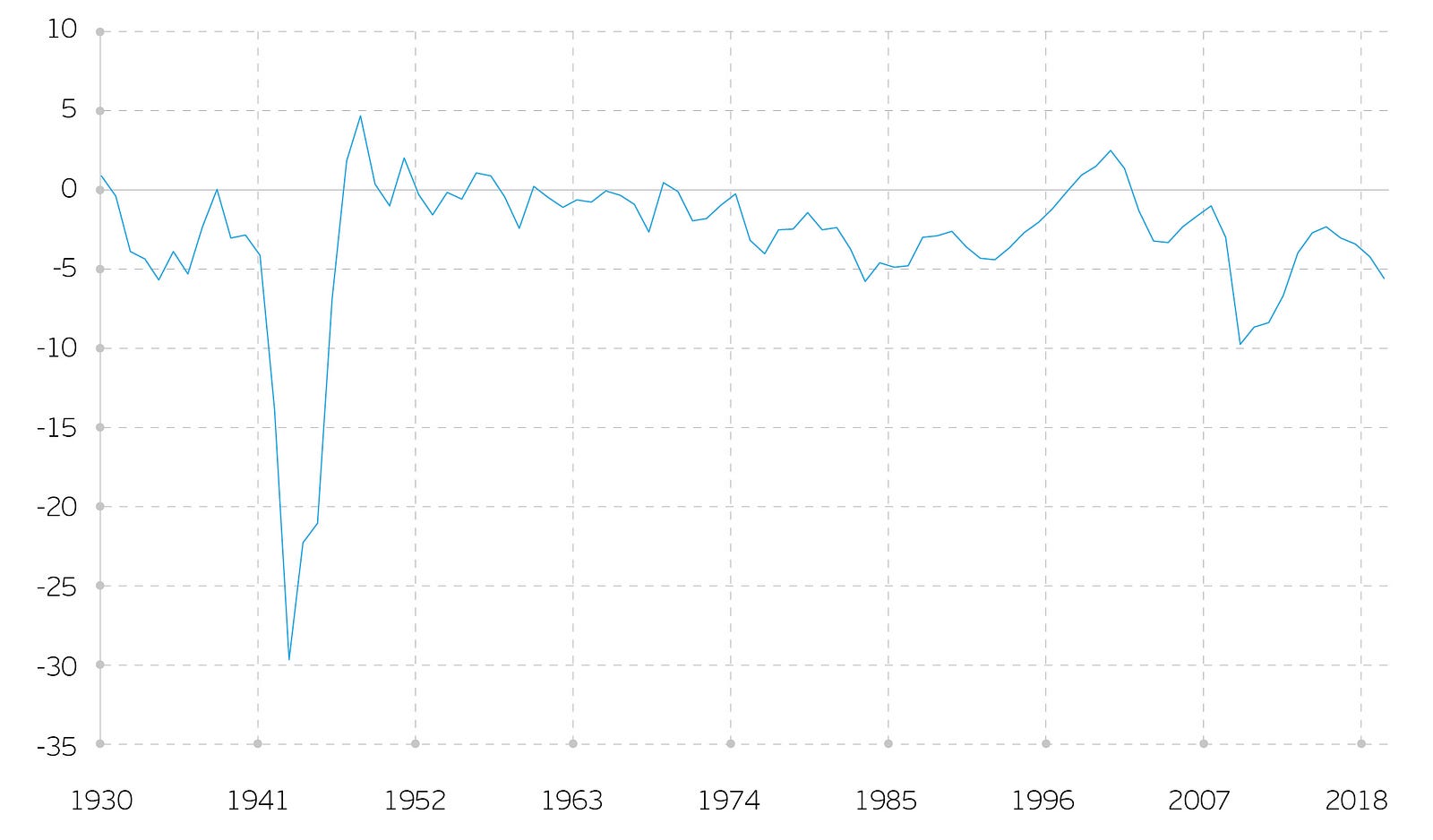

Последним, но не менее важным, тревожным сигналом для фондовых рынков и американской экономики в целом является наращивание государственного долга и дефицита Федерального бюджета США. Последний показатель в 2017 фискальном году (закончился в октябре прошлого года) оказался максимальным с 2013 года и составил -$665.7 млрд. Согласно различным оценкам, дефицит бюджета США через 2 года превысит $1 трлн. (или порядка 6% ВВП) в связи с необходимостью повышения потолка госдолга, а также из-за сокращения налоговых поступлений. С начала текущего года федеральные учреждения уже дважды приостанавливали работу, не утвердив объемы финансирования. Последний «шатдаун» пришелся на 8 февраля, на что рынки отреагировали вторым значительным падением за неделю коррекции. Согласно бюджетному плану, в ближайшие 2 года расходы будут увеличены на $300 млрд., а ограничения на уровень госдолга будут сняты до марта 2019. Эффект налоговой реформы ($1 трлн. недополученных в бюджет средств в течение 10 лет), а также масштабные расходы на инфраструктурную реформу Трампа (предварительно была озвучена цифра в $1.5 млрд., однако позже стало известно, что из бюджетных средств будет выделено лишь $200 млрд.) приведут к расширению предложения казначейских облигаций США. Ранее эффект объема государственных бумаг был не так значителен ввиду программы количественного смягчения (QE) со стороны ФРС, которая ограничивала предложение облигаций. В конце 2017 года было принято решение о постепенном сокращении объема покупок. Таким образом, из-за отсутствия вышеупомянутого эффекта и наращивания предложения доходности долговых бумаг пойдут вверх, что негативно отразится на фондовом рынке.

Дефицит(-)/Профицит(+) Федерального бюджета США, % к ВВП

Источник: Bloomberg

В целом, февральская коррекция вполне объяснима фундаментальными аспектами, в наибольшей степени ожиданиями ускорения инфляции, неизбежным повышением процентных ставок ФРС в 2018 году, а также опасениями о росте государственного долга и расширении бюджетного дефицита. В то же время обвала американского фондового рынка ожидать не стоит, поскольку для повторения ситуации 2008 года необходим своеобразный «триггер», который станет началом масштабного кризиса (банкротство ранее одного из ведущих в мире финансовых конгломератов Lehman Brothers 15 сентября 2008 года). Сейчас таковыми могут стать, к примеру, внезапное военное столкновение США и Северной Кореи, или же банкротство какой-либо крупнейшей компании, которая не сможет рефинансировать долговые обязательства из-за быстрого роста процентных ставок и допустит дефолт по своим облигациям. Однако наступление тех или иных событий крайне сложно предсказать. Тем не менее в 2018 году фондовый рынок США несомненно покажет более слабые результаты по сравнению с 2017 годом из-за наличия рассмотренных выше потенциальных фундаментальных проблем.

Егор Бойцов — аналитик QBF

С другими нашими обзорами можно ознакомиться по ссылке http://medium.com/@qbfСамая актуальная аналитика — в нашем Twitter http://twitter.com/qb_finance

Следите за нашими обновлениями также в ВК, FB, Instagram и Youtube.

см.: https://smart-lab.ru/blog/453156.php