США активно играют на понижение нефтяных цен

Цены энергоносителей в понедельник продолжили испытывать слабость. Продажи длятся уже вторую неделю и только за последнюю неделю потери составляли по спектру наименований от 7 до 9 процентов.

Главной причиной сохраняющейся слабости нефтяных цен остается стремительный рост добычи нефти в США, который только за последнюю неделю прибавил сразу 0,332 мб/д. Добыча составила 10,251 мб/д и тем самым превысила исторические максимумы ноября 1970 года. Показатель добычи подпрыгнул столь стремительно, что теперь скорое смещение СА и России и пьедестала лидеров кажется многим уже делом ближайшего будущего. Так ли это будет на самом деле, мы узнаем уже в текущем году. Формально, судя по предыдущему росту добычи, потенциал для этого имеется. Кроме того, буровая активность обещает поддержать дальнейший рост добычи — за минувшую неделю число активных буровых установок в США выросло до максимального с января 2017 года значения.

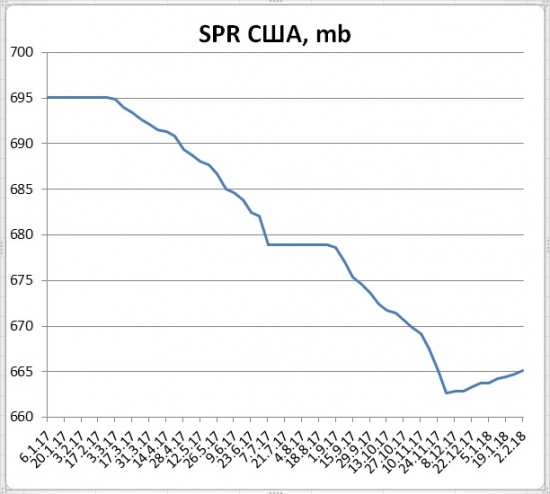

В последние дни на цены нефти стали давить еще и планы США в ближайшие 10 лет продать почти половину Стратегического нефтяного запаса (SPR). В настоящий момент вопрос о продаже еще 100 млн. баррелей нефти до 2027 года, в добавок к объему, уже одобренному в прошлом году, проходит обсуждение в Конгрессе. При этом в период в 2017 году было продано около 30 мб, а с 2018 по 2025 гг. на законодательном уровне уже одобрена продажа нефти из резерва в объеме 185 млн. баррелей. Если вопрос будет решен положительно, то в совокупности SPR может «похудеть» на 315 млн. баррелей (около 45% его значения на начало 2017 года). В качестве основной причины распродажи называется желание поддержать наполнение бюджета. Однако из-за растянутости продаж на десяток лет такая аргументация выглядит слабо. (Продажа за десяток лет 300 мб дает лишь порядка $1,5 — $2 млрд. в год, что выглядит более чем скромно на фоне размеров имеющегося дефицита бюджета).

Поэтому представляется, что главным мотивом все же является скорей атака на нефтяные цены. Ибо угроза появления на рынке дополнительных и долгосрочных 0,1мб/д может оказать на них вполне ощутимое воздействие. (Хотя формально 0,1мб/д – это сравнительно незначительные цифры как в плане размеров сокращений на 1,8 мб/д добычи нефти от ОПЕК+, а тем более мирового потребления нефти в 95 мб/д). Но (помним об эластичности) эффект такого воздействия на цены, особенно в момент принятия решения, все же может быть заметен, тем более, что это происходит в совокупности с данными о сильном росте добычи в США. Во всяком случае, выбор времени такой атаки кажется более чем подходящим, а стремительно растущая добыча формально позволяет безболезненно снизить толщину подушки безопасности и делает подобные планы вполне правдоподобными.

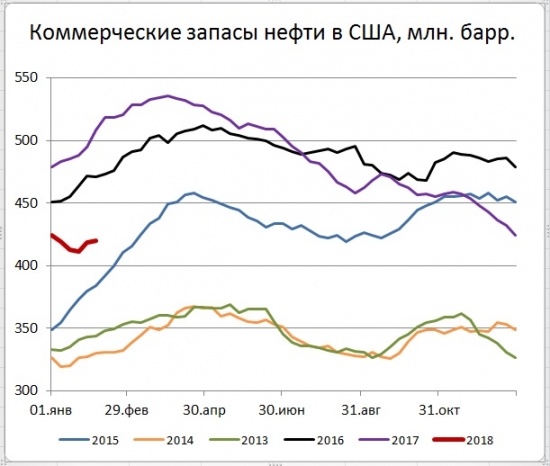

Напомним отдельно, что коммерческие запасы нефти за последний год (от максимума 2017 года) снизились на 115 мб, то есть их распродажа в 2017 году давала еще дополнительно порядка 0,38 мб/д.

основной потребитель нефти — хеджеры по инфляции сша… будет инфляция в сша 4-5% цена на нефть будет 100… при 0% инфляции цена= себестоимости+транспортировка…

1 хранилища ставят на профилактику перед автомобильным сезоном...

2 конец отопительного сезона

А цены нефти падают потому, что «кому-то хочется, чтобы нефть была дешевле, например, перед мартом. Или рост уже закончился, что также может быть». А что? как вариант картины мира.

Также, я помню, лет 6 все писали — вот начнет ФРС уменьшать баланс и поднимать ставки! сразу типа тренд растущий остановится, но после экспоненты в конце. Все так писали. Сейчас — одни удивления и рассказы про VIX, хеджфонды и тд.