HFT на газовых фьючерсах

Оригинал yadi.sk/i/4scU7-lp3S8MfA

Авторы: Saulius Masteika, Mantas Vaitonis, университет Вильнюса

---

Количественные исследования в области высокочастотной торговли на рынке фьючерсов на природный газ.

Высокочастотная торговля в микро- и миллисекунды недавно привлекла внимание финансовых исследователей и инженеров. В настоящее время алгоритмическая торговля и HFT составляют доминирующую часть общего объема торгов. Основной целью этого исследования является тестирование ХФТ-стратегии статистического арбитража на рынке фьючерсов на природный газ. Стратегия арбитража пытается получить прибыль за счет использования ценовых различий между ближним и дальним фьючерсными контрактами одного и того же базового актива. Открываются длинные/короткие позиции, когда разброс между контрактами расширяется в надежде, что цены сблизится в ближайшем будущем. Биды и аски, а также лента сделок бралась с NYMEX.

Стратегия была протестирована с применением программного обеспечения MatLab. Статистический арбитраж и HFT дали положительные результаты и опровергли гипотезу об эффективности рынка.

Стратегия может быть интересна финансовым инженерам или участникам рынка, реализующим стратегии высокочастотной торговли.

Введение

В науке финансов наименее обсуждаемый аспект — это хфт-торговля (скорее всего имеется в виду, что болтовни много, а научных исследований, доступных широкой публике, мало). В ней за секунду исполняются тысячи ордеров. Высокочастотная торговля относится к торговой деятельности, в которой используются чрезвычайно быстрые программы для генерации, маршрутизации, отмены и исполнения заказов на электронных торгах. ХФТ-роботы открывают-закрывают позиции в течение миллисекунд и не переносят позиции на следующий день. 70-80% торговой активности на бирже производят алгоритмы. HFT широко распространена на всех важнейших рынках мира, таких как акции, валюты, фьючерсы, опционы. Главные ХФТ-стратегии 1) дают рынку ликвидность, то есть используются при маркет-мейкинге 2) используются для арбитража и этим приводят рынок к справедливой цене, убирая неэффективности.

Отсутствие убедительных доказательств прибыльности ХФТ и было драйвером для написания этой статьи. В ней проанализирована хфт-стратегия (статистический арбитраж) при торговле фьючерсами на природный газ, наиболее ликвидными инструментами на энергетическом рынке.

Основной алгоритм статистического арбитража в HFT

Корни статистического арбитража уходят в 1950 год. Тогда появились первые хедж-фонды, которые торговали по захеджированным стратегиям. В их портфелях были одновременно длинные и короткие позиции, чтобы снизить рыночные риски. Хеджированный портфель, а также статистический арбитраж выгодны, когда длинная позиция зарабатывает больше или теряет меньше, чем короткая позиция. Статистический арбитраж определяется как долгосрочная торговая возможность, которая дает безрисковую прибыль.

Из отчётов следует, что компания Virtu Financial, использовавшая методы электронной торговли, из 1238 дней торговли имела убыток только 1 день.

Парный трейдинг является одной из основных стратегий статистического арбитража и широко используется профессиональными трейдерами, институциональными инвесторами и менеджерами хедж-фондов. Стратегия использует преимущества неэффективности рынка на основе пары кореллирующих между собой активов, например акций. Нужно идентифицировать две акции, которые движутся вместе и занимать длинные и короткие позиции одновременно, когда они отклоняются аномально. Ожидается, что цены таких финансовых инструментов в ближайшем будущем вернутся к среднему (равновесному) значению. Следовательно, алгоритм статистического арбитража в HFT должен принимать высококоррелированные активы, например те же товарные фьючерсные контракты разных месяцев поставки. Следующая глава представляет методологию алгоритма более подробно.

Методология парного трейдинга.

Алгоритм парного трейдинга наблюдает за парой и ждет, пока разница (спред) между ценами контрактов не увеличится. Когда возникает такая возможность, алгоритм делает ставку на то, что спред вернётся к прежним значениям.

Алгоритм торговли парами состоит из следующих частей:

— Подбор контрактов

— нормализация высокочастотных данных

— установка триггеров (срабатываний) для длинной/короткой позиции.

Фьючерсы выбираются из числа ближайших контрактов с недолгим сроком жизни. В них сосредоточена наибольшая ликвидность.

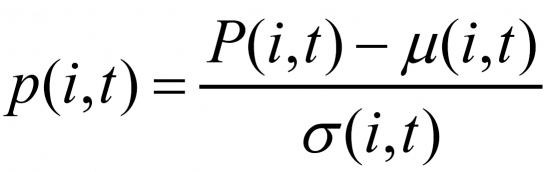

Нормализация высокочастотных данных была выполнена следующим образом: для каждой цены контракта P (i, t) мы рассчитали эмпирическое среднее μ (i, t) и стандартное отклонение σ (i, t), а затем применили следующее уравнение

Значение p (i, t) является нормализованной ценой актива i в момент t. Нормализация необходима для реализации метода торговли парами. Тот же метод нормализации был реализован М.Перлином для создания сигналов продажи / покупки.

На исследование Перлина в конце статьи дана сноска:

Метод, представленный М.Перлином, генерирует торговый сигнал каждый раз, когда отклонение нормализованных данных превышает заданный порог d.

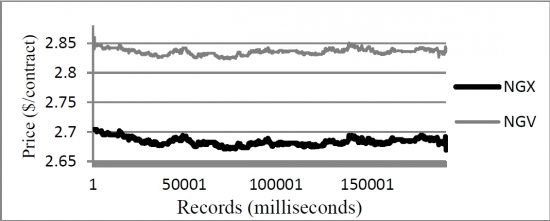

Поэтому параметр d должен быть тщательно проверен. Он не может быть слишком высоким, в этом случае торговых сигналов будет очень мало. Он не может быть слишком низким, потому что тогда торговые сигналы будут генерироваться чересчур часто. Это приведет к ухудшению качества сигнала. В этом исследовании брались биды по более близкому контракту (Natural Gas October) и аски по более дальнему (Natural Gas November). Таким образом, всякий раз, когда расстояние увеличивается до заданного d, алгоритм шортит один контракт по биду и открывает лонг по аску в другом контракте. Логика этого алгоритма HFT заключается в том, что, когда расстояние между двумя контрактами слишком велико, существует высокая вероятность того, что цены сойдутся. Это может быть использовано для получения прибыли. Более высокие значения порога d повышают качество арбитража и приносят лучшие результаты.

Экспериментальная установка

Вычисления были реализованы на языке MathWorks в программе Matlab. Данные взяты с NYMEX с 04/09/12 по 20/09/12. Частота данных — миллисекунды. Среднее количество проанализированных записей — 350 000 в день. Всего записей — 5 миллионов.

Пример сырых данных:

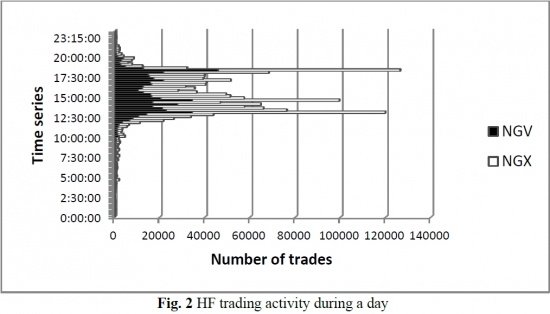

Для статистического арбитража были выбраны наиболее активные периоды дня. Активность трейдинга рассчитывалась как среднее каждые 15 минут в течение одного месяца. Наиболее активные торговые периоды в течение дня представлены на рисунке 2. Речь идёт не про количество сделок робота, а про общее число сделок на рынке.

Для тестов брался период с 11:15 до 18:45 — самое активное торговое время.

Результаты эксперимента.

Экспериментальные исследования показали, что лучшие результаты были получены с помощью следующих параметров:

-расстояние между нормализованными ценами, то есть параметр d (порог), равен 6,5.

-максимальный период для удерживания позиций был не более 1000 временных рядов (в оригинале «time series». Возможно, речь идёт про 1000 тиков). В исследовании М.Перлина, которое упоминалось выше, автор писал, что на закрытии торгов в конце дня более хорошие результаты были достигнуты при уменьшении параметра d. Но в данном исследовании это не подтвердилось. Чем выше порог d, тем лучше результаты. Низкий порог d приводил к появлению чрезмерного количества сигналов. Порог 6,5 оказался оптимальным. Если его повышать, то сигналов становилось мало, и поток прибыли сокращался.

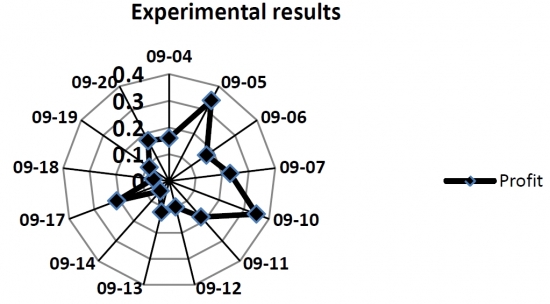

Результаты стратегии и её прибыльность представлены на этом графике.

Чёрная линия показывает прибыль, а цифры 09-05, 09-06 и так далее — это даты (5 сентября, 6 сентября...).

Проанализированы 13 дней.

Цифры 0.1, 0.2, 0.3, 0.4 — это прибыль в процентах. Проценты подсчитаны на контракт (per contract).Скорее всего подсчитано от номинальной стоимости контракта, а не от гарантийного обеспечения. Самый удачный день принёс 0,4%, а самый неудачный 0,05%.

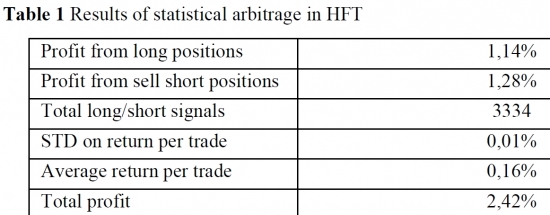

Дополнительные результаты данного исследования:

Прибыль от лонгов: 1,14;

Прибыль от шортов: 1,28%

Всего сигналов: 3334

Стандартное отклонение прибыли на сделку: 0,01%

Средний доход со сделки: 0,16%

Общий профит: 2,42%

Выводы

Экспериментальное исследование показало, что HFT дает положительные результаты и может быть интересно разработчикам рыночной инфраструктуры и участникам рынка. Тем не менее, прежде чем применять стратегию в реальных рыночных условиях, необходимо рассмотреть некоторые дополнительные аспекты, чтобы найти наилучшее применение алгоритма, например двунаправленный арбитраж, торговля с плечом, затраты на инфраструктуру и выплату рибейтов. Авторы имеют в виду, что они подсчитали только валовую прибыль и никак не учитывали комиссы биржи, брокера и другие расходы.

---

От себя добавлю, что подобную стратегию я испытывал на ФОРТС. Брал два контракта на нефть. При расхождении пытался открыть лонг и шорт. Во множестве случаев мне не удавалось зайти двумя ногами. Я пытался взять лонг и шорт. Лонг (к примеру) удавалось открыть, а шорт оставался не исполненным. К тому времени как моя заявка долетала на биржу, цена уже была далеко от желаемого уровня.

Евгений Шлессер07 февраля 2018, 12:08Авторы: Saulius Masteika, Mantas Vaitonis (университет Вильнюса) видимо не в курсе, что в уважающих себя брокерских компаниях уже давным давно борются с HFT. Вплоть до запрета. Это считается жульничеством + создает высокие нагрузки на серверы. Так-что HFT отмирает. Со временем и у нас HFT полностью запретят.0

Евгений Шлессер07 февраля 2018, 12:08Авторы: Saulius Masteika, Mantas Vaitonis (университет Вильнюса) видимо не в курсе, что в уважающих себя брокерских компаниях уже давным давно борются с HFT. Вплоть до запрета. Это считается жульничеством + создает высокие нагрузки на серверы. Так-что HFT отмирает. Со временем и у нас HFT полностью запретят.0 Boris Litvinov07 февраля 2018, 13:18хороший пост0

Boris Litvinov07 февраля 2018, 13:18хороший пост0