Трейдинг из Гоа. Фото и разборка сделок.

С 17 января и до 31 января находился в Индии, в штате Гоа, на пляже Арамболь.

Путёвку покупал через сайт слетать.ру, точнее через их франшизу или филиал в Краснодаре. Обошлась в 56 тыс. на двоих + визы + билеты Краснодар-Москва-Краснодар около 70 тыс. И там потратили 650$=36000 руб. Итого около 110 тыс. на двоих за 2 недели, включая сувениры и подарки другим и себе.

Общее впечатление нейтральное. Были как положительные, так и отрицательные моменты:

+ комфортная температура

+ теплое море и чистые пляжи

+ значимое познавательное общение

— в первый день чуть не утонули (подводные течения)

— на 4ый день подхватил местный грипп или простуду, в итоге весь остальной отдых температура, насморк, кашель

— сервис низкого качества: проблемы с электричеством, интернетом, продукты низкого качества //кстати, когда два года назад жил в Гокарне, то там продукты были наивкуснейшие и по адекватным ценам, поговаривают, что на Арамболе какой-то раджа держит продуктовый рынок, поставляет шлак, а все ритейлеры вынуждены покупать только у него, коррупция и монополия в действии.

Для меня, как онлайн-трейдера, конечно был важен стабильный интернет, которого не было, поэтому отдых на Гоа в таком формате больше повторять не собираюсь, но как вариант допускаю, что ехать на Гоа стоит в 5*отели, где проблем с этим нет.

За время нахождения в Индии удалось совершить парочку неплохих трейдов, но обо всё по порядку, мой последний пост был аж 19 декабря. С тех пор фьючерс на Natural Gas немного припал и, наконец, начал бешеный рост, который так давно ждал, да такой рост, что почти дошёл до моего проданного края 4000, остановившись лишь на 3600.

Причём основной рост как раз пришёлся на период моего нахождения на Гоа, отсюда становится понятным моё неудовлетворение отключением электричества на сутки и сопутствующим отсутствием интернета)))

Плюс ещё 18 января на фоне затухания колебаний по газу решил собрать с этого дополнительный профит, создав календарные спреды по февральским и мартовским опционам, а также роллировал февральский фьючерс на мартовский. Но у газа были другие планы: в итоге проданные февральские коллы сильно обгоняли купленные мартовские, так как спред между февральским и мартовским фьючом достигал 450 пунктов. Но вся эта ситуация дала мне понимание, что на товарном рынке, когда мы создаём календарные опционные спреды имеет важное значение базовый актив и то на каких опционах мы это делаем: колах или путах.

Например, если у опционов разной экспирации один базовый актив, например квартальный фьючерс, то абсолютно неважно на колах или путах мы собираем календарный спред. В самом деле:

(long March call) + (short February call) = (long March futures + long March put) + (short March futures + short February put) =

//(long March futures) и (short March futures) взаимно уничтожаются, остаётся:

= (long March put) + (short February put)

Получается для ситуации одного базового актива не имеет значения на колах или путах мы собираем календарный спред. Но всё меняется, когда базовые активы разные, и более того на американском товарном рынке, по этим базовым активам осуществляется физическая поставка, и если у вас не заключен договор с брокером на физическую поставку, или вы случайно не хотите купить или продать 10,000 mmBtu природного газа, то вы будете обязаны в последний день торговли закрыть позиции по, поставленному в результате исполнения опционов, фьючерсу по ЛЮБОЙ цене. Поэтому, когда вы создаёте календарные опционные спреды для одного товара, но для разных сроков фьючерсов, то автоматически встаёте в спред по базовому активу. При этом нарушается пут-колл синтетика.

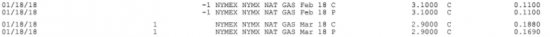

Для примера рассмотрим две позиции, которые как раз и были открыты мной 18 декабря (когда примерно, кстати, и было сделано это фото):

1) Short «NYMEX NAT GAS Feb 18 Call» 3100 strike, 1100$

Buy «NYMEX NAT GAS Mar 18 Call» 2900 strike, 1880$

2) Short «NYMEX NAT GAS Feb 18 Put» 2900 strike, 1100$

Buy «NYMEX NAT GAS Mar 18 Put» 2900 strike, 1690$

Такие цены открытия получились, так как стараюсь уже в момент открытия позиции начать зарабатывать, выставляя заявки по ценам лучше рыночных и ожидая их исполнения, иногда это приводит к незавершённости конструкции или длительному ожиданию нужных цен, но в этот раз все заявки были исполнены.

Теперь рассмотрим жизнь этих позиций, помня, что февральский фьючерс вырос в цене от 3100 до 3520 с момента открытия позиций и на момент экспирации опционов, а мартовский фьючерс вырос с 2950 до 3150 соответственно.

1) Продав февральский колл 3100 страйка за 1100$, мы получили обязанность по требованию покупателя опциона или по экспирации поставить лонг по февральскому фьючерсу по цене 3100, за эту обязанность мы получили 1100$. Так как в результате роста газа с 3100 до 3520 разница цен составила 420 пунктов=4200$, то по проданному опциону получился убыток 3100$.

Но так как был куплен мартовский колл 2900 страйка и по мартовскому фьючерсу рост составил 200 пунктов, то колл подорожал на 1590$.

Итого в целом по позиции: 1590-3100= -1510$

2) Продав февральский пут 3100 страйка за 1100$, мы получили обязанность по требованию покупателя опциона или по экспирации поставить шортпо февральскому фьючерсу по цене 3100, за эту обязанность мы получили 1100$. Так как февральский пут экспирировался вне денег, то мы просто получили 1100$ в качестве премии. Но так как был куплен мартовский пут 2900 страйка и по мартовскому фьючерсу рост составил 200 пунктов, то пут подешевел на 970$.

Итого в целом по позиции: 1100-970 = +130$

Как становится понятным из этого примера для календарных спредов на опционы для одного товара, но для разных сроков фьючерсов:

— нарушается пут-колл синтетическая симметрия

— по сути календарный спред становится парным арбитражем для разных инструментов

— дать минус или слабый плюс могут оба спреда. Всё зависит от получившегося спреда между фьючерсами

— не стоит вестись на относительно дорогие цены на опционы, казалось бы за неделю до экспирации, так как в них зашиты указанные потенциальные риски.

Как говорят в таком случае наши американские коллеги о продаже волатильности:

«Eat like a chicken, shit like an elephant.»

Конкретно в моём случае всё закончилось хорошо. В ночь с пятницы на субботу была произведена поставка февральского фьючерса в шорт, а понедельник открылся гэпом вниз и закрыл шорт по цене 3329. Более того дождался пока мартовский фьючерс, а вслед за ним и мартовский колл вырастет, и закрыл колл по цене 3240$.

Итого по первой позиции: 1100-2290+1360 = +170$

А по второй позиции на текущий момент газ сильно упал, мартовский пут вернулся к изначальной цене, а по февральскому получена премия +1100$.

Ну и если рассказывать до конца, то задумка открытия календарного спреда предполагала резкий рост по газу, как позитивный сценарий, так как мне нужно было продать дальние опционы на следующий месяц, и нужен был рост волатильности. Он состоялся и мной были успешно проданы опционы 5000 страйка по отличным ценам и более того уже закрыты по минимальной цене в 1 пункт, за неделю отдав весь свой потенциал. Так что почти все позиции по газу в плюсе. Единственное что резкий рост немного напрёг мои разнеженные на солнце нервы, но до проданного края газ так и не дошёл.

В следующий раз расскажу о своих других позициях и конкретно о нефти и её росте в 16% за месяц и как (*на текущий момент) удалось ограничиться незначительными убытками, имея при этом продажу 63 коллов.

В качестве анонса расскажу, что в трейдинге важно всё время сохранять примерно такое лицо, тогда все движения против проданного края воспринимаются как-то проще:

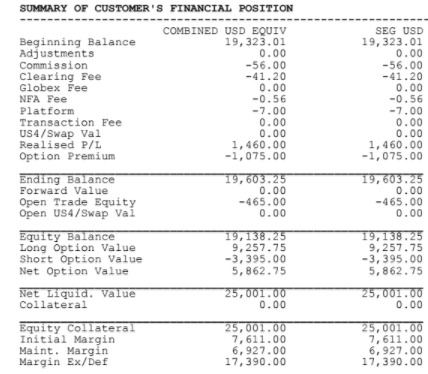

П.С. традиционно в концовке публикую свой Account Summary. Постепенно происходит положительная переоценка счёта. Напомню, что начинал торговлю на американских биржах 4,5 месяца назад с суммы 14270$. На данный момент ликвидационная стоимость счёта составляет 25001$. Отдельное спасибо моему брокеру и представителю брокера за поддержку отличного маржинального обеспечения.

Kerby04 февраля 2018, 13:10извините, не понимаю, на фото лицо женского или мужского пола?+14

Kerby04 февраля 2018, 13:10извините, не понимаю, на фото лицо женского или мужского пола?+14 Viktor L04 февраля 2018, 13:27С индийцем не путали?0

Viktor L04 февраля 2018, 13:27С индийцем не путали?0 💯Чек-листов по фондовому рынку04 февраля 2018, 13:31извините, а не с другом отдыхали?+2

💯Чек-листов по фондовому рынку04 февраля 2018, 13:31извините, а не с другом отдыхали?+2 therollingstones04 февраля 2018, 13:56кто тебе фотоаппарат с компьютером дал? зачем они тебе?0

therollingstones04 февраля 2018, 13:56кто тебе фотоаппарат с компьютером дал? зачем они тебе?0