Как крупные игроки портят математику толпы

В свое время, лет 5-6 назад, на смартлабе был опубликован очень хороший пост. Не знаю, попал ли он к кому-либо в избранное. Я на его основе сделал этот.

Известный многим пример: представим, что объявлена лотерея. Каждый участник может назвать число от 1 до 100. Ценный приз выигрывает тот, чей ответ окажется ближе всего к 2/3 среднего арифметического ответов всех участников.

Как все будет происходить? В первую очередь, найдутся люди, которые невнимательно прочитают задание, и в качестве ответов назовут случайным образом числа от 1 до 100.

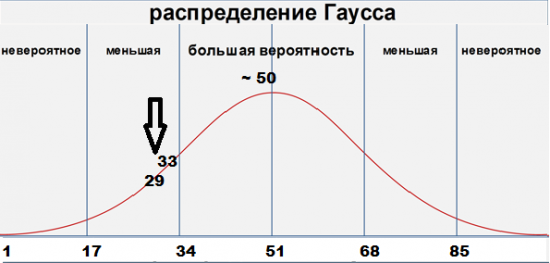

Люди с образованием учтут, что большинство невнимательно прочитают задание, и решат использовать математическую статистику для участников лотереи как статистической совокупности, для чего применят центральную предельную теорему для моделирования нормальных случайных величин. Проще говоря, они примут, что распределение независимых ответов публики будет случайным со средним около 50 (при нормальном распределении), а значит надо взять 2/3 от 50 и получить в виде ответа 33.

Если таких людей будет много (например, каждый третий), кто додумается до этого же и назовет 33, то они сдвинут среднюю распределения ответов от 50 вниз. В этом случае нам, условно «более умным», вместо 33 стоит уже указать хотя бы 30.

Однако найдутся и поумнее нас умники (допустим, каждый десятый), которые тоже подумают, что надо бы указать 30, а значит вместо итоговых 30 получится в реальности меньше 29.

Но самое смешное, что будут и суперумники, которые изначально подумают, что разброс всех ответов будет не от 1 до 100, а в пределах 1-66 (2/3 от 100), и предположат, что среднее по ответам будет 33, а 2/3 от 33 – это 22. Однако их будет так мало, что они почти не повлияют на результат, потому что в нашем эксперименте один человек=один голос.

Выходит, что чем умнее аудитория, тем ниже будет «средняя» ответов у публики. Даже не так: чем лучше мы думаем о коллективном интеллекте других участников лотереи, тем больше мы должны занизить цифру в нашем ответе.

Очевидно, что итоговое распределение ответов будет сильно отличаться от самого распространенного в природе нормального (симметричного) распределения Гаусса.

Получается, что там, где решение принимают люди, нам стоит прежде всего настраиваться на людей, на их образ мыслей, их возможное поведение, и это важнее, чем применить научный инструментарий.

А теперь сделаем предположение, что публика не однородна, и отдельные участники имеют неравные с другими возможности по скупке лотерейных билетов. Например, кто-то может скупать очень большой процент билетов и давать одинаковые ответы.

На фондовом рынке, например, крупные игроки краткосрочно могут значительно влиять на рыночные котировки, скупая или продавая большое количество акций.

Более того, биржевые котировки отображаются во всех торговых терминалах онлайн. Это как если бы участники нашей лотереи имели возможность видеть среднее поступивших на данный момент ответов в реальном времени и учитывать эту информацию в своих ответах.

Так возникают различные ожидания у публики в отношении уровней, которые могут быть достигнуты в ближайшем будущем.

Наконец, искажения усиливаются, когда ставки очень высоки, а крупные участники процесса имеют возможность координировать свои действия между собой. С учетом скупленных оптом лотерейных билетов они могут организовать «настоящую игру на понижение» или привести правильный ответ к максимальному порогу в 2/3 от 100 вопреки научному подходу.

Именно поэтому нам важно разобраться в современных правилах биржевой игры.

Вышеизложенное приводит нас к трем постулатам модельного торгового метода:

Первый постулат:

Рыночную публику составляют люди, которые стараются действовать логично и рационально, купив дешевле, они хотят продать дороже, и наоборот. При этом об остальных участниках они думают как о себе – мол, все остальные достаточно разумные и рациональные люди и должны думать как и мы.

Второй постулат:

На рынках также есть крупные участники, которым получить нужную цену в определенное время важнее, чем рационально продать дороже или купить дешевле. Эти участники не играют, а работают на рынках, создавая манипулятивные отклонения биржевых цен.

Третий постулат:

Биржевая торговля для нас, обычных людей, – это игра, в которой наш финансовый результат связан с действиями людей, для которых биржевая торговля является работой, и поведение которых мы должны научиться распознавать, если мы хотим выигрывать чаще и больше.

Получается, что лучше научиться настраиваться на действия и планы крупных игроков — потому что это подсказки, и меньше обращать внимания на то, чем занята рыночная толпа, каков ее «толпяной» рыночный сантимент (хорошо проявляется на профильных форумах), потому что это мало на что влияет, — тезис, обратный тому, что пишут в биржевых учебниках.

P.S. Если вы согласны или имеете замечания, напишите об этом в комментариях, мне важна ваша обратная связь.

сейчас крупняк всё хитрее и хитрее и вычислить его как раньше уже на раз два никак не выйдет