14 ноября 2017, 14:54

Сбербанк: Повышение целевой цены на фоне перспектив роста дивидендов

Аналитики считают, что инвесторов сильно обрадует новая дивидендная политика Сбербанка:

Что насчет коэффициентов достаточности капитала? Если Сбербанк решит повысить коэффициент дивидендных выплат до 50% к 2018, это может ограничить его возможности наращивать капитал, в соответствии со стандартами Базель III. Напомним, Сбербанк оценивает свой коэффициент достаточности капитала 1-го уровня, согласно Базель III по МСФО, выше 10,5% к концу 2017, но нацелен на комфортный уровень около 12,5%. Тем не менее, если новая дивидендная политика будет реализована, достижение этого уровня может стать сложной задачей. Тем не менее, соответствовать коэффициентам достаточности капитала согласно Базель III по МСФО – желание исключительно Сбербанка, и оно не носит обязательного характера. Банк имеет высокие коэффициенты достаточности капитала по Базель I, и его коэффициент Н1.0 по РСБУ (который совпадает с Базель III) составил 14,5% на конец 9M17. ВТБ, второй крупнейший банк в России, не имеет никаких намерений соответствовать стандартам Базель III по МСФО, и Сбербанк в связи с этим может ослабить свои собственные строгие требования к достаточности капитала. Банк также может нарастить капитал после 2018, снизив коэффициент выплат.

Оценка.

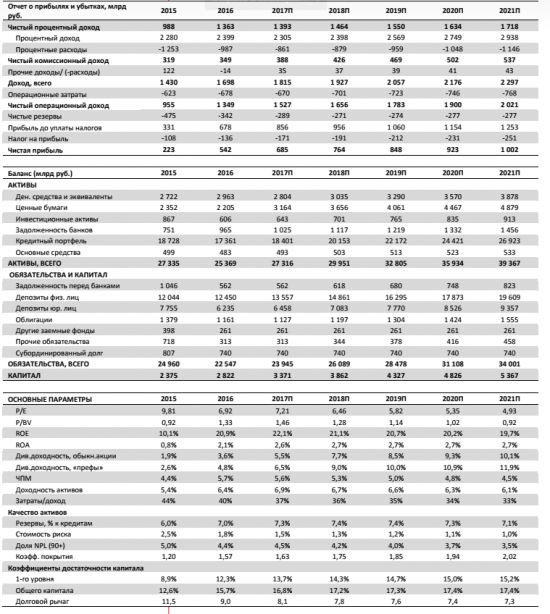

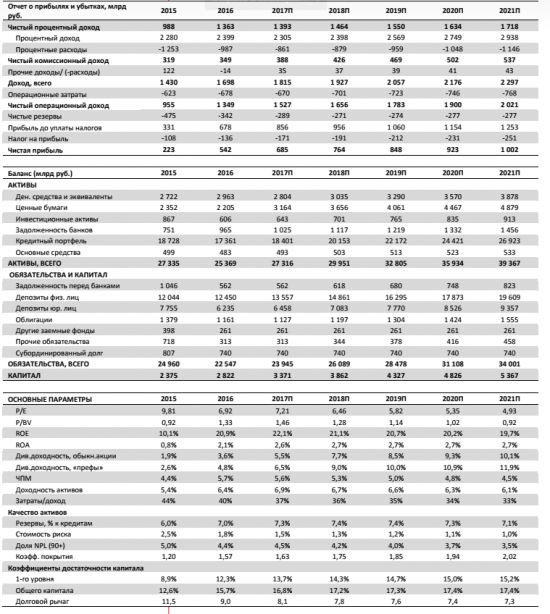

Сбербанк: Финансовая отчетность по МСФО

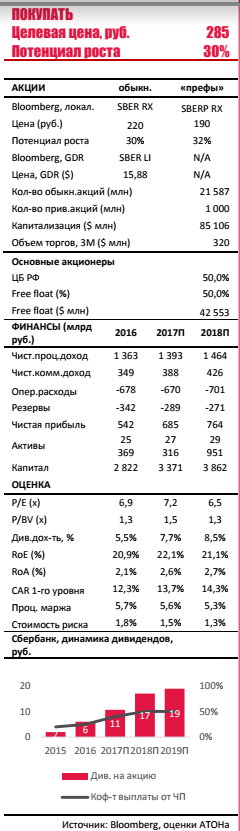

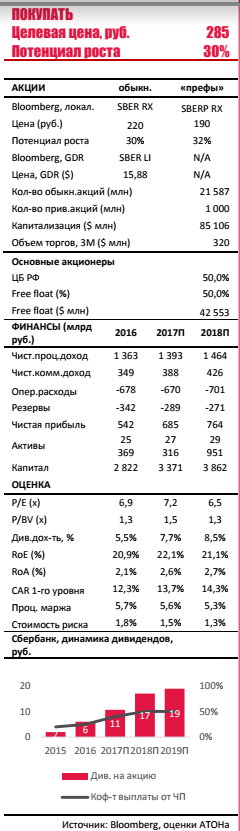

Сбербанк в настоящий момент разрабатывает новую стратегию на 2018-2020, которая должна быть утверждена Наблюдательным советом на этой неделе и представлена инвестиционному сообществу 14 декабря. Тем временем, некоторая информация о стратегии просачивается на рынок. В частности, якобы Сбербанк рассматривает увеличение коэффициента дивидендных выплат с 25% в 2016 до 35-40% в 2017 и 50% в 2018, согласно анонимным источникам, которые цитирует Bloomberg. Хотя этот сценарий еще не подтвержден официально, он вполне вероятен, учитывая, что правительство хотело бы видеть более высокие дивиденды от Сбербанка, принимая во внимание его отличные финансовые результаты, в отличие от многих других российских банков. Если этот сценарий подтвердится, Сбербанк увеличит дивиденды вдвое за 2017 до 12 руб. на акцию и почти втрое за 2018 до 17 руб. на акцию. Мы считаем, что инвесторов сильно обрадует новая дивидендная политика Сбербанка, что приведет к переоценке его акций за счет снижения стоимости капитала. С учетом этих ожиданий мы повышаем нашу целевую цену до 285 руб. по обыкновенным акциям (с 240 руб.) и подтверждаем рекомендацию ПОКУПАТЬ.Большие дивиденды все ближе.

Мы прогнозируем, что чистая прибыль Сбербанка за 2017П составит 685 млрд руб. (+26% г/г; консенсус-прогноз Bloomberg: 667 млрд руб.). При коэффициенте выплат 40% банк должен направить на дивиденды около 274 млрд руб. или 12,0 руб. на обыкновенную и привилегированную акцию. Это вдвое выше уровня 2016 года (6,0 руб.) и предполагает доходность 5,5%/6,5% по обыкновенным/привилегированным акциям. Мы прогнозируем, что в 2018 чистая прибыль вырастет еще как минимум на 10% до 764 млрд руб. (консенсус-прогноз Bloomberg: 740 млрд руб.), и при коэффициенте выплат 50% дивиденды должны вырасти до 17 руб. на акцию – доходность 7,7%/9,0% по обыкновенным/привилегированным акциям – это сделает Сбербанк одной из самых привлекательных дивидендных историй в России. Стратегия Сбербанка по достижению чистой прибыли в 1 трлн руб. в 2020 предполагает среднегодовые темпы роста 13%, которые, на наш взгляд, не так уж агрессивны и вполне достижимы. Это может означать, что дивиденды могут достигнуть 500 млрд руб., а доходность − 10%. Учитывая снижение ключевой ставки ЦБ, низкую инфляцию и падающую доходность облигаций в России, такая щедрая дивидендная доходность также постепенно снизится по мере роста цены акций.

Что насчет коэффициентов достаточности капитала? Если Сбербанк решит повысить коэффициент дивидендных выплат до 50% к 2018, это может ограничить его возможности наращивать капитал, в соответствии со стандартами Базель III. Напомним, Сбербанк оценивает свой коэффициент достаточности капитала 1-го уровня, согласно Базель III по МСФО, выше 10,5% к концу 2017, но нацелен на комфортный уровень около 12,5%. Тем не менее, если новая дивидендная политика будет реализована, достижение этого уровня может стать сложной задачей. Тем не менее, соответствовать коэффициентам достаточности капитала согласно Базель III по МСФО – желание исключительно Сбербанка, и оно не носит обязательного характера. Банк имеет высокие коэффициенты достаточности капитала по Базель I, и его коэффициент Н1.0 по РСБУ (который совпадает с Базель III) составил 14,5% на конец 9M17. ВТБ, второй крупнейший банк в России, не имеет никаких намерений соответствовать стандартам Базель III по МСФО, и Сбербанк в связи с этим может ослабить свои собственные строгие требования к достаточности капитала. Банк также может нарастить капитал после 2018, снизив коэффициент выплат.

Оценка.

Мы повышаем нашу целевую цену для обыкновенных акций Сбербанка до 285 руб. (с 240 руб.), и для привилегированных акций – до 250 руб. с 180 руб. Мы оставляем наши финансовые прогнозы без изменений, но мы снижаем стоимость капитала до 14% с 15%, чтобы отразить улучшение корпоративного управления, связанное с ростом дивидендов. Мы также продляем нашу целевую цену до конца 2018 года. Наша оценка основывается на двухэтапной модели роста Гордона с нормализованным ROE 18%. По текущей цене Сбербанк торгуется с мультипликатором P/E 2018П 6.5x и P/BV 1.28x, которые предполагают существенные дисконты к мировым аналогам. По нашей целевой цене Сбербанк торгуется с мультипликатором P/E 2018П 8.4x и P/BV 1.7x с ROE 21%. День стратегии банка, когда «все карты будут на столе», остается его ключевым краткосрочным катализатором. Мы подтверждаем рекомендацию ПОКУПАТЬ по акциям банка.АТОН

Сбербанк: Финансовая отчетность по МСФО

1 Комментарий

Бубльгум14 ноября 2017, 15:23Завтра отчитается… И цена будет 185:)0

Бубльгум14 ноября 2017, 15:23Завтра отчитается… И цена будет 185:)0

Читайте на SMART-LAB:

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной нижней тенью. Драматизма ситуации добавил утренний...

09.03.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

09.03.2026