14 ноября 2017, 13:40

OptimalF

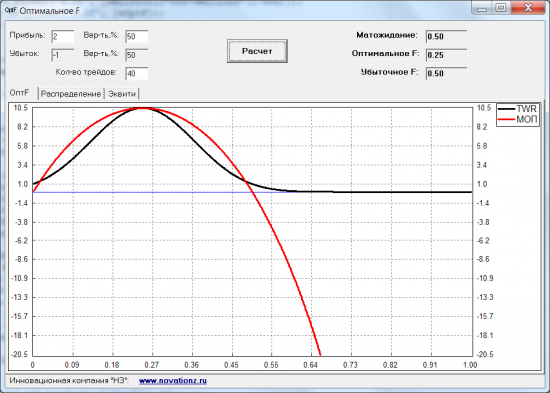

Выложил свою экспериментальную программку OptimalF, может кому пригодится. Простенькая, но позволяет сделать полезные выводы для реальной торговли:

1. Важны не вероятности прибыли/убытка, а их матожидание.

2. Торговать с нулевым (а тем более с отрицательным) матожиданием — нельзя.

3. При торговле с положительным матожиданием — лучше не превышать оптимальную долю счета.

Выводы, наверное, и так очевидные. Просто в программе можно визуально все это увидеть.

Описание и сама программа — здесь.

Читайте на SMART-LAB:

Сделки в портфеле ВДО

С сегодняшнего дня прекращаем покупку БинФарм1P5 в портфеле PRObonds ВДО. Вес бумаги в портфеле ограничится 1% от активов.

Интерактивная страница портфеля PRObonds ВДО:...

25.02.2026

Сильная и слабая акции прошлой недели — куда дальше?

Акции ЮГК после провала смогли быстро отскочить, а бумаги Мосэнерго после ралли резко рухнули — есть явные фундаментальные причины и технические ориентиры. Лидер рынка Южуралзолото (ЮГК) UGLD...

25.02.2026

Хотя я уже сейчас догадываюсь, что есть один уважаемый автор Смарта, который снова скажет: «Ральф Винс — школьник-недоучка» :)

И задача «эксперта», любого, не сказать, что сбер будет падать, а именно оценить параметры этого сценарного спектра. Остальное сделает комп.

для GBM оптимальный леверидж имеет вид

lev = мю/(сигма^2)

VolatilityDrag(он же гамма распад) = 0,5*(lev-lev^2)*(сигма^2).

т.е. при задействовании плеча/шорта будут дополнительные потери.

Для грубой прикидки хватит этих двух формул, а точно и не имеет смысла делать… т.к.в реальности сигма недооценивает реальный риск и все нестационарно.