Евро ожидает хода противника

«Медведи» по EUR/USD не спешат лезть вперед батьки в пекло. Индекс цен производителей в США в сентябре подскочил до отметки 2,6% г/г, максимальной с февраля 2012, однако пока не увидит свет статистика по потребительским ценам и базовой инфляции, поклонники доллара предпочитают оставаться в окопах. Судя по последнему протоколу FOMC, именно инфляция вызывают наибольшую головную боль у ФРС, хотя на самом деле все может обстоять иначе.

В кулуарах FOREX все чаще звучит мысль, что центробанк будет игнорировать динамику CPI и PCE. Он ужесточит денежно-кредитную политику с целью недопущения дальнейшего роста пузырей на рынке акций США. Мало того что американские фондовые индексы не устают переписывать исторические максимумы, так еще и их фундаментальная оценка (P/E) находится на экстремумах. Полпреды ФРС в своих спичах все чаще упоминают риски финансовой нестабильности и потенциальной рецессии, которые воплотятся в жизнь в случае масштабной коррекции S&P500.

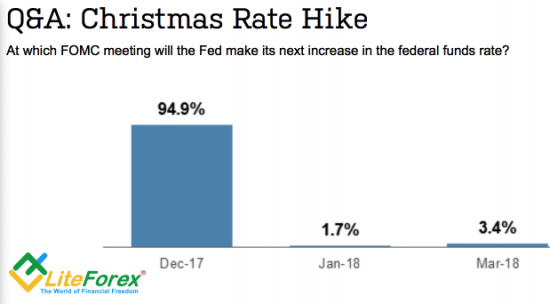

Таким образом, вполне возможно, что страхи ФРС нужно искать не там, где она пытается их обозначить. Это позволяет рассчитывать на увеличение ставки по федеральным фондам 4 раза до конца 2018, даже если инфляция будет и дальше притормаживать. Медианная оценка 59 экспертов Wall Street Journal предполагает, что к концу декабря следующего года ставка будет находится на уровне 2,07%, что полностью соответствует планам Федерального резерва. 95% респондентов прогнозирует, что следующий акт монетарной рестрикции произойдет в декабре. В августовском опросе в этом был уверен лишь каждый третий из четырех респондентов.

Прогнозы повышения ставки ФРС

Источник: Wall Street Journal.

Что касается налогов, то и здесь доллар продолжает получать поддержку. Более 60% опрошенных Wall Street Journal экономистов прогнозируют дополнительный рост ВВП США на 0,1-0,5 п.п в случае реализации фискальной реформы, 27% уверены, что экономика ускорится более чем на 0,5 п.п. Долгосрочные перспективы выглядят не так оптимистично: 48% респондентов проголосовали за умеренный рост, 38% — за возвращение ВВП к текущей траектории и 10% — за замедление индикатора.

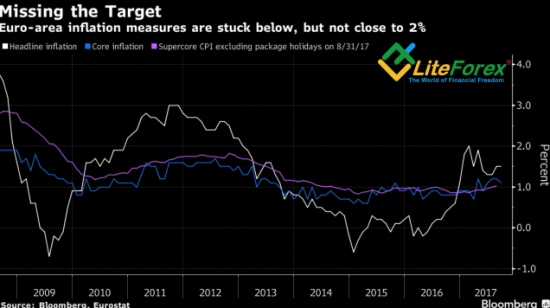

Доллар придерживает свои козыри до лучших времен, однако и у евро есть чем ответить. Bloomberg со ссылкой на компетентные источники в Управляющем совете, пожелавшие остаться неизвестными, сообщает, что ЕЦБ рассматривает вариант сворачивания QE с €60 млрд до €30 млрд на срок от 9 до 12 месяцев. Бенуа Кере пугает инвесторов растущими рисками финансовой нестабильности в случае затягивания программы покупок активов, а Питер Прает и Марио Драги, напротив, говорят, что они будут продолжаться до тех пор, пока не появится твердой уверенности в достижении инфляции таргета в 2%. При этом главный экономист ЕЦБ делает ссылку: «если рынки будут оставаться спокойными». Похоже не только ФРС пугает реакция финансовых инструментов …

Динамика европейской инфляции

Источник: Bloomberg.

Выжидательная позиция обоих противников способствует развитию консолидации в паре EUR/USD. Вблизи отметок 1,175-1,177 находятся позиции крупных покупателей, в то время как продавцы готовы к активным действиям в случае роста пары к 1,193-1,195.

SergeyJu13 октября 2017, 11:33В кулуарах форекса медведи рыли окопы и придерживали свои козыри.0

SergeyJu13 октября 2017, 11:33В кулуарах форекса медведи рыли окопы и придерживали свои козыри.0