Доллару нравятся юристы

EUR/USD продолжает консолидироваться в диапазоне 1,173-1,179, а на рынке не устают перемывать косточки основным кандидатам на пост главы ФРС. Главными недостатками Джанет Йеллен видятся ее принадлежность к демократической партии и приверженность к жесткому регулированию банковской системы. Джером Пауэлл и Кевин Уорш являются юристами по образованию, а представить себе адвоката в кресле главного банкира страны – все равно, что посадить экономиста в кресло Верховного судьи. Впрочем, история знает немало примеров, когда президенты-республиканцы успешно сотрудничали с главами ФРС-демократами и наоборот, а посты руководителей Федеральных резервных банков занимали не-экономисты.

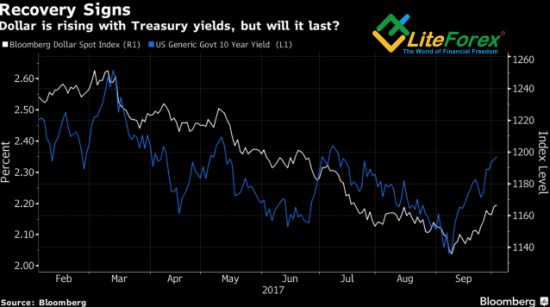

От того, кто именно получит должность главы ведущего центробанка мира зависит реакция финансовых рынков. Виктория Уорша, вероятнее всего, приведет к продолжению ралли доходности казначейских облигаций США и к укреплению доллара, в то время как назначение Пауэлла, сторонника более мягких мер регулирования чем существующие, позволит рассчитывать на очередное обновление исторических пиков фондовыми индексами.

Динамика доходности облигаций США и индекса USD

Источник: Bloomberg.

Второй горячей темой остается налоговая реформа. Основные проблемы ее реализации связаны с отсутствием адекватной компенсации за снижение налоговых поступлений. Штаты работают с ежегодным дефицитом бюджета в размере около $550 млрд, что продолжает раздувать и без того немаленький госдолг (около $20 трлн). Если снизить фискальные ставки, можно потерять до $6 трлн доходов бюджета, и неизвестно, позволит ли ускорение ВВП его компенсировать. Решением проблемы может стать устранение священных коров – налоговых льгот, что позволит привлечь около $4 трлн.

Развитию консолидации в паре EUR/USD способствует смешанная статистика по Штатам и рост сомнений относительно нормализации денежно-кредитной политики ЕЦБ. В то время как индекс деловой активности в непроизводственной сфере США достиг 12-летнего максимума, занятость в частном секторе от ADP не дотянула до прогнозов экспертов Wall Street Journal (+135 тыс против +150 тыс). Последнее обстоятельство усиливает риски более слабого отчета по рынку труда США и оказывает давление на доллар.

В то же время евро получил удар от розничных продаж. В августе показатель снизился на 0,5% м/м после проседания на 0,3% м/м в июле. Это было самым сильным падением индикатора на протяжении двух месяцев подряд с марта 2016, что ставит под сомнение реализацию оптимистичных прогнозов ЕЦБ по росту ВВП еврозоны на 2,2% по итогам текущего года.

В настоящее время в центре внимания инвесторов находятся протокол сентябрьской встречи Управляющего совета и отчет об американской занятости. Потенциально оба события являются «бычьими» для EUR/USD, так как Европейский центробанк, наверняка, сделает очередной намек на сворачивание QE, а non-farm payrolls разочаруют. Тем не менее, не станут ли они лебединой песней для евро? Ведь для восстановления восходящего тренда требуются более весомые аргументы, чем слова и отягощенный последствиями ураганов рынок труда.