А как Вы думаете, каков потенциал снижения доходностей ОФЗ?

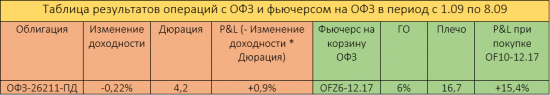

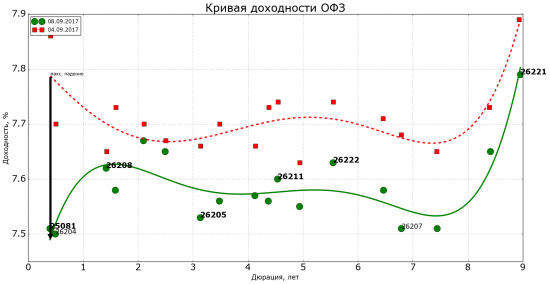

Большую часть прошлой недели наблюдалось активное ралли на рынке ОФЗ. Однако уже в пятницу котировки гособлигаций перестали расти в связи с геополитическими рисками запуска новых ракет КНДР и подешевевшей нефтью. Серьёзное падение доходностей можно было наблюдать на коротком конце кривой доходности: так трейдеры отыгрывали рост ожидаемого снижения ставки на заседании ЦБ в пятницу. При этом бумаги 26208 и 26211 выглядят недооценёнными, что должно подстегнуть интерес к ним со стороны инвесторов.

Мягкая риторика Эльвиры Набиуллиной озадачивает участников рынка: сейчас мнение инвесторов насчёт шага снижения поделено примерно 50 на 50. С одной стороны, низкая инфляция, которая стала неожиданностью для ЦБ, снижение инфляционных ожиданий и крепкий рубль дают возможность для перехода к 8,5%. Однако важно понимать риски, которые могут возникнуть при слишком агрессивном снижении: и так переоценённый рубль может слишком сильно откорректироваться в сторону удешевления, что вызовет удорожание импорта в потребительской корзине, а волатильность на долговом рынке в связи с резким снижением ставки может расшатать котировки. Так что основную роль будет играть оценка этих рисков со стороны ЦБ, хотя на предыдущих заседаниях акцент всегда делался на первоочередной важности инфляции и инфляционных ожиданий, которые сейчас находятся на исторических минимумах.

На текущей неделе не стоит ожидать высокой волатильности на рынке ОФЗ, по крайней мере, до пятницы. В последний день недели стоит быть внимательным к новостям: обновится ключевая ставка, агентство S&P сделает переоценку суверенного рейтинга России, а также будет опубликована макростатистика США.

Сейчас в портфеле держу фьючерсы OFZ2, OFZ4 и OFZ6. На горизонте инвестирования в 2-3 месяца вижу потенциал роста котировок ОФЗ 26208 и ОФЗ 26211, которые дают сейчас премию по доходности к бумагам с аналогичной дюрацией. При построении стратегии на 1-2 года считаю перспективной покупку коротких и среднесрочных госбумаг в условиях нормализации кривой доходности. По-прежнему считаю, что длинный конец перестаёт быть интересным для лонга, так как позиции нерезидентов на длинном конце стабилизируются, а геополитические риски при этом сохраняются.

Интересно, что думают другие инвесторы по поводу будущего рынка ОФЗ в оставшейся части года. Пишите свои прогнозы в комментариях.

JohnRisker11 сентября 2017, 17:31До конца года еще 20-30 бп, на след год — еще 50-70 бп, до 2022 — до 6% в длинном конце кривой0

JohnRisker11 сентября 2017, 17:31До конца года еще 20-30 бп, на след год — еще 50-70 бп, до 2022 — до 6% в длинном конце кривой0 SergeyJu11 сентября 2017, 17:32Я думаю, что уровень доходности депозитов в Сбере и уровень инфляции есть перст указующий для ОФЗ. А Решение ЦБ по ставке — дело вторичное.0

SergeyJu11 сентября 2017, 17:32Я думаю, что уровень доходности депозитов в Сбере и уровень инфляции есть перст указующий для ОФЗ. А Решение ЦБ по ставке — дело вторичное.0 Tomorrow's Harvest11 сентября 2017, 17:557,3% по десятилетке максимум, и то я не верю) буду в среду в четверг всю 26207 разгружать, а её ой как много набралось за года)))0

Tomorrow's Harvest11 сентября 2017, 17:557,3% по десятилетке максимум, и то я не верю) буду в среду в четверг всю 26207 разгружать, а её ой как много набралось за года)))0 ch5oh11 сентября 2017, 18:03Ниже 0 не упадут. =) Не у нас.0

ch5oh11 сентября 2017, 18:03Ниже 0 не упадут. =) Не у нас.0