Мысли по Татнефть (TATN)

Несмотря на то, что нефтегазовый сектор с 2014 находится под давлением снижения цен на углеводороды ПАО «Татнефть» из года в год показывает стабильный рост выручки, чистой прибыли, капитала, при этом долговые обязательства изменяются незначительно.

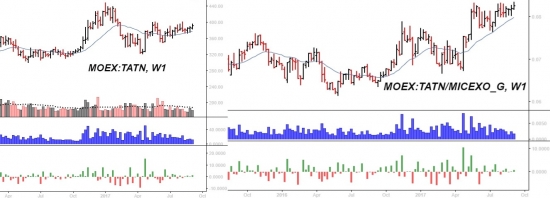

Цены на нефть еще долго могут быть низкими, однако судя по финансовым отчетам, компания сумела приспособится к данной ситуации. Сравнив динамику акций ПАО «Татнефть» им. В.Д. Шашина (MOEX:TATN) с нефтегазовым индексом московской биржи (MICEXO_G), можно заметить силу эмитента, цену как будто прижимают вверх.

Если случится чудо и цены на углеводороды поднимутся, то результат деятельности будет еще лучше, цены акций еще выше. В последняя время появились намеки на такой вариант. Соотношение индекса товарного рынка (Dow Jones Commodity Index) к американским правительственным облигациям(US10) указывают на инфляционные ожидания. На картинке ниже представлено данное ожидание (INDEX:BCI/US10) в сравнении с динамикой нефти (USDBRO).

Котировки крупнейшего ETF (Energy Select Sector SPDR Fund: XLE), включающего 33 американских компаний, вслед за ценами на нефть начали отталкиваться от дна.

Продолжится ли такая динамика — неизвестно. Однако, на мой взгляд, Татнефть и так является неплохим инструментом для инвестирования.

Спасибо за внимание.

Удачи в торговле!

----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

P.S. За моими сделками можно следить здесь http://www.itinvest.ru/trader-liga2/users/Kuziomkin/.

Много всего интересного здесь:

Подписывайтесь на группу в VK: https://vk.com/public151203710

Подписывайтесь на группу в facebook: https://www.facebook.com/groups/454518761585035/

на мой взгляд, если смотреть на дивиденды, несомненным плюсом является желание РТ получать дивидендный доход (это вкупе с более мене стабильным бизнесом и законченным капексом по Танеко)

а несомненным минусом — консолидация банка, который может потребовать вливания капитала, а также плохая ликвидность (особенно по префам)