01 сентября 2017, 15:42

Русал - мощности сокращаются - цена растет

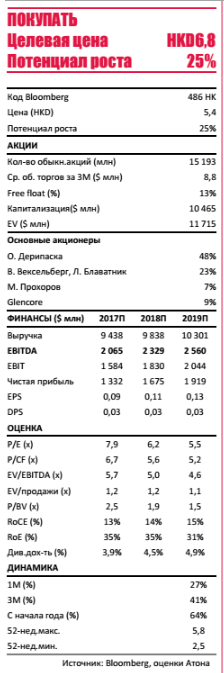

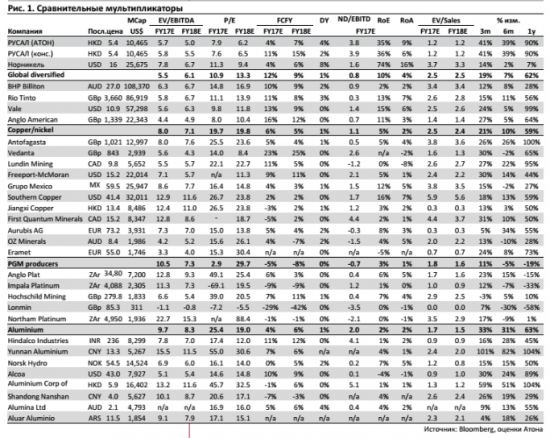

Акции РУСАЛа выросли на 40% с момента начала нами аналитического покрытия компании в июне, и мы повышаем нашу целевую цену до 6,8 гонконгских долларов за акцию, подтверждая нашу рекомендацию ПОКУПАТЬ. Мы повышаем наш прогноз стоимости алюминия на $50/т на фоне растущей уверенности в успешном сокращении мощностей в Китае и ожидаем, что дефицит металла в мире превысит 1 млн т (против 0,8 млн т ранее). Мы также учли в нашей модели сильные финансовые результаты за 1П17 и повысили наш прогноз по EBITDA 2017 до $2,1 млрд (консенсус: $2,0 млрд). Мы считаем, что снижение долговой нагрузки продолжится, и полагаем, что потенциальное включение в индекс MSCI станет сильным катализатором для акций в среднесрочной перспективе. Мы повысили рекомендацию по Норникелю до ПОКУПАТЬ, что позитивно для РУСАЛа, которому принадлежит 27,8% в компании.Повышаем прогноз по цене алюминия на $50/т в 2018-19

Мы повышаем наши прогнозы по цене алюминия на LME до $2 050 на 2018 и $2 150 на 2019, поскольку ожидаем, что дефицит металла в мире превысит 1 млн т в 2017 (ранее мы полагали, что он составит 0,8 млн т) с учетом сокращения мощностей и повышения прогнозов по экономическому росту в Китае.

Сокращение мощностей. Наша уверенность в том, что сокращение мощностей в Китае реализуется, возросла — около 5 млн т нелегальных мощностей уже обнаружено, включая 0,5 млн т у Xinfa и 2 млн т у Hongqiao. Рост производства замедлился до всего 1% г/г в июле против 11% в 1П17. Дополнительное сокращение производства ожидается с середины ноября, когда вступят в силу зимние ограничения. Цены на уголь. Цены на уголь выросли на 30% против среднего значения в 2016, и мы не ожидаем существенного снижения с текущих уровней ($93/т за уголь 5 500 ккал FOB, порт Qinhuangdao) из-за ограничений, связанных с охраной окружающей среды. Следовательно, мы не видим большого потенциала снижения себестоимости у китайских заводов, в которой на уголь приходится 30%.

Включение сильных финансовых результатов за 2К17

Мы повышаем наш прогноз по EBITDA 2017 до $2,1 млрд (консенсус $2,0 млрд) на фоне снижения прогнозов по инфляции затрат на 2П17. Мы ожидаем, что EBITDA РУСАЛа во 2П17 составит $1,1 млрд, из-за роста цен на алюминий и доли продукции с добавленной стоимостью. EBITDA РУСАЛа во 2К17 составила $510 млн, и компания объявила промежуточные дивиденды в размере $300 млн (доходность 2,9%). Изменение условий по кредиту Сбербанка должно сократить годовые процентные расходы компании на $40 млн, в то время как дивидендный поток должен стать более предсказуемым, когда будут введены квартальные выплаты в 2018.

Позитивная позиция по Норникелю, повысили рекомендацию до ПОКУПАТЬ

Мы повысили рекомендацию по Норникелю до ПОКУПАТЬ и целевую цену до $20/GDR, что предполагает рост капитализации на $5,7 млрд. РУСАЛ контролирует 27,8% в Норникеле, а значит $1,6 млрд из этого роста должно отразиться в оценке производителя алюминия (+16% к текущей рыночной капитализации). Мы также считаем риски снижения дивидендов Норникеля преувеличенными, ожидая финальные дивиденды за 2017 в размере $1,8 млрд, включая $0,5 млрд, которые будут выплачены РУСАЛу.АТОН

Риски (навес доли Онэксима) и катализаторы (включение в MSCI)

Онэксим Михаила Прохорова постепенно сокращает свои позиции в РУСАЛе (сейчас ему принадлежит 7%). Согласно Коммерсанту, Прохоров может продать оставшиеся акции на рынок через несколько месяцев. Хотя это создает риск навеса акций, это должно существенно повысить шансы РУСАЛа на включение в индекс MSCI за счет увеличения количества акций в свободном обращении и ликвидности. Разворот в долговой нагрузке еще один катализатор для акций компании, на наш взгляд.

0 Комментариев

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026