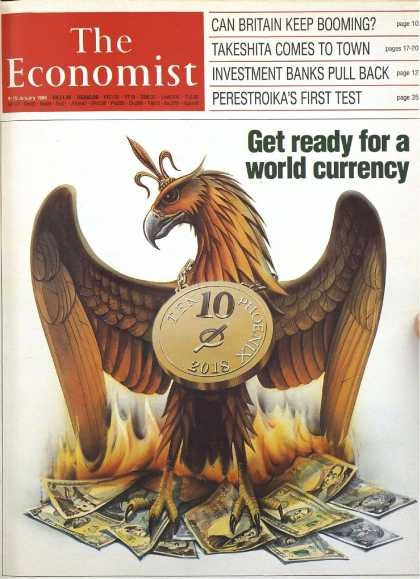

Появление единой мировой валюты предсказали к 2018 г

В январе 1988г. издание The Economist писало, что через тридцать лет американцы, японцы, европейцы и люди из других богатых и даже сравнительно бедных стран будут расплачиваться одной и той же валютой.

Цены будут указаны не в долларах, иенах или дойчмарках, а, скажем, в фениксе. Эта валюта будет одобрена компаниями и потребителями, поскольку феникс удобнее, чем сегодняшние национальные валюты, которые через тридцать лет станут причудливой формой неразберихи в экономической жизни конца XX века.

Для начала 1988 г. это выглядело довольно странным предсказанием. Предложения о возможном валютном союзе распространялись за 5-10 лет до этого, но они вряд ли учитывали неудачу 1987 г. Власти ряда развитых стран пытались продвигаться в сторону более управляемой системы обменных курсов и денежной реформы.

Из-за отсутствия сотрудничества в их основополагающей экономической политике они напугали рынки и спровоцировали рост процентных ставок, что вызвало крах фондового рынка в октябре 1987 г., который прозвали «Черным понедельником».

Это событие ознаменовалось крупнейшим падением промышленного индекса Доу-Джонса за всю его историю — на 22,6%. Событие затронуло не только США, оно также быстро распространилось по всему миру. Фондовые биржи Австралии потеряли к концу октября 41,8%, Канады — 22,5%, Гонконга — 45,8%, Великобритании — 26,4%.

Эти события отрезвили реформаторов обменных курсов. Крах рынков убедил их в том, что политическое сотрудничество может оказаться хуже, чем ничего. Кроме того, они поняли, что дальнейшие попытки связать валюты будут проваливаться, до тех пор пока правительства стран не откажутся от какого-либо экономического суверенитета.

Самым большим изменением мировой экономики с начала 1970-х гг. стало то, что денежные потоки заменили торговлю товарами как силу, которая способствует изменению обменных курсов. В результате неустанной интеграции мировых финансовых рынков различия в национальной экономической политике могут незначительно повлиять на процентные ставки (или ожидания будущих процентных ставок), но все же они вызывают огромную передачу финансовых активов из одной страны в другую.

В статье отмечалось, что в валютной зоне феникса экономическая адаптация к сдвигам в относительных ценах будет происходить плавно и автоматически, как это происходит сегодня между различными регионами в крупных экономиках (краткое описание на 75 страницах объясняет, как это делается). Отсутствие всего валютного риска стимулировало бы торговлю, инвестиций и рост занятости.

Кроме того, в валютной зоне феникса должны налагаться строгие ограничения на национальные правительства, исключалось бы и регулирование национальной денежно-кредитной политики. Мировое предложение феникса будет зафиксировано новым центральным банком, возможно, от МВФ. Мировой уровень инфляции — и, следовательно, в пределах узкой маржи, каждый национальный уровень инфляции — будет отвечать за него.

Каждая страна может использовать налоги и государственные расходы для компенсации временного падения спроса, но для финансирования своего бюджетного дефицита ей придется брать кредиты, а не печатать деньги. Не прибегая к инфляционному налогу, правительства и их кредиторы будут вынуждены судить о своих заимствованиях и кредитных планах более тщательно, чем в конце XX века.

Это означает большую потерю экономического суверенитета, но тенденции, которые делают феникс столь привлекательным, в любом случае отбирают этот суверенитет. Даже в мире более или менее плавающих обменных курсов отдельные правительства видели, что их политическая независимость подвергается проверке со стороны недружественного внешнего мира, отмечалось в статье The Economist.

Да хватит им уже шифроваться, мне кажется, пусть сразу вводят «рептило».