29 июня 2017, 22:51

Группа Эталон - Московские проекты начинают приносить результаты

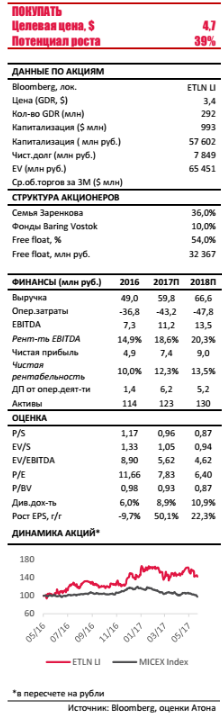

Группа Эталон наш фаворит среди девелоперов жилой недвижимости, которых мы освещаем. Мы оцениваем целевую цену компании в $4,7/GDR по методу DCF и целевому мультипликатору P/E 8.5x. Мы присваиваем рекомендацию ПОКУПАТЬ GDR компании по следующим причинам: во-первых, этот год должен стать хорошим для компании в терминах роста финансовых показателей ее EBITDA и EPS увеличатся на 53% и 50% соответственно за счет продажи уже построенных квартир. Во-вторых, доля дорогих и прибыльных проектов в Москве выросла до 50% от общего портфеля, что, в свою очередь, приведет к росту рентабельности. И наконец, долговая нагрузка компании является самой низкой среди аналогов, что позволяет компании увеличивать дивиденды. Мы считаем, что дивидендная доходность Эталона может составить 9% за 2017, достигнув уровня Группы ЛСР. В настоящий момент ее GDR торгуются с мультипликатором P/E 2017 7.8x и P/NAV 0.52x, которые мы считаем сравнительно низкими. Недавно компания провела SPO, разместив 12,5% по $3,6/GDR, и оно было хорошо воспринято инвесторами, поскольку привело к росту ликвидности.

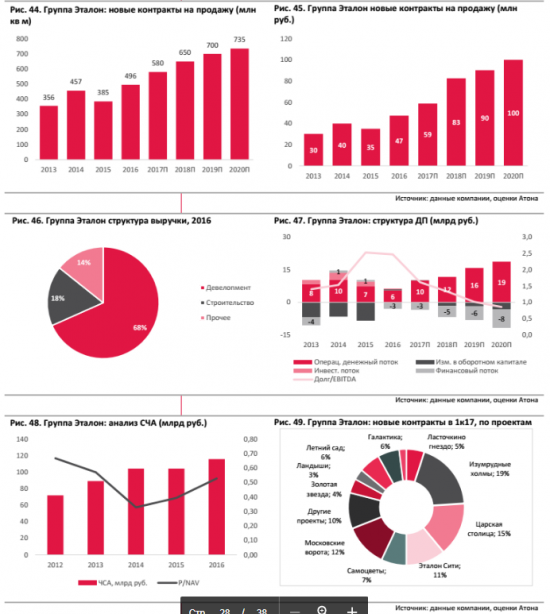

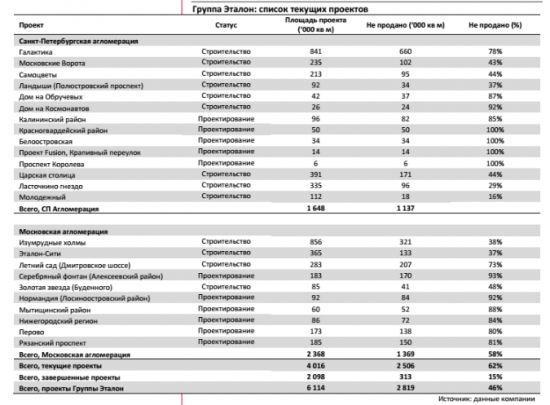

Развитие проектов: строительство в Москве скоро опередит строительство в Санкт- Петербурге. Объем земельного банка Группы Эталон насчитывает 2,8 млн кв м, куда входят проекты жилой и коммерческой недвижимости в Московской агломерации и Санкт-Петербурге, покрывающие свыше четырех лет строительства. Компания прогнозирует рост продаж в этом году на 20% до 57 млрд руб., что представляется нам достижимым, несмотря на некоторое снижение в 1К17, когда продажи сократились на 16% г/г из-за эффекты высокой базы прошлого года. Компания запускает несколько новых проектов в обеих столицах в этом году, что, наряду со снижением ставок по ипотеке, должно способствовать росту продаж до около 580 тыс кв м (+17%), по нашим оценкам. Приблизительно 60% этого объема приходится на Санкт-Петербург ключевые проекты Галактика, Московские ворота и Самоцветы. Еще 40% придется на Московскую агломерацию, крупнейшие проекты тут Изумрудные холмы, Эталон-Сити, Летний сад и Серебряный фонтан.

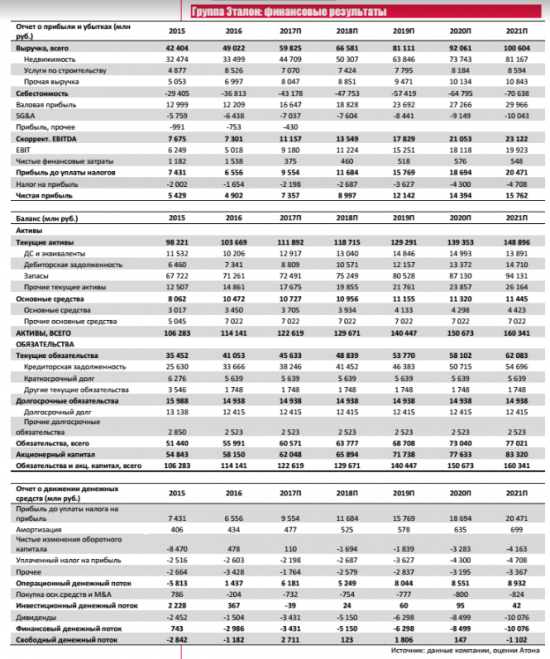

Мы прогнозируем, что к 2020 объем продаж компании превысит 700-750 тыс кв м в год, а доля более дорогих и рентабельных московских проектов обгонит продажи в Санкт-Петербурге.Финансовый прогноз: рекордный год. Как и другие публичные девелоперы, Эталон должен существенно увеличить выручку и чистую прибыль в этом году за счет роста завершенных проектов (ожидается сдача около 420 тыс кв м) и увеличения доли продаж в Московской агломерации.

Мы прогнозируем рост выручки компании на 22% г/г до 60 млрд руб. (как и консенсус-прогноз Bloomberg), включая рост выручки от девелопмента на 33% до 45 млрд руб. (75% от общей выручки). Показатель EBITDA компании за 2017 вырастет на 53% г/г о 11,2 млрд руб. (консенсус-прогноз Bloomberg предполагает 11,9 млрд руб.), а рентабельность EBITDA составит 18,6% (против 14,9% в 2016). Рост рентабельности будет результатом продаж больших объемов готовых квартир из запасов, уже построенных и сданных в эксплуатацию домов.

Денежный поток: дивиденды могут существенно вырасти в этом году. Интенсивное развитие и растущие потребности в оборотном капитале способствовали сохранению отрицательного показателя денежного потока от операционной деятельности до 2016. Тем не менее он вышел в положительную зону 1,4 млрд руб. в прошлом году за счет продажи готовых квартир в построенных домах.

Этот тренд должен сохраниться и, по нашим оценкам, будет способствовать росту рост операционного денежного потока до как минимум 5 млрд руб. в этом году. В ожидании роста свободного денежного потока, Эталон улучшил свою дивидендную политику, увеличив коэффициент выплаты 40-70% от чистой прибыли по МСФО (с 30-50% ранее). По нашим оценкам, по верхней границе дивидендного диапазона компания может потратить до 4,0-5,0 млрд руб. на дивиденды в 2017 по сравнению с 2,4 млрд руб. за предыдущий год. Это предполагает дивидендную доходность 8-9%, что ставит Эталон в один ряд с Группой ЛСР по этому показателю. Компания выплачивает дивиденды дважды в год. Ее уровень долга также выглядит безопасным: отношение общего и чистого долга к EBITDA в этом году должно упасть до 1.6x и 0.4x соответственно.

Оценка и катализаторы

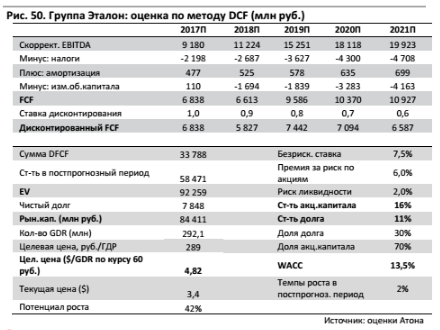

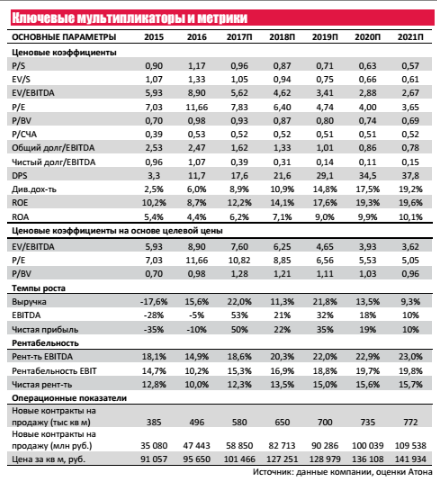

Группа Эталон торгуется с мультипликатором EV/EBITDA 2017П 5.6x против ее среднего 5- летнего исторического мультипликатора 6.1 и текущего мультипликатора Группы ЛСР EV/EBITDA 5.5x. По мультипликатору P/E 2017П компания торгуется с показателем 7.8x против ее среднего 5-летнего исторического мультипликатора 8.1x и P/E 2017П of 6.5x у Группы ЛСР. По мультипликаторам P/BV и P/NAV Эталон торгуется с показателями 0.9x и 0.52x, которые также представляются привлекательными. Расчет нашей целевой цены основан на среднем двух оценок: по методу DCF (WACC 13,5%; темпы роста в постпрогнозный период 2,0%) и по целевому мультипликатору P/E 8.5x, умноженному на среднюю чистую прибыль за 2017-2019 в размере 9,5 млрд руб. Этот подход дает целевую цену $4,7 за GDR (по курсу 60 руб.) и предполагает потенциал роста 39%. Мы рекомендуем ПОКУПАТЬ акции компании. Катализаторы для роста акций включают в себя квартальные результаты продаж. Операционная отчетность за 2К17 будет опубликована в середине августа.

О компании

Группа Эталон, как частная компания, была основана в 1991 в Санкт-Петербурге. С того момента она занимает ведущие позиции среди девелоперов жилой недвижимости в России с упором на сегмент жилья для среднего класса. Будучи основанной в Санкт- Петербурге, компания постепенно расширила свое присутствие на Московскую агломерацию, и в настоящий момент ее земельный банк равномерно распределен между двумя столицами. Стоит отметить, что свыше 30% продаж Эталона приходится на российские регионы, где у компании открыто более 20 офисов продаж. Кроме девелопмента компания оказывает услуги по промышленному строительству, на долю которого пришлось до 17% выручки в 2016. Общий штат компании составляет 5000 сотрудников.

Акционеры и корпоративное управление

Группа Эталон контролируется семьей Вячеслава Заренкова основателя компании, которой в настоящий момент принадлежит 36% в компании. Фонд прямых инвестиций Baring Vostok второй крупнейший акционер, которому принадлежит 10%. Free float составляет 54% ($500 млн) или $500 млн, а средний дневной объем торгов составляет $1,5 млн.

Группа Эталон в апреле 2011 провела IPO на Лондонской бирже, разместив 28% акций по $7/GDR. В мае 2017 семья Заренкова и фонды Baring Vostok разместили 12,5% на рынке через ускоренное формирование книги заявок. В общей сложности они продали 37 млн GDR по $3,58/GDR, что соответствовало дисконту 10% к рыночной цене, и привлекли $132 млн.

SPO было позитивно воспринято портфельными инвесторами, поскольку оно было проведено по привлекательной рыночной цене и повысило ликвидность акций. Мы также позитивно оценили это решение.АТОН

Официальная дивидендная политика компании предполагает выплату 40-70% от чистой прибыли по МСФО в качестве дивидендов каждые полгода. Из чистой прибыли за 2П16 по МСФО компания выплатит полугодовые дивиденды в размере $0,107/GDR. Это предполагает дивидендную доходность 3%. Дата закрытия реестра еще не определена, однако ГОСА утвердит дивиденды 27 июля, и дивиденды будут выплачены в конце августа.

0 Комментариев

Читайте на SMART-LAB:

OsData и Тестер. Качаем слепки стаканов и запускаем тестер. Видео.

Сегодня будем учиться скачивать с биржи слепки стаканов и запускать на них тестер.

Видео предназначено для программистов, которые уже умеют писать роботов на OsEngine или только планируют это...

18:14

Портфель Андрея Хохрина :) Своими словами

📱 vkvideo.ru/video-210986399_456244317

📱 youtu.be/bmtfG92q9ms Спасибо коллегам из РБК за площадку и возможность!

Телеграм: @AndreyHohrin Не является инвестиционной...

16:27

Отличная работа! Несмотря ни на что, аналитики Mozgovik Research проделали качественную работу в 2025 году👍

Конец года — время задуматься, какие акции могли принести наилучший результат. В этом году хороших акций было не так много, но мне приятно отметить, что многие из по-настоящему качественных идей...

19:03