29 июня 2017, 20:04

Русал - выплавит электричество

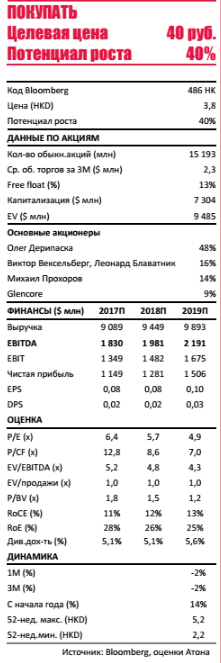

Мы начинаем аналитическое освещение Русала, ведущего мирового производителя алюминия, с рекомендации ПОКУПАТЬ и целевой цены 40 рублей за акцию. Русал это ставка на циклическое сырье, алюминий, для которого мы видим потенциал роста за счет сокращения нелегальных и загрязняющих окружающую среду мощностей в Китае. Мы ожидаем, что среднегодовые темпы роста чистой прибыли составят 19% в 2016-19 на фоне роста цен на алюминий, увеличения доли продукции с высокой добавленной стоимостью и сохраняющейся слабости рубля. Русал имеет одни из самых низких показателей себестоимости в мире и почти полную интеграцию в бокситы и глинозем. Его чистая задолженность, скорректированная на долю 27,8% в Норникеле, составляет 1,4х EBITDA и не представляется тревожной. Мы ожидаем, что Русал повысит дивиденды на акцию до $0,024 (+50% г/г, доходность 5,1%) благодаря притоку денежных средств от производителя никеля. Русал торгуется со скорректированным мультипликатором EV/EBITDA 2017П равным 5.2х против среднего значения 7.8x у производителей алюминия и собственного 5-летнего среднего значения 6.9x.

Хорошие прогнозы по алюминию благодаря сокращению мощностей в Китае

Можно ожидать, что цену алюминия поддержат два этапа сокращения мощностей в Китае: снижение производства в зимний период для улучшения экологической обстановки и закрытие нелегальных мощностей. Высокая концентрация отрасли должна упростить планируемое сокращение производства (>1 млн т). Запасы металла вне Китая находятся на уровне 46 дней спроса против 110 дней в 2014-15 гг., в то время как высокие цены на уголь (30% затрат), скорее всего, будут способствовать дефициту предложения. Рынок перешел к дефициту в 2016, и мы ожидаем, что его размер составит 0,8 млн т и 0,9 млн т в 2017 и 2018 соответственно.

Среднегодовые темпы роста EPS должны составить 19% в 2016-19П за счет повышения цен на алюминий, ассортимента

Рост цен на алюминий, улучшение ассортимента и сохраняющаяся слабость рубля поддержат финансовые показатели Русала. Мы ожидаем, что средняя цена алюминия составит $2 100/т в 2019 (+$200/т к спотовым ценам), что поможет компенсировать рост затрат на электроэнергию. Выпуск продукции с высокой добавленной стоимостью (ПДС) должен увеличиться на 0,6 млн т до 2,3 млн т к 2018 и, по нашим оценкам, прибавить около $100 млн к EBITDA, как предполагает премия $160/т в цене ПДС относительно цены самого металла. В модели мы исходим из курса 60,6 руб./долл., что соответствует прогнозу наших аналитиков по макроэкономике, и напоминаем, что Русал является основным бенефициаром слабого рубля в металлургическом секторе.

Снижение долговой нагрузки продолжается, что позволяет надеяться на рост дивидендов (доходность 5%)

Чистая задолженность Русала, скорректированная на 27,8% в Норникеле, составляет 1,4х EBITDA и не выглядит тревожной. За пять лет нескорректированный чистый долг компании упал с $11 млрд до $8,2 млрд по состоянию на 1К17. Мы считаем, что у Русала теперь есть возможность увеличить дивиденды с уровня $250 млн в год в 2015-16 до $370 млн (+48%), что предполагает доходность 5% согласно политике выплат 15% ковенантной EBITDA. Мы связываем это с ростом финансовых показателей и стабильным дивидендным потоком от доли 27,8% в Норникеле. Мы ожидаем, что к концу 2019 чистый долг Русала упадет до $6,5 млрд, а нескорректированный коэффициент чистой задолженности снизится до 2.9x

Риски: цена на алюминий, курс рубля, регуляторные изменения в электроэнергетике

Основными рисками для инвестиционного профиля Русала являются снижение цен на алюминий, укрепление рубля и регуляторные изменения в секторе электроэнергетики. Михаил Прохоров, один из основных акционеров компании, недавно продал 3,3%, и, на наш взгляд, возникнет риск навеса акций, если он решит далее сокращать свою долю в компании (13,7%). Кроме того, потенциальное возобновление спора между Норникелем и Русалом, а также страновые и политические риски России дополнительные факторы риска для акций компании.АТОН

0 Комментариев

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Обновление терминала БКС: ускорение стакана и сохранение шаблонов рабочих столов

Мы продолжаем развивать терминал для более комфортной и быстрой торговли. В очередном обновлении — два заметных улучшения, которые экономят время, повышают персонализацию и помогают безопасно...

12:43

Инвестиционный форум ВТБ «РОССИЯ ЗОВЁТ! Санкт-Петербург» вступил(а) в группу

Знаем, вы соскучились. Мы тоже — поэтому без промедлений отправляемся в тур по разным уголкам страны 🚀 Уже 20-21 февраля ведущие эксперты финансового рынка, главы крупнейших...

19.02.2026

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026