Кто подставил кролика Роджера. Обзор на предстоящую неделю от 25.06.2017

По ФА…

1. Выступление Йеллен, 27 июня 20.00мск

Тема выступления: проблемы мировой экономики.

Вступительное заявление не ожидается, общение будет в свободной форме в форме вопросов и ответов.

Более вероятно, что данное выступление Йеллен не будет содержать указаний на перспективы монетарной политики ФРС и не приведет к движениям на рынках, Джанет погрузится в любимые темы падения производительности труда, старения населения развитых стран и необходимости сохранения жестких правил финансового регулирования для предотвращения будущих кризисов.

Но участники рынка будут опасаться продавать доллар до выступления Йеллен, т.к. в их памяти ещё свежи воспоминания о неожиданно ястребиной риторике главы ФРС на заседании 14 июня.

На уходящей неделе мнение Йеллен о временном характере замедления инфляции и необходимости продолжения политики повышения ставок поддержали члены ФРС Дадли и Местер.

Дадли сообщил, что пауза в процессе нормализации ставок может привести к значительному росту инфляции вследствие падения безработицы до очень низких уровней, что впоследствии повысит риски наступления рецессии из-за необходимости повышения ставок резкими темпами.

Дадли опроверг беспокойство рынков относительно снижения кривой доходностей ГКО, которая по истории может сигнализировать о близости рецессии, заявив, что доходности ГКО США находятся на достаточно высоких уровнях по сравнению с ГКО Еврозоны и Японии.

Местер подтвердила мнение Йеллен о причинах замедления инфляции в связи с одноразовыми факторами снижения тарифов на мобильную связь и лекарства.

Потребительский спрос остается сильным, что позволяет рассчитывать на дальнейший рост инфляции.

По мнению Местер, только падение потребительского спроса на фоне дальнейшего падения инфляции может привести к пересмотру прогнозов членов ФРС относительно темпов повышения ставок.

Местер ожидает рост инфляции и ещё одно повышение ставки ФРС в этом году и считает, что нет причин, по которым ФРС не может одновременно повысить ставку на фоне старта сокращения баланса.

Но ряды голубей ФРС растут.

Голосующий член ФРС Харкер присоединился к Кашкари, сообщив, что он открыт к признанию временного характера замедления инфляции в том случае, если инфляция продолжит рост.

До этих пор Харкер не будет поддерживать решения о повышении ставки, т.к. его удовлетворяет текущий уровень.

Буллард, не имеющий право голоса в этом году, заявил, что он не видит необходимости в повышении ставок ФРС, т.к. нет доказательств того, что дальнейший рост рынка труда приведет к значительному росту инфляции.

По мнению Булларда необходимо дождаться запуска фискальных стимулов Трампа и уже тогда, в соответствии с измененными экономическими прогнозами, принимать решение о дальнейшем темпе повышения ставок.

Инвесторы не доверяют мнению ястребов ФРС, хотя и опасаются продавать доллар.

Замедление инфляции во всем мире на фоне падения нефти плохо ассоциируется с риторикой ФРС об одноразовых факторах падения инфляции в США.

Только сильные данные США и/или запуск фискальных стимулов Трампа изменят мнение участников рынка.

ФРС может быть права в том, что падение базовой инфляции чрезмерно, в этом случае при росте базовой инфляции потребительских расходов с публикацией в пятницу доллар получит стимул к росту.

Но в основе текущей политики ФРС лежит рост рынка труда, который, по мнению членов ФРС, должен привести к росту вторичной инфляции в виде роста зарплат.

Отчет по рынку труда за июнь с публикацией 7 июля может стать среднесрочным драйвером для восходящего тренда доллара при росте зарплат.

2. Ратификация Конгрессом США реформы здравоохранения

Голосование по реформе здравоохранения в Сенате изначально запланировано на 29 июня.

В понедельник ожидается оценка законопроекта бюджетным комитетом Конгресса СВО, после этого во вторник и среду пройдут обязательные 20-часовые дебаты, по факту которых состоится быстрое голосование по поправкам и в четверг финальное голосование.

Но на практике ратификация может занять больше времени, дедлайн администрация Трампа установила до 4 июля, т.к. после этого Конгресс отправится на недельный перерыв.

Демократы не будут голосовать за реформу здравоохранения Трампа, поэтому республиканцы могут позволить себе потерять только 2 голоса.

На текущий момент 5 сенаторов-республиканцев отказываются поддержать реформу Трампа, но готовы изменить своё мнение при внесении поправок.

Поправки могут быть внесены уже в понедельник, но при значительном изменении законопроекта и влияния на дефицит бюджета может потребоваться ратификация абсолютным большинство в 60 голосов против текущих 50, что означает провал голосования при отсутствии поддержки демократов.

Кроме этого, внесение поправок потребует повторное голосование нижней палаты, что тоже может быть проблематичным.

Ратификация реформы здравоохранения позволит Конгрессу США перейти к обсуждению налоговой реформы и придаст второе, хотя и временное, дыхание тренду доллара.

3. Экономические данные

На предстоящей неделе главными данными США станут дюраблы, потребительское доверие по версии СВ, ВВП США за 1 квартал в финальном чтении, личные расходы и доходы, инфляция потребительских расходов, потребительское доверие по версии Мичигана.

По Еврозоне следует отследить индекс Германии IFO и первую оценку роста инфляции стран Еврозоны в июне.

Ожидается падение инфляции до самого низкого уровня в 2017 году и, при совпадении ожиданий с прогнозом, евро окажется под давлением.

Приключения фунта на уходящей неделе основывались на противоположных сигналах со стороны ВоЕ и правительства Британии.

Начало переговоров ЕС и Британии по Брексит было в пользу ЕС, Британия согласилась с графиком и приоритетами ЕС по порядку обсуждаемых вопросов.

Переговоры по Брексит будут проходить в течение одной недели каждого месяца с началом 17 июля, 18 сентября и 9 октября.

Отсрочка с подписанием коалиционного соглашения правительства консерваторов Мэй и партией DUP стала негативным фактором для фунта, но ожидается подписание соглашения до 29 июня, т.е. до финального голосования в парламенте Британии по программе работы правительства.

Глава ВоЕ Карни заявил об отсутствии необходимости реакции на рост инфляции, т.к. нет вторичных признаков роста инфляции, но главный экономист Халдейн считает, что некоторые стимулы будет логично отменить во второй половине этого года.

Позиция ВоЕ способствует сохранению восходящего флэта по фунту, но финальная версия программы правительства Британии 29 июня станет определяющей, т.к. даст понимание о выборе варианте Брексит и полномочий Мэй на переговорах с ЕС.

Из экономических данных предстоящей недели следует отследить финальную оценку роста ВВП в 1 квартале, ВоЕ ожидает пересмотр вверх до 0,3% по кварталу, подтверждение ожиданий станет позитивным фактором для фунта.

Китай на предстоящей неделе порадует рынки публикацией PMI утром пятницы.

ЦБ Китая продолжило девальвацию юаня после краткого периода укрепления, что может вызвать недовольство США в среднесрочной перспективе.

— США:

Понедельник: товары длительного пользования (дюраблы);

Вторник: потребительское доверие по версии СВ;

Среда: торговый баланс, оптовые запасы, незавершенные сделки по продаже жилья;

Четверг: финальное чтение ВВП за 1 квартал, недельные заявки по безработице;

Пятница: инфляция потребительских расходов, личные расходы и доходы, PMI Чикаго, потребительское доверие по версии Мичигана.

— Еврозона:

Понедельник: индекс Германии IFO;

Среда: инфляция Италии;

Четверг: инфляция Испании и Германии;

Пятница: инфляция Франции, рынок труда Германии, инфляция стран Еврозоны.

4. Выступления членов ЦБ

Мнение членов ФРС понятно: невзирая на раскол, руководящий состав ФРС сохраняет мнение о необходимости повышения ставок, и только замедление рынка труда может заставить их взять паузу.

Данные США будут важнее предстоящих выступлений членов ФРС, восстановление инфляции, продолжение роста рынка труда и стимулы Трампа изменят настроения рынка в пользу роста доллара.

Уходящая неделя порадовала инсайдом по ЕЦБ: при сокращении размера программы QE члены ЕЦБ будут исходить из ограниченного размера покупок ГКО Германии.

Согласно правилам, ЕЦБ может купить не более трети ГКО одной страны и по Германии доступные ГКО закончатся к лету следующего года при текущем ежемесячном размере программы QE в 60 млрд. евро.

Большинство членов ЕЦБ считает необходимым заранее огласить размер программы QE с 1 января, не затягивая с решением до декабрьского заседания, т.е. на осенних заседаниях ЕЦБ будет обсуждаться стратегия выхода из текущей ультрамягкой политики.

Но банки ожидают пересмотр прогнозов ЕЦБ по инфляции вниз на сентябрьском заседании, если цены на нефть останутся на текущих уровнях.

При дальнейшем падении инфляции в июне риторика членов ЕЦБ станет более голубиной, что приведет к падению евро.

Драги на предстоящей неделе примет участие в мероприятиях в понедельник и среду, но изменения риторики ожидать не следует.

-----------------

По ТА…

Евродоллар по-прежнему не может преодолеть ключевой уровень 1,1109, что только усиливает его значимость для среднесрочного тренда:

Скопление стопов ниже 1,1109 придаст импульс падению евродоллара.

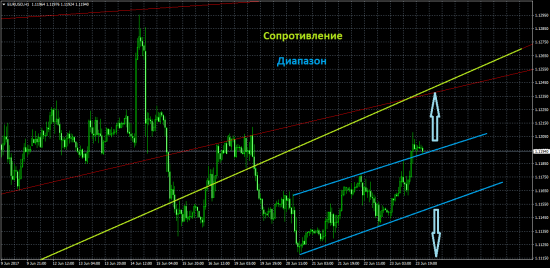

В краткосрочной перспективе выход евродоллара в пятницу выше гипотетического канала-диапазона дает цель на 1,1230+-:

Возврат ниже диапазона будет в пользу перелоя 1,1109.

------------------

Рубль

Нефть продолжает пребывать в медвежьих объятиях, невзирая на то, что уходящая неделя дала несколько поводов для разворота вверх.

Члены ОПЕК, включая министра нефти Ирана Зангане, начали говорить о необходимости большего сокращения добычи.

Запасы нефти продолжили снижение, а ураган Синди привел к закрытию 17% нефтедобывающих мощностей Мексиканского залива.

Причина падения нефти не в слабом снижении запасов или росте добычи в США, а в скандале внутри ОПЕК в связи с расторжением дипломатических связей с Катаром.

Именно противостояние внутри ОПЕК заставляет участников рынка сомневаться единстве картеля и, как следствие, в исполнении взятых на себя обязательств.

Катару выдвинули условия для восстановления дипломатических связей и дали 10 дней на исполнение, но Катар заявил о нереалистичности требований.

Разрешение ситуации с Катаром – главное условие разворота вверх нефти.

По ТА пробитие канала вверх скажет о формировании лоя:

Отток капитала из РФ вследствие новых санкций США на фоне падения нефти вывели рубль из коматозного состояния.

Технически, после нисходящего корректа долларрубля, следует ожидать продолжение роста:

При развороте от линии шеи двойного дна или от поддержки целью роста долларрубля станет середина-верх 61 фигуры.

------------------

Выводы:

Предстоящие две недели будут насыщены событиями, которые так или иначе приведут к продолжению роста доллара, хотя этот среднесрочный рост станет финальным перед длительным периодом падения.

Данные США по росту экономики, инфляции, рынка труда могут подтвердить позицию ФРС о необходимости продолжения нормализации политики.

Для уверенности в правильности выбранного курса ФРС будет достаточно роста рынка труда, особенно при росте зарплат или на фоне отскока вверх базовой инфляции потребительских расходов.

Беспокойство членов ФРС чрезмерным падением уровня безработицы подогревается опасениями относительно потери независимости ФРС при назначении Трампом лояльного к нему главы ФРС.

В этом случае политика ФРС будет основываться на нуждах администрации Трампа в дешевых кредитах и поддержании вечно растущего фондового рынка, что непременно закончится новым мировым кризисом, ибо ничего вечного в этом мире нет.

Ратификация реформы здравоохранения Конгрессом запустит обсуждение налоговой реформы, законопроект которой минфин Мнучин обещает подать сразу после 4 сентября.

Фискальные стимулы Трампа на фоне растущего рынка труда ускорят процесс нормализации политики ФРС.

Но основной изюминкой налоговой реформы продолжает оставаться пограничный налог.

Введение пограничного налога способно привести к росту индекса доллара на перехай года, а евродоллар на перелой 1,0340.

Законопроект Трампа не содержит пограничный налог, но спикер нижней палаты Конгресса Пол Райан настаивает на его введении и у Трампа может не быть иного выбора, т.к. отказ демократов не позволит ратифицировать реформу здравоохранения с отрицательным доходом.

Тема пограничного налога США будет обсуждаться в ходе саммита Б20 7-8 июля вместе с намерения Трампа повысить пошлины на импорт стали в США.

Оба намерения приведут к подаче исков в ВТО, в первую очередь от Германии, т.к. Меркель не сможет пропустить подобный удар накануне выборов в парламент Германии, и могут стать началом полномасштабной мировой торговой войны.

В начале предстоящей недели евродоллар может продолжить рост к 1,1230+-, но падение доллара будет сдерживаться ожиданием выступления Йеллен во вторник.

При выходе сильных дюраблов рост евродоллара может быть завершен до четверга, ратификация Сенатом реформы здравоохранения приведет к перелою 1,1109, в этом случае достижение 1,09й фигуры станет вопросом нескольких дней.

При переносе голосования по реформе здравоохранения внимание инвесторов сфокусируется на важных данных США четверга-пятницы и на росте инфляции Еврозоны в июне.

В любом случае главным драйвером для рынков остаются реформы Трампа и задержка Конгресса их ратификации будет негативным фактором для доллара, для нивелирования которого нужны данные США гораздо выше прогноза.

--------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1271.

При росте евродоллара к 1,123Х-5Х возможна доливка шортов при наличии сигналов по ТА на мелких ТФ.

А катарский кризис вряд ли в ближайшие пару месяцев разрешится, а если и разрешится, то большого облегчения в нефти это не принесет..