ФСК ЕЭС детальный разбор с 2013 года. Будущее. Итоги.

Всем привет! Это мой первый разбор такой крупной компании на Смарт-лабе, все замечания, предложения принимаются в Вконтакте или в нашей Группе любителей ФСК ЕЭС в телеграмм

Решил я разобрать компанию ФСК ЕЭС начиная с 2013 года, т.е. будем рассматривать период с 2013 по 2016 в части РСБУ и динамику этого периода по ряду фин.показателей.

Почему по РСБУ?

Моя гипотеза заключается в выплате дивидендов 50% от ЧП по РСБУ за 2016 год. Расклад такой.

— Показали по РСБУ ЧП 118 млр.руб.

— Показали по МСФО ЧП к распределению для акционеров 68 млр.руб. (Ровно 50% от РСБУ ;) )

— Смотрим ОДДС — там 36 млр.руб. остаток д.ср. на р/c на 31.12.2016 года. К моменту выплаты будет в районе 80-90 млр.руб. на счетах, совет директоров уже подготавливается к выплате 50% судя по последней повестке

Так что вполне вероятно что скоро мы узнаем о 0,04 руб./див.доходность и увидим отличный апсайд котировок ;)

Почему ФСК ЕЭС должен заплатить 50%. Да все просто — смотрим Бюджетную роспись на 2017 год и видим там дефицит в 2 трл.руб.

Вот поэтому мы и разбираем РСБУ ;)

Что еще интересно — на момент написания статьи вышла новости что ФСК ЕЭС включат в индекс ТОП 10 ММВБ

Я являюсь акционером ФСК, поэтому и привожу разбор ниже с учетом “позитива” и “негатива”, а также с учетом тех вещей, которые еще на Смарт-лабе не обсуждали и не рассматривали.

Будет очень много таблиц, цифр, графиков и описание к ним. Возможно ряд вещей, которые я буду упоминать в своей статье вы уже где-то читали и знаете, но вы однозначно найдете для себя то, что не встречали ранее нигде.

Для себя я верю в компанию и верю в достижение ею номинала и даже выше до 2019 года, т.к. компании, которые генерируют прибыль – очень любят длинные деньги. А ФСК ЕЭС в последующие года будет именно такой компанией.

Все данные которые вы увидите ниже взяты из бух.баланса, отчета о фин.результате, пояснительной записки и приложений к балансу.

Поехали!

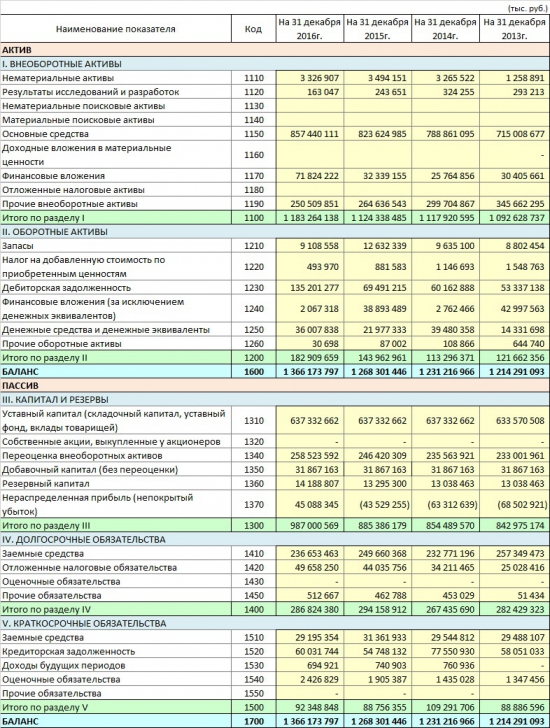

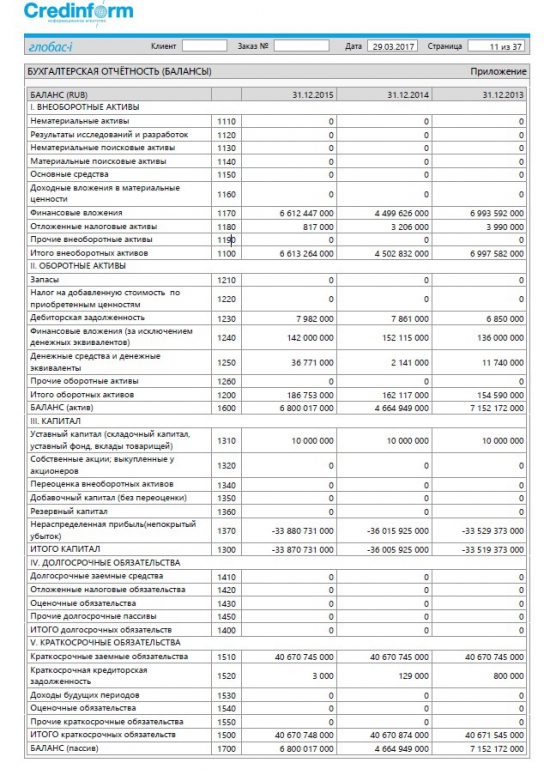

Вот бухгалтерский баланс по РСБУ с 2013 по 2016 гг. который мы будет разбирать «вдоль» и «поперек»

А вот отчет о фин.результатах

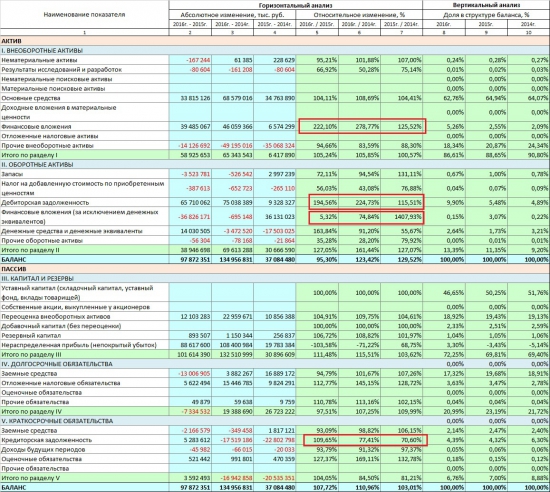

Далее разберем отдельные статьи баланса, по которым компания показала динамику за этот период, в частности проведем горизонтальный и вертикальный анализ баланса и поймем оценку структуры имущества и его источников, а также отметим наиболее важные изменения за период.

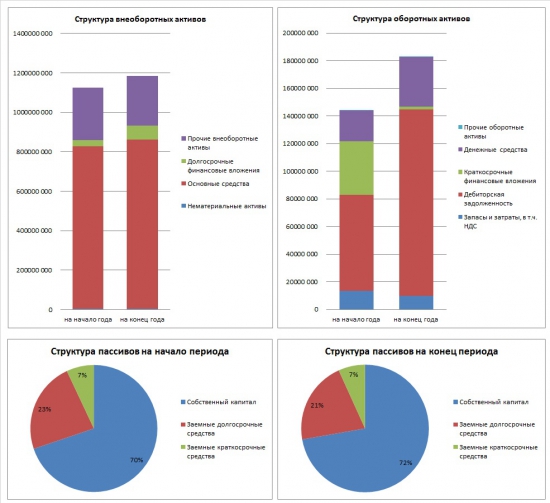

Визуализация структуры баланса за 2016 год — для большего понимания

Финансовые вложения

Одна из первых статей, которая достаточно хорошо выросла у ФСК ЕЭС и сразу бросается в глаза – это долгосрочные финансовые вложения, которые за 2016 год выросли на 222% по отношению к 2015 году, а если сравнить с 2014 годом, то рост составил почти 300%

На данную статью в значительной мере повлиял рост рыночной стоимости пакета ИнтерРАО за 2016 год на + 39 млр.руб, и по итогам года стоимость этого пакета составляет 55,8 млр.руб. В текущем прогнозе обесценивание пакета не грозит, если конечно котировки ИРАО не рухнут вниз. Доля самого ФСК ЕЭС в ИнтерРАО составляет 14,074% и ФСК ЕЭС с этой доли получит дивиденды по итогам 2016 года, что так же хорошо отразится на увеличении денежного потока. Что будет в дальнейшем – непонятно, возможно реализация пакета, возможно что-то еще. Но мы об этом узнаем уже скоро — судя по последней повестки совета директоров

В интернете я встречал много упоминания про долю ФСК ЕЭС в ИРАО, так вот – до момента реализации пакета – это бумажная прибыль и при выплате ежегодных дивидендов она не учитывается и не распределяется между акционерами.

В остальном статью долгосрочные фин.вложения формируют вложения — в дочерние организации и они составляют порядка 14 млр.руб. на конец 2016 год.

Так же судя по создаваемым резервам в части фин.вложений в дочерние и зависимые общества в размере 9,2 млр.руб. – это признак обесценивания этих вложений.

Краткосрочные финансовые вложения

Изменения по данной статье составило порядка 36 млрд. руб. давайте разберем более детально.

Данные фин.вложения ранее формировали вексельные сделки и депозиты открытые в банках, после бухгалтерия ФСК ЕЭС ловко перевела вексель в состав дебиторской задолженности.

Один вексельный долг (12 млр.руб.), который ФСК ЕЭС никогда не получит сформировался на основании ЭТОГО решения суда, т.к. контрагент уже находится в состоянии ликвидации, проверить это можно через оффициальный сервис ИФНС введя ИНН: 7702689634, всего по итогам решения суда с учетом пени, неустойки и т.д. было насчитано 23 млр.руб. но ФСК ЕЭС уже не вернуть даже 12 млр.руб., т.к. компании ООО Энерго-финанс находится в состоянии банкротства и там назначен временный управляющий. Деньги же перешли в оффшорную зону, где нам никогда не будет известен конечный выгодоприобретатель.

По этому суду и по этой организации я обязательно задам вопрос на ГОСА, т.к. 12 млр.руб. очень большие деньги, чтобы ими так ловко распоряжаться через вексельные сделки.

Всю остальную разницу фин.вложений формируют депозиты открытые в банках со сроком погашения в первом полугодии 2016 года.

Подводя итог по фин.вложениям хочу сказать, что с одной стороны, данный факт может говорить о наличии у предприятия большого объема свободных денежных средств, которые можно разместить куда-либо, а с другой стороны, чрезмерное увлечение фин. вложениями может вести к отвлечению средств из основной деятельности и недостаточной активности предприятия в этой деятельности. В ином случае время покажет, насколько были эффективны данные вложения и как они в будущем скажутся на финансовый результат компании.

Основные средства

В целом что касается основных средств в 2016 году было переоценено объектов на 11 млр.руб., дооценки на 12 млр.руб.

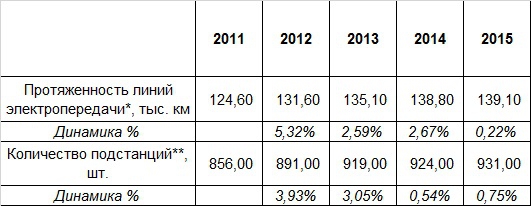

Основные средства из года в год показывают неплохую динамику в связи с реализацией инвестиционной программы до 2020 года и вводом новых мощностей с линиями электропередач.

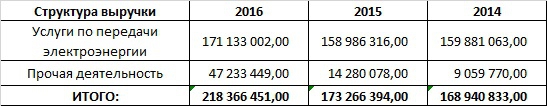

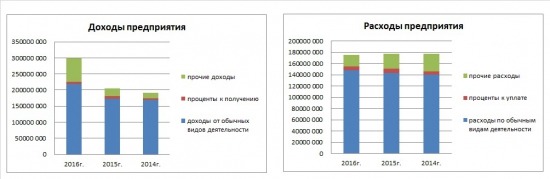

Соответственно это все увеличивает выручку ФСК ЕЭС от основного вида деятельности – передачи:

Также увеличить выручку ФСК ЕЭС помог и будет помогать тандем с Росэнергоатом, достаточно интересная организационная структура АО, у Дирекции есть филиалы, которые находятся в статусе строящихся АЭС, т.к. данные на wiki устаревшие то уже известно, что часть из этих объектов введено в эксплуатацию, а другая часть вводится в эксплуатацию с 2017 по 2021 года. Можно смело предположить что выручка в последующие года от тех.присоединения будет на уровне 2016 года и выше, планируется ежеквартальное увеличение выручка от передачи электроэнергии по сетям, которые встанут на балансе ФСК ЕЭС от данного присоединения. Также не забываем про ежегодную индексацию тарифа на 4-5% Что такое тех.присоединение — читаем И скорейшего перехода ФСК ЕЭС на выполнение работ собственными силами, что уменьшит себестоимость производства в разы и даст больше чистой прибыли для акционеров.

В целом неплохо растут фин.показатели по выручки с учетом тех инвестиционных программ, которые из года в год реализует компания:

— ФСК ЕЭС создает энергокольцо в Ростовской области. Построена новая линия электропередачи 220 кВ

— ФСК ЕЭС обновит коммутационное оборудование на 45 подстанциях Юга России

— Включена новая линия ФСК ЕЭС по проекту выдачи мощности Нижне-Бурейской ГЭС

— ФСК ЕЭС завершит на Урале реконструкцию четырех подстанций и включит одну новую в 2017 году

— ФСК ЕЭС направит 1,16 млрд рублей на обновление энергообъектов Дальнего Востока

— Приоритетом ремонтной программы ФСК ЕЭС на Юге России в 2017 году станет установка новых разъединителей и изоляторов

— ФСК ЕЭС направит свыше 2,1 млрд рублей на ремонтную кампанию в Центральной России

Итоги по разделу баланса внеоборотных активов происходит ежегодный рост, это говорит о приобретении имущества или инвестиции в строительство, чем больше в компании внеоборотных активов, тем больше фин.ресурсов требуется для их поддержания, и тем больше должна быть доля собственного капитала. Оценим его далее

Капитал

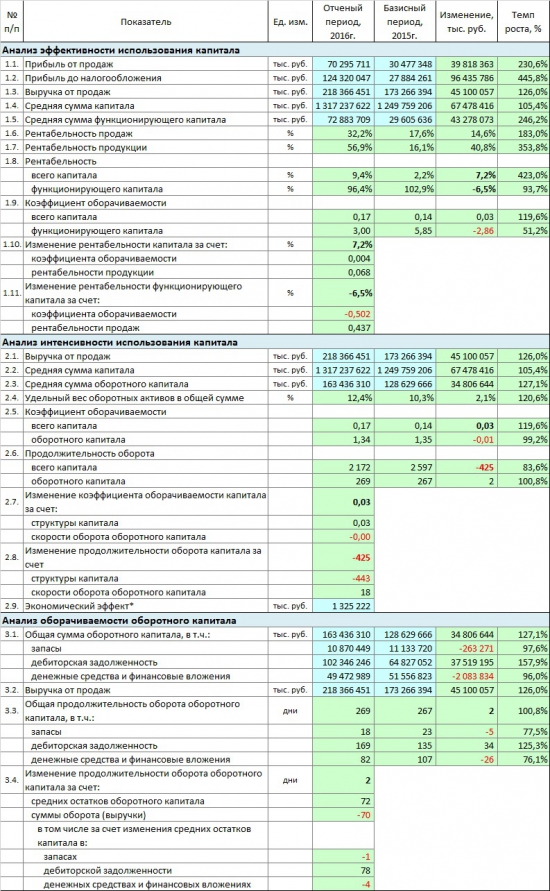

Анализ эффективности и интенсивности использования капитала

Капитал растет, в т.ч.:

— Cумма функционирующего капитала увеличилась на 246%

— Сумма оборотного капитала увеличилась на 127%

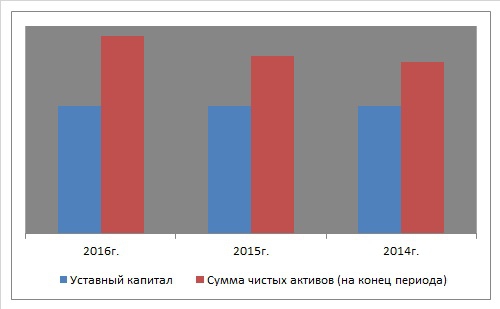

Оценим коэффициент концентрации собственного капитала он покажет нам долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств и облигации.

Показали динамику в 6%, есть изменения по итогам 2016/2015 года почти на +10%

Вот так вот на графике выглядим

По капиталу — ФСК ЕЭС продолжает наращивать темп роста.

Оборотные активы

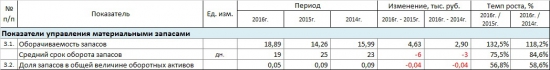

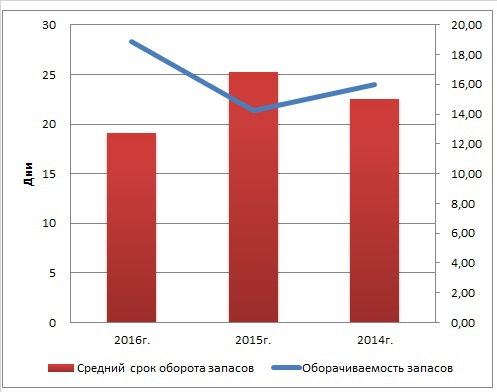

Запасы

Уменьшение запасов и сырья, а также товаров и готовой продукции может указывать на сворачивание производства, нехватку оборотных средств или неудовлетворительную работу отдела снабжения. С другой стороны компания реализует инвестиционную программу, предполагаю что эта статья будет показывать различную динамику из года в год.

Средний срок оборота запасов составляет 19 дней в 2016 году.

В целом показатели небольшие, думаю в будущем если ФСК ЕЭС реализует план перехода на выполнение работ собственными силами, то эта статья хорошо подрастет.

На графике ничего аномального нет

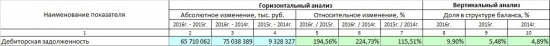

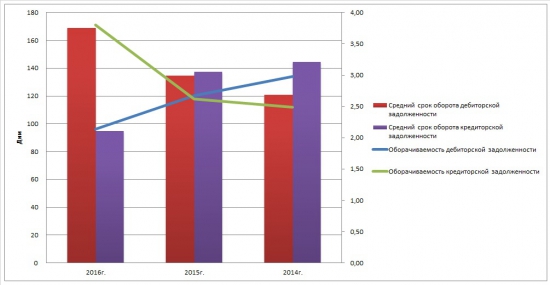

Дебиторская задолженность

Тут рост вызван с переводом векселя о котором я писал выше. Но помимо этого, давайте более подробно разберем этот пункт.

Как видно из таблицы выше, средний срок оборота дебиторской задолженности из года в год увеличивается. И из-за векселей нарушилось соотношение дебиторской и кредиторской задолженности на 1,78.

По итогам 2017 года мы увидим уменьшение в дебиторской задолженности от 12 млр.руб., т.к. бухгалтерия спишет данную задолженность на основании решения суда в части организации ЭНЕРГО-ФИНАНС.

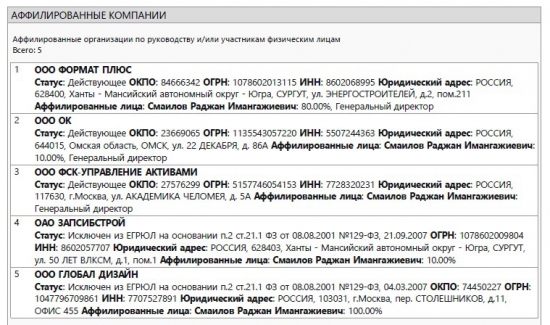

Более того ФСК ЕЭС оформляет еще один беспроцентные вексель, который в последующем переводится в краткосрочную дебиторскую задолженность, на сумму 20 млр.руб. с ООО Индекс-энергетики ФСК ЕЭС ИНН: 7729601362, основной вид деятельности 66.12.2 Деятельность по управлению ценными бумагами, данное юридическое лицо было создано в процессе реорганизации ОАО РАО ЕЭС России, погашение векселя «по предъявлению». Единственным учредителем данного общества является ФСК ЕЭС со 100% долей, Генерального директора по выписке зовут: СМАИЛОВ РАДЖАН ИМАНГАЖИЕВИЧ. Генеральные директора в данном юр.лице меняются почти каждый год.

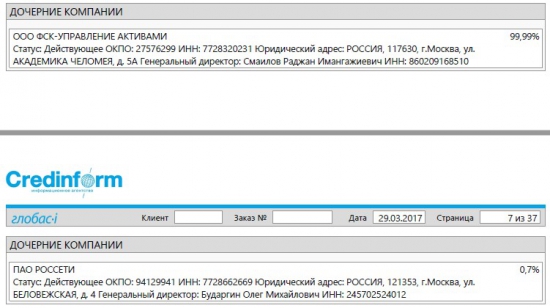

Проверим контрагента через систему СПАРК, к сожалению, пока СПАРК не обновил данные по 2016 году, поэтому работаем с тем, что имеем.

Аффилированные компании Смаилова Р.И.

Дочерние компании

Зачем создавать еще одну структуру ФСК – УПРАВЛЕНИЕ АКТИВАМИ непонятно.

Арбитраж – вроде, ничего криминального, посмотрел более подробно – очень много дел оспаривают, видно что работают и отстаивают интересы компании.

Баланс ООО ФСК индекс-энергетики

В балансе только фин.вложения, займы и непокрытый убыток в 33 млр.руб.

И это на 31 декабря 2015 год, напомню, что ФСК дал очередной займ на 20 млр.руб. в 2016 году.

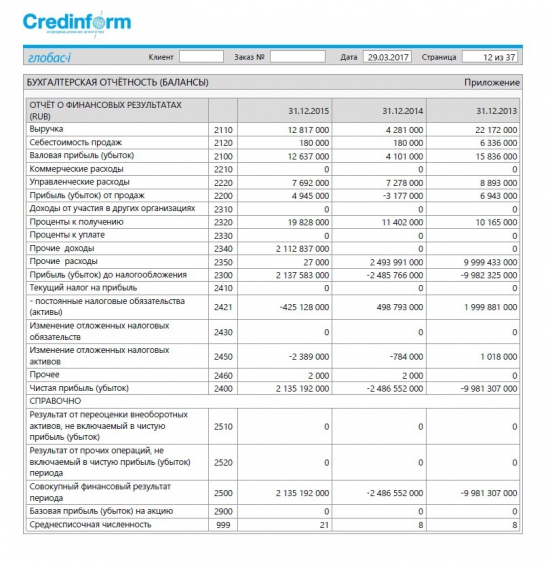

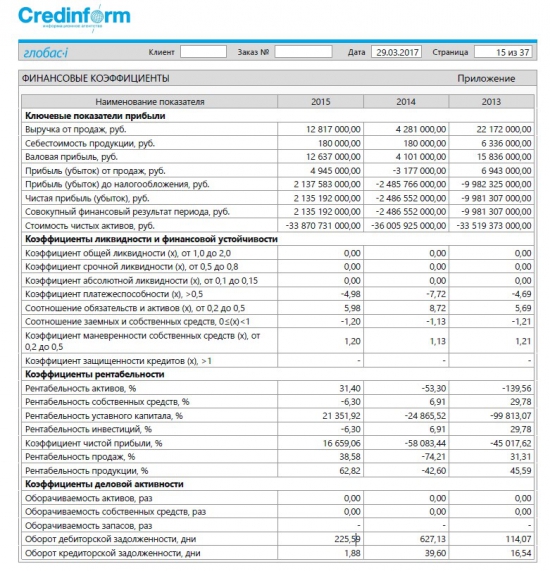

Отчет о фин.результатах

И напоследок посмотрим на финансовые коэффициенты

Полный файл я оставил тут, кому интересно посмотреть подробнее. К сожалению, нет возможности детализировать финансовые вложения данной компании и стоит только догадываться что там творится и куда деваются деньги. Пусть каждый сделает вывод сам. Я предполагаю и надеюсь – через этого контрагента увеличивают обороты в рыночной капитализации ФСК ЕЭС.

Отвлеклись на «подозрительное юр.лицо» :) продолжим разбирать дебиторскую задолженность.

Авансов выданных строительным организациям за 2016 год на сумму 25 млр.руб., и под них еще умудрились создать резерв по сомнительным долгам на 9 млр.руб. (36%) с связи с нарушением сроков оказания услуг, выполнения работ. Надеюсь в 2017 году мы не увидим резервов на такие объемы.

В остальном дебиторская задолженность формируется из дочерних и зависимых обществ, покупателей и заказчиков на сумму 42 млр.руб.(увеличение с 2015 года на 7%) и соответственно резервов по ним на 9 млр.руб., а также из задолженности РосэнергоАтома на 47 млр.руб., эти денежные средства ФСК ЕЭС получит в течении 2017-2018 гг.

Сама величина списания дебиторской задолженности на финансовый результат компании в 2016 году составила 882 т.р., а годом ранее 23 млн.руб.

Вот пример как эти все манипуляции с векселями и дебиторской задолженностью выглядят на графике, график дебиторской задолженности выглядит уставшим:

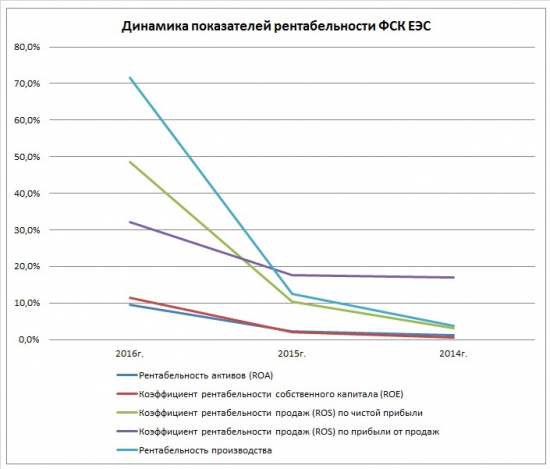

Рентабельность

Система показателей рентабельности

Поражают темпы роста увеличения ЧП на 2 064% по сравнению с 2014 годом и соответственно рост RO показателей

Вот так все это выглядит на графике

Горизонтальный анализ, чтобы понять % соотношение по статьям

А вот структура прибыли и динамика до налогооблажения

Платежеспособность

Анализ

Все коэффициенты платежеспособность подтягиваются к нужным уровням.

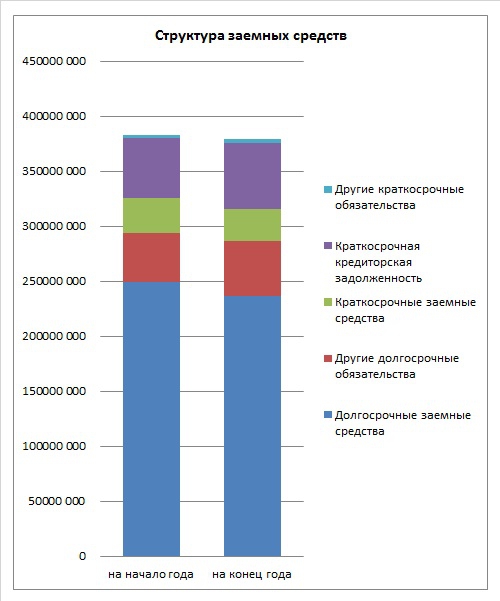

Финансовая структура и долгосрочная платежеспособность

Финансовый рычаг — показывает соотношение заемных средств к собственным.

ИТОГИ

Я устал, а это значит что пора подводить итоги нашего небольшого обзора на этого прекрасного эмитента :)

Если закрыть глаза на действия менеджмента компании в части фин.вложений, то в целом компания продолжает развиваться в своей монополии, которая «стабильно» приносит прибыль ее акционерам, если не реализует больших инвестиционных программ.

Нужно четко понимать, что глобально — компания не зависит от внешних факторов (цена на нефть, курс доллара, политических моментов), т.к. ее деятельность сконцентрирована исключительно на внутренний рынок.

Однозначно — это тот эмитент, который должен находиться в портфеле долгосрочно, ведь через 5-10 лет может получится так, что размер дивидендов будет равен текущей цене котировок.

Всем долгосрочных инвестиций!

Если Вам понравился обзор, то добавляйтесь в Вконтакте или заходите в нашу Группу любителей ФСК ЕЭС в телеграмм!!!

50к. акция стоит., а в рынке цена занижена в разы.

Согласен с автором про долгосрочный портфель.

Не согласен с позицией: «Для себя я верю в компанию и верю в достижение ею номинала и даже выше до 2019 года».

Вопрос веры — это не сюда. Это в церковь, к батюшкам.