31 марта 2017, 17:28

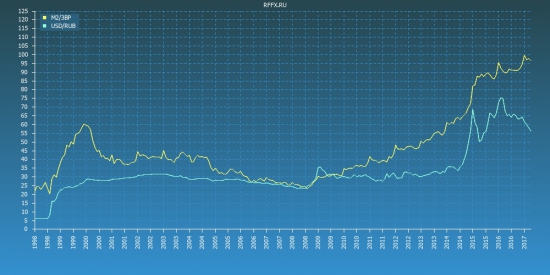

М2/ЗВР. Рекорд за всю историю наблюдений - разница 40 пунктов.

18 Комментариев

Joker201231 марта 2017, 18:00Дальше-то что? Где выводы, одни графики...)+1

Joker201231 марта 2017, 18:00Дальше-то что? Где выводы, одни графики...)+1 Анна Семеновна31 марта 2017, 18:03Ну по логике, либо курс рубля должен ослабнуть, либо золотовалютные резервы вырасти )+2

Анна Семеновна31 марта 2017, 18:03Ну по логике, либо курс рубля должен ослабнуть, либо золотовалютные резервы вырасти )+2 Анна Семеновна31 марта 2017, 18:17Не знаю, что такого должно произойти, чтобы сжалась М20

Анна Семеновна31 марта 2017, 18:17Не знаю, что такого должно произойти, чтобы сжалась М20 Анна Семеновна31 марта 2017, 18:21Хотя нет, знаю. Дефляция.+2

Анна Семеновна31 марта 2017, 18:21Хотя нет, знаю. Дефляция.+2

Читайте на SMART-LAB:

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

13:44

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Магазинов по франшизе «ОКОЛО» уже 5000

Юбилейный магазин площадью 130 кв. м расположен в Смоленске. Это 964-й объект, реконструированный в рамках программы «КООП ОКОЛО», направленной на масштабную модернизацию системы кооперативной...

10:45

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026