26 февраля 2017, 22:20

Прошлое уже написано. Чернила высохли. Обзор на предстоящую неделю от 26.02.2017

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол не содержал прямого указания на повышения ставки на заседании ФРС 15 марта.

Но многие члены ФРС считают, что целесообразно повысить ставку «достаточно скоро» при условии, если рост инфляции и рынка труда будет происходить в соответствии с текущими ожиданиями или сильнее или при наличии рисков превышения целей по рынку труда и инфляции.

Впоследствии Локхарт пояснил, что формулировка протокола о «достаточно скором» повышении ставки означает, что ставка будет повышена на одном из трех ближайших заседаний ФРС, т.е. в марте, мае или июне.

Это говорит об отсутствии намерения повысить ставку на заседании 15 марта, невзирая на заверения членов ФРС, что все заседания «живые» и на мартовском заседании следует рассмотреть всерьез возможность повышения ставки.

Тем не менее, главными в отношении повышения ставки остаются экономические данные и стимулы Трампа.

Если инфляция потребительских расходов продолжит рост, а уровень безработицы не вырастет: риторика ФРС на заседании 15 марта будет ястребиной и доллар вырастет вне зависимости от того, повысят ставку или пообещают повысить в мае или июне.

При представлении налоговой реформы Трампа до заседания 15 марта члены ФРС начнут более основательно учитывать влияние фискальных стимулов в своих прогнозах, что приведет к росту ожиданий относительно количества предстоящих повышений ставки ФРС в ближайшие годы и, возможно, изменит «руководство вперед» с исчезновением формулировки о постепенном темпе повышения ставки.

В протоколе были отмечены опасения членов ФРС относительно роста курса доллара.

На текущий момент члены ФРС считают, что риски погашения роста инфляции ростом курса доллара примерно равны рискам, что инфляция вырастет быстрее ожиданий.

Также несколько членов ФРС считают, что дальнейший рост курса доллара может затормозить рост инфляции к целевому уровню в 2%, а также, что рост курса доллара создает риски для экономики или/и для финансовой стабильности в развивающихся странах.

Вывод по протоколу ФРС:

На текущий момент повышение ставки ФРС на заседании 15 марта сомнительно.

Но при росте инфляции, зарплат, сохранении уровня безработицы на текущем уровне или при его падении риторика ФРС на заседании 15 марта будет ястребиной, а в этом случае реакция рынка будет аналогичной повышению ставки.

При оглашении плана налоговой реформы администрации Трампа в деталях члены ФРС учтут снижение налогов в своих мартовских прогнозах, что приведет к росту доллара.

На предстоящей неделе:

1. Выступление Трампа в Конгрессе США, 28 февраля

Пресс-секретарь Трампа Шон Спайсер заявил, что выступление Трампа в Конгрессе США будет касаться налоговой реформы.

Сам Трампа ранее анонсировал объявление о «феноменальном снижении налогов в ближайшие 2-3 недели», которые заканчиваются на предстоящей неделе.

На уходящей неделе Трамп заявил, что проект налоговой реформы будет рассмотрен Конгрессом США после «отмены и замены» Obamacare по причине вопросов регламента.

Минфин США Мнучин на уходящей неделе заявил, что рассчитывает на ратификацию налоговой реформы Конгрессом США до начала каникул в августе, но этот вариант является самым оптимистичным, не исключено, что ратификация пройдет позже в этом году.

Советник Трампа Гэри Кон в пятницу сообщил, что налоговая реформа администрации Белого Дома будет отличаться от налоговой реформы республиканцев тем, что в ней будет отсутствовать пограничный налог.

Но администрация Белого дома позже заявила, что слова Кона были вырваны из контекста при рассуждении о различных вариантах налоговой реформы.

Республиканцы заявляют, что на текущем этапе нет единого совместного проекта налоговой реформы, между планом Трампа и республиканцев сохраняются разногласия, на устранение которых уйдет от одного до двух месяцев.

При этом законодательный график Конгресса в этом году перегружен и принятие законопроекта по инвестициям в инфраструктуру будет отложено до 2018 года.

Из всей информации можно сделать один вывод: окончательного плана по снижению налогов пока нет.

Рост рынка на ожиданиях запуска фискальных стимулов чрезмерен, фондовый рынок США находится на неоправданных хаях с учетом, что законопроект по инвестициям в инфраструктуру будет отложен на год, хотя Трамп обязался его запустить в первые 100 дней.

Т.е. в любом случае следует ожидать фиксирование прибыли после выступления Трампа во вторник в Конгрессе США.

Весь вопрос во времени начала фиксирования прибыли: это может начаться во время выступления Трампа или после ещё одной волны оптимизма после выступления президента США.

Время разворота рынков напрямую зависит от детализации налогового плана Трампа, если законопроект о налоговой реформе готов – следует ожидать ещё одну волну роста фондового рынка на фоне роста доллара, если же Трамп извергнет очередную порцию словоблудия без подробностей: разворот рынков будет немедленным.

Вывод по выступлению Трампа в Конгрессе:

По факту выступления Трампа следует ожидать разворот фондового рынка США и доллара вниз.

При наличии детального плана по снижению налогов разворот рынков состоится после ещё одной волны роста фондового рынка на фоне роста доллара.

При отсутствии детального плана разворот рынков будет немедленным.

2. Предвыборные альянсы Франции

На уходящей неделе кандидат на пост президента Франции Франсуа Байру снял свою кандидатуру и заключил альянс с Макроном, что потенциально может добавить Макрону до 5,5% голосов электората.

Рейтинг Макрона после заключения альянса с Байру за два дня вырос на 2%, что положительно сказалось на росте евро.

Но золотой акцией в гонке за кресло президента Франции является Бенуа Амон, который на текущий момент заключил альянс с Жадо и прикладывает усилия к объединению с Меланшоном.

Высокопоставленные представители социалистической партии, кандидатом от которой является Амон, утверждают, что в случае неудачи Амона достичь договоренности с левыми силами, отдадут свой голос в поддержку Макрона, что сделает крайнего абсолютным фаворитом президентской гонки.

Но при объединении Амона с Меланшоном потенциальный рейтинг альянса может превысить рейтинг Макрона, что поможет Амону выйти во второй тур.

Во втором туре Амону будет крайне сложно победить Марин Ле Пен, а её победа приведет к отвесному падению евро из-за обещания провести референдум по выходу Франции из Еврозоны.

Встреча Амона с Меланшоном состоится в воскресенье или понедельник, её результаты станут решающими для евро в ближайшей перспективе.

3. Экономические данные

На предстоящей неделе главными данными США станут дюраблы, ВВП США за 4 квартал, инфляция потребительских расходов, ISM секторов промышленности и услуг.

По Еврозоне основной интерес инвесторов привлечет первая оценка роста инфляции за февраль, при росте базовой инфляции до 1% по году или выше следует ожидать рост евро.

Также следует отследить динамику уровня безработицы Еврозоны и февральские PMI в финальном чтении.

По Британии динамика PMI секторов промышленности и услуг в среду и пятницу соответственно станет определяющим для курса фунта.

Экономика Британии оказалась устойчивой вопреки прогнозам после Брексит, но во многом причиной роста экономики Британии во второй половине прошлого год стал внутренний спрос на опасениях девальвации фунта и роста инфляции.

Данная ситуация временная, логично ожидать начало спада в экономике Британии, что подтверждают данные по розничным продажам.

При резком падении индексов PMI следует ожидать отвесное снижение фунта.

Также необходимо отслеживать тенденции в парламенте Британии по ратификации законопроекта Брексит.

Китай порадует рынки своими PMI утром среды и пятницы.

Опасения инвесторов в отношении Китая снизились после череды сильных экономических данных и взвешенной риторики Трампа, но необходимо отслеживать динамику фонды Китая после выступления Трампа во вторник.

— США:

Понедельник: дюраблы, незавершенные сделки по продаже жилья;

Вторник: ВВП за 4 квартал во втором чтении, торговый баланс, оптовые запасы, PMI Чикаго, потребительское доверие по версии СВ;

Среда: инфляция потребительских расходов, личные доходы и расходы, ISM и PMI промышленности, расходы на строительство;

Четверг: недельные заявки по безработице;

Пятница: ISM и PMI сектора услуг.

— Еврозона:

Вторник: первая оценка роста инфляции во Франции и Италии в феврале, финальное чтение ВВП Франции в 4 квартале;

Среда: инфляция и рынок труда Германии, PMI промышленности Еврозоны;

Четверг: инфляция и уровень безработицы стран Еврозоны;

Пятница: PMI услуг стран Еврозоны, ВВП Италии.

4. Выступления членов ЦБ

ФРС изменила период тишины перед заседанием, удлинив его на три дня.

Т.е. членам ФРС будет запрещено публично высказываться на тему монетарной политики перед заседанием ФРС 15 марта с 4 марта.

Если ФРС собирается повысить рыночные ожидания относительно повышения ставки на заседании 15 марта – им придется это сделать до пятницы предстоящей недели включительно.

Основная атака намечена на пятницу: глава ФРС Йеллен выступит с речью о перспективах экономики США, а её заместитель Фишер изложит своё понимание перспектив монетарной политики ФРС.

Риторика членов ФРС будет напрямую зависеть от детализации проекта налоговой реформы Трампа, которую он огласит в своем выступлении перед Конгрессом США во вторник.

Если Трамп представит подробности относительно состава и размера фискальных стимулов, а последующие высказывания конгрессменов подтвердят беспрепятственную ратификацию законопроекта о налоговой реформе Трампа – риторика членов ФРС будет ярко ястребиной с возможным прямым указанием на повышение ставки 15 марта.

Данные по ВВП США и инфляции потребительских расходов аналогично окажут влияние на мировоззрение ФРС.

По ЕЦБ важных плановых выступлений на предстоящей неделе нет, но можно не сомневаться в наличии множества комментов после публикации по росту инфляции в Еврозоне в феврале.

-------------------

По ТА…

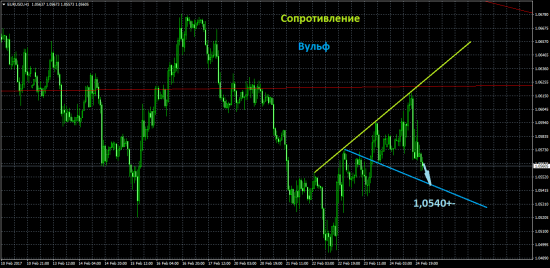

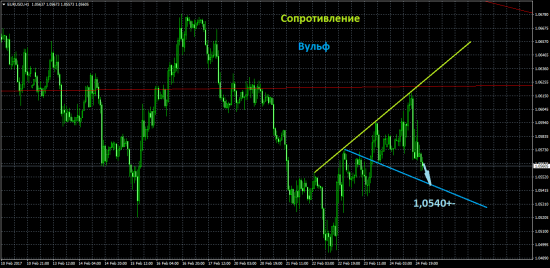

На уходящей неделе евродоллар не сумел подтвердить проект ОГП и развернулся вниз от линии шеи, которая теперь является сильным сопротивлением:

Медвежий вульф указывает на минимальное падение евродоллара с целью 1,0540+-, после чего возможен разворот вверх на ретест начала 1,06й фигуры.

При успешном пробитии сопротивлений в начале 1,06й фигуры рост евродоллара продолжиться к 1,0700+- и, при сильном ФА, возможен рост в 1,09ю фигуру.

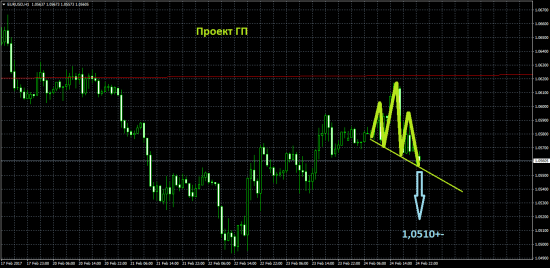

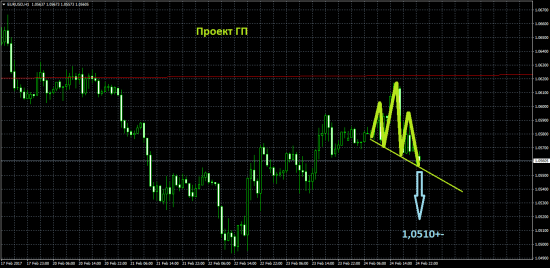

На мелких ТФ евродоллара можно предположить проект «голова-плечи»:

При подтверждении ГП целью станет 1,0510+-.

В этом случае евродоллар может уйти на перелой 1,049Х с последующим разворотом вверх:

Импульсное падение ниже середины 1,04й фигуры укажет на преимущественный вариант изначального перелоя 1,0340.

------------------

Рубль

Запасы нефти на уходящей неделе упали после длительного роста, что является позитивом, невзирая на продолжение роста активных нефтяных вышек в США: согласно отчету Baker Hughes их количество выросло до 602 против 597 неделей ранее.

ОПЕК продолжает поддерживать рынки оптимистичной риторикой относительно соблюдения соглашения о снижении добычи нефти и о возможности продления срока действия соглашения при необходимости.

Если на предстоящей неделе запасы нефти продолжат падение: следует ожидать выход котировок нефти из диапазона вверх, Брент сможет протестировать 60-62.

Окончание налогового периода будет способствовать дальнейшему падению рубля.

По долларрублю целью роста является 60-я фигура:

Логично ожидать сохранение раскорреляции между рублем и нефтью, но при выходе нефти из диапазона необходимо учитывать, что это окажет влияние на котировки рубля, хотя покупки при снижении к лоям по-прежнему актуальны.

-------------------

Выводы:

На предстоящей неделе основными событиями станут:

— Итоговые альянсы кандидатов в президенты Франции;

— Представление проекта налоговой реформы на выступлении Трампа в Конгрессе США.

Ожидания фискальных стимулов Трампа привели к ралли на фондовом, долговом и валютном рынках с конца прошлого года.

Разочарование в составе, размере и сроках запуска стимулов вызовет фиксирование прибыли, доллар развернется как минимум на коррект вниз.

Если Трамп во вторник не представит четкий план налоговой реформы, подтвердит слухи о переносе проекта по инвестициям в инфраструктуру на 2018 год: разворот рынков будет немедленным и резким.

Но даже если Трамп представит детальный проект налоговой реформы: фиксирование прибыли всё равно начнется после финальной волны роста фондового и долгового рынков, т.к. на текущий момент нет единой налоговой реформы между администраций Белого дома и партией республиканцев, совмещение позиций займет от одного до двух месяцев.

Динамика евродоллара на уходящей неделе была хуже рынка по причине опасений победы Марин Ле Пен на выборах президента Франции с последующей реализацией её обещания о проведении референдума по выходу Франции из Еврозоны.

На предстоящей неделе опасения инвесторов в отношении Франции могут снизиться, если кандидат от соцпартии Амон потерпит неудачу в объединении с левыми партиями.

Объединение Макрона с Амоном значительно уменьшит шансы Марин Ле Пен на победу, евродоллар получит мощный стимул к росту.

Идеальным вариантом для роста евродоллара станет усиление поддержки Макрона на фоне отсутствия конкретики по фискальным стимулам при выступлении Трампа в Конгрессе США.

В этом случае целью роста евродоллара станет 1,09я фигура.

Идеальным вариантом для падения евродоллара станет объединение Амона с Меланшоном на фоне представления готового законопроекта о налоговой реформе при выступлении Трампа в Конгрессе США.

В этом случае евродоллар может уйти на перелой 1,0340.

Смешанные варианты по ФА приведут к резким движениям евродоллара в разные стороны, но в этом случае предпочтение следует отдавать событиям во Франции, динамика опросов станет решающей.

Неделя важная по ФА, ставки высоки.

Внимание следует уделить данным США.

Некоторые члены ФРС заявили, что решение на заседании 15 марта о повышении ставки будут принимать исходя из динамики инфляции и ВВП США.

Инфляция потребительских расходов является самым важным экономическим релизом предстоящей недели, т.к. входит в мандат ФРС.

В начале предстоящей недели евродоллар будет находиться под нисходящим давлением.

Минимальная цель 1,0540+-, скорее евродоллар снизиться ниже данной отметки, при изначальном росте логичны продажи евродоллара в ожидании выступления Трампа.

Дальнейшая динамика евродоллара зависит от событий ФА.

-----------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,0508 на основном счету и шортах евродоллара от 1,0593 на втором счету.

Приоритет делаю на покупках евродоллара, но события во Франции и выступление Трампа могут изменить тактику.

До выступления Трампа во вторник в любом случае планирую наличие хеджирующих шортов евродоллара на втором счету.

Возможен перезаход в лонги евродоллара от начала-середины 1,04й фигуры в зависимости от ФА.

На уходящей неделе:

Протокол ФРС

Протокол не содержал прямого указания на повышения ставки на заседании ФРС 15 марта.

Но многие члены ФРС считают, что целесообразно повысить ставку «достаточно скоро» при условии, если рост инфляции и рынка труда будет происходить в соответствии с текущими ожиданиями или сильнее или при наличии рисков превышения целей по рынку труда и инфляции.

Впоследствии Локхарт пояснил, что формулировка протокола о «достаточно скором» повышении ставки означает, что ставка будет повышена на одном из трех ближайших заседаний ФРС, т.е. в марте, мае или июне.

Это говорит об отсутствии намерения повысить ставку на заседании 15 марта, невзирая на заверения членов ФРС, что все заседания «живые» и на мартовском заседании следует рассмотреть всерьез возможность повышения ставки.

Тем не менее, главными в отношении повышения ставки остаются экономические данные и стимулы Трампа.

Если инфляция потребительских расходов продолжит рост, а уровень безработицы не вырастет: риторика ФРС на заседании 15 марта будет ястребиной и доллар вырастет вне зависимости от того, повысят ставку или пообещают повысить в мае или июне.

При представлении налоговой реформы Трампа до заседания 15 марта члены ФРС начнут более основательно учитывать влияние фискальных стимулов в своих прогнозах, что приведет к росту ожиданий относительно количества предстоящих повышений ставки ФРС в ближайшие годы и, возможно, изменит «руководство вперед» с исчезновением формулировки о постепенном темпе повышения ставки.

В протоколе были отмечены опасения членов ФРС относительно роста курса доллара.

На текущий момент члены ФРС считают, что риски погашения роста инфляции ростом курса доллара примерно равны рискам, что инфляция вырастет быстрее ожиданий.

Также несколько членов ФРС считают, что дальнейший рост курса доллара может затормозить рост инфляции к целевому уровню в 2%, а также, что рост курса доллара создает риски для экономики или/и для финансовой стабильности в развивающихся странах.

Вывод по протоколу ФРС:

На текущий момент повышение ставки ФРС на заседании 15 марта сомнительно.

Но при росте инфляции, зарплат, сохранении уровня безработицы на текущем уровне или при его падении риторика ФРС на заседании 15 марта будет ястребиной, а в этом случае реакция рынка будет аналогичной повышению ставки.

При оглашении плана налоговой реформы администрации Трампа в деталях члены ФРС учтут снижение налогов в своих мартовских прогнозах, что приведет к росту доллара.

На предстоящей неделе:

1. Выступление Трампа в Конгрессе США, 28 февраля

Пресс-секретарь Трампа Шон Спайсер заявил, что выступление Трампа в Конгрессе США будет касаться налоговой реформы.

Сам Трампа ранее анонсировал объявление о «феноменальном снижении налогов в ближайшие 2-3 недели», которые заканчиваются на предстоящей неделе.

На уходящей неделе Трамп заявил, что проект налоговой реформы будет рассмотрен Конгрессом США после «отмены и замены» Obamacare по причине вопросов регламента.

Минфин США Мнучин на уходящей неделе заявил, что рассчитывает на ратификацию налоговой реформы Конгрессом США до начала каникул в августе, но этот вариант является самым оптимистичным, не исключено, что ратификация пройдет позже в этом году.

Советник Трампа Гэри Кон в пятницу сообщил, что налоговая реформа администрации Белого Дома будет отличаться от налоговой реформы республиканцев тем, что в ней будет отсутствовать пограничный налог.

Но администрация Белого дома позже заявила, что слова Кона были вырваны из контекста при рассуждении о различных вариантах налоговой реформы.

Республиканцы заявляют, что на текущем этапе нет единого совместного проекта налоговой реформы, между планом Трампа и республиканцев сохраняются разногласия, на устранение которых уйдет от одного до двух месяцев.

При этом законодательный график Конгресса в этом году перегружен и принятие законопроекта по инвестициям в инфраструктуру будет отложено до 2018 года.

Из всей информации можно сделать один вывод: окончательного плана по снижению налогов пока нет.

Рост рынка на ожиданиях запуска фискальных стимулов чрезмерен, фондовый рынок США находится на неоправданных хаях с учетом, что законопроект по инвестициям в инфраструктуру будет отложен на год, хотя Трамп обязался его запустить в первые 100 дней.

Т.е. в любом случае следует ожидать фиксирование прибыли после выступления Трампа во вторник в Конгрессе США.

Весь вопрос во времени начала фиксирования прибыли: это может начаться во время выступления Трампа или после ещё одной волны оптимизма после выступления президента США.

Время разворота рынков напрямую зависит от детализации налогового плана Трампа, если законопроект о налоговой реформе готов – следует ожидать ещё одну волну роста фондового рынка на фоне роста доллара, если же Трамп извергнет очередную порцию словоблудия без подробностей: разворот рынков будет немедленным.

Вывод по выступлению Трампа в Конгрессе:

По факту выступления Трампа следует ожидать разворот фондового рынка США и доллара вниз.

При наличии детального плана по снижению налогов разворот рынков состоится после ещё одной волны роста фондового рынка на фоне роста доллара.

При отсутствии детального плана разворот рынков будет немедленным.

2. Предвыборные альянсы Франции

На уходящей неделе кандидат на пост президента Франции Франсуа Байру снял свою кандидатуру и заключил альянс с Макроном, что потенциально может добавить Макрону до 5,5% голосов электората.

Рейтинг Макрона после заключения альянса с Байру за два дня вырос на 2%, что положительно сказалось на росте евро.

Но золотой акцией в гонке за кресло президента Франции является Бенуа Амон, который на текущий момент заключил альянс с Жадо и прикладывает усилия к объединению с Меланшоном.

Высокопоставленные представители социалистической партии, кандидатом от которой является Амон, утверждают, что в случае неудачи Амона достичь договоренности с левыми силами, отдадут свой голос в поддержку Макрона, что сделает крайнего абсолютным фаворитом президентской гонки.

Но при объединении Амона с Меланшоном потенциальный рейтинг альянса может превысить рейтинг Макрона, что поможет Амону выйти во второй тур.

Во втором туре Амону будет крайне сложно победить Марин Ле Пен, а её победа приведет к отвесному падению евро из-за обещания провести референдум по выходу Франции из Еврозоны.

Встреча Амона с Меланшоном состоится в воскресенье или понедельник, её результаты станут решающими для евро в ближайшей перспективе.

3. Экономические данные

На предстоящей неделе главными данными США станут дюраблы, ВВП США за 4 квартал, инфляция потребительских расходов, ISM секторов промышленности и услуг.

По Еврозоне основной интерес инвесторов привлечет первая оценка роста инфляции за февраль, при росте базовой инфляции до 1% по году или выше следует ожидать рост евро.

Также следует отследить динамику уровня безработицы Еврозоны и февральские PMI в финальном чтении.

По Британии динамика PMI секторов промышленности и услуг в среду и пятницу соответственно станет определяющим для курса фунта.

Экономика Британии оказалась устойчивой вопреки прогнозам после Брексит, но во многом причиной роста экономики Британии во второй половине прошлого год стал внутренний спрос на опасениях девальвации фунта и роста инфляции.

Данная ситуация временная, логично ожидать начало спада в экономике Британии, что подтверждают данные по розничным продажам.

При резком падении индексов PMI следует ожидать отвесное снижение фунта.

Также необходимо отслеживать тенденции в парламенте Британии по ратификации законопроекта Брексит.

Китай порадует рынки своими PMI утром среды и пятницы.

Опасения инвесторов в отношении Китая снизились после череды сильных экономических данных и взвешенной риторики Трампа, но необходимо отслеживать динамику фонды Китая после выступления Трампа во вторник.

— США:

Понедельник: дюраблы, незавершенные сделки по продаже жилья;

Вторник: ВВП за 4 квартал во втором чтении, торговый баланс, оптовые запасы, PMI Чикаго, потребительское доверие по версии СВ;

Среда: инфляция потребительских расходов, личные доходы и расходы, ISM и PMI промышленности, расходы на строительство;

Четверг: недельные заявки по безработице;

Пятница: ISM и PMI сектора услуг.

— Еврозона:

Вторник: первая оценка роста инфляции во Франции и Италии в феврале, финальное чтение ВВП Франции в 4 квартале;

Среда: инфляция и рынок труда Германии, PMI промышленности Еврозоны;

Четверг: инфляция и уровень безработицы стран Еврозоны;

Пятница: PMI услуг стран Еврозоны, ВВП Италии.

4. Выступления членов ЦБ

ФРС изменила период тишины перед заседанием, удлинив его на три дня.

Т.е. членам ФРС будет запрещено публично высказываться на тему монетарной политики перед заседанием ФРС 15 марта с 4 марта.

Если ФРС собирается повысить рыночные ожидания относительно повышения ставки на заседании 15 марта – им придется это сделать до пятницы предстоящей недели включительно.

Основная атака намечена на пятницу: глава ФРС Йеллен выступит с речью о перспективах экономики США, а её заместитель Фишер изложит своё понимание перспектив монетарной политики ФРС.

Риторика членов ФРС будет напрямую зависеть от детализации проекта налоговой реформы Трампа, которую он огласит в своем выступлении перед Конгрессом США во вторник.

Если Трамп представит подробности относительно состава и размера фискальных стимулов, а последующие высказывания конгрессменов подтвердят беспрепятственную ратификацию законопроекта о налоговой реформе Трампа – риторика членов ФРС будет ярко ястребиной с возможным прямым указанием на повышение ставки 15 марта.

Данные по ВВП США и инфляции потребительских расходов аналогично окажут влияние на мировоззрение ФРС.

По ЕЦБ важных плановых выступлений на предстоящей неделе нет, но можно не сомневаться в наличии множества комментов после публикации по росту инфляции в Еврозоне в феврале.

-------------------

По ТА…

На уходящей неделе евродоллар не сумел подтвердить проект ОГП и развернулся вниз от линии шеи, которая теперь является сильным сопротивлением:

Медвежий вульф указывает на минимальное падение евродоллара с целью 1,0540+-, после чего возможен разворот вверх на ретест начала 1,06й фигуры.

При успешном пробитии сопротивлений в начале 1,06й фигуры рост евродоллара продолжиться к 1,0700+- и, при сильном ФА, возможен рост в 1,09ю фигуру.

На мелких ТФ евродоллара можно предположить проект «голова-плечи»:

При подтверждении ГП целью станет 1,0510+-.

В этом случае евродоллар может уйти на перелой 1,049Х с последующим разворотом вверх:

Импульсное падение ниже середины 1,04й фигуры укажет на преимущественный вариант изначального перелоя 1,0340.

------------------

Рубль

Запасы нефти на уходящей неделе упали после длительного роста, что является позитивом, невзирая на продолжение роста активных нефтяных вышек в США: согласно отчету Baker Hughes их количество выросло до 602 против 597 неделей ранее.

ОПЕК продолжает поддерживать рынки оптимистичной риторикой относительно соблюдения соглашения о снижении добычи нефти и о возможности продления срока действия соглашения при необходимости.

Если на предстоящей неделе запасы нефти продолжат падение: следует ожидать выход котировок нефти из диапазона вверх, Брент сможет протестировать 60-62.

Окончание налогового периода будет способствовать дальнейшему падению рубля.

По долларрублю целью роста является 60-я фигура:

Логично ожидать сохранение раскорреляции между рублем и нефтью, но при выходе нефти из диапазона необходимо учитывать, что это окажет влияние на котировки рубля, хотя покупки при снижении к лоям по-прежнему актуальны.

-------------------

Выводы:

На предстоящей неделе основными событиями станут:

— Итоговые альянсы кандидатов в президенты Франции;

— Представление проекта налоговой реформы на выступлении Трампа в Конгрессе США.

Ожидания фискальных стимулов Трампа привели к ралли на фондовом, долговом и валютном рынках с конца прошлого года.

Разочарование в составе, размере и сроках запуска стимулов вызовет фиксирование прибыли, доллар развернется как минимум на коррект вниз.

Если Трамп во вторник не представит четкий план налоговой реформы, подтвердит слухи о переносе проекта по инвестициям в инфраструктуру на 2018 год: разворот рынков будет немедленным и резким.

Но даже если Трамп представит детальный проект налоговой реформы: фиксирование прибыли всё равно начнется после финальной волны роста фондового и долгового рынков, т.к. на текущий момент нет единой налоговой реформы между администраций Белого дома и партией республиканцев, совмещение позиций займет от одного до двух месяцев.

Динамика евродоллара на уходящей неделе была хуже рынка по причине опасений победы Марин Ле Пен на выборах президента Франции с последующей реализацией её обещания о проведении референдума по выходу Франции из Еврозоны.

На предстоящей неделе опасения инвесторов в отношении Франции могут снизиться, если кандидат от соцпартии Амон потерпит неудачу в объединении с левыми партиями.

Объединение Макрона с Амоном значительно уменьшит шансы Марин Ле Пен на победу, евродоллар получит мощный стимул к росту.

Идеальным вариантом для роста евродоллара станет усиление поддержки Макрона на фоне отсутствия конкретики по фискальным стимулам при выступлении Трампа в Конгрессе США.

В этом случае целью роста евродоллара станет 1,09я фигура.

Идеальным вариантом для падения евродоллара станет объединение Амона с Меланшоном на фоне представления готового законопроекта о налоговой реформе при выступлении Трампа в Конгрессе США.

В этом случае евродоллар может уйти на перелой 1,0340.

Смешанные варианты по ФА приведут к резким движениям евродоллара в разные стороны, но в этом случае предпочтение следует отдавать событиям во Франции, динамика опросов станет решающей.

Неделя важная по ФА, ставки высоки.

Внимание следует уделить данным США.

Некоторые члены ФРС заявили, что решение на заседании 15 марта о повышении ставки будут принимать исходя из динамики инфляции и ВВП США.

Инфляция потребительских расходов является самым важным экономическим релизом предстоящей недели, т.к. входит в мандат ФРС.

В начале предстоящей недели евродоллар будет находиться под нисходящим давлением.

Минимальная цель 1,0540+-, скорее евродоллар снизиться ниже данной отметки, при изначальном росте логичны продажи евродоллара в ожидании выступления Трампа.

Дальнейшая динамика евродоллара зависит от событий ФА.

-----------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,0508 на основном счету и шортах евродоллара от 1,0593 на втором счету.

Приоритет делаю на покупках евродоллара, но события во Франции и выступление Трампа могут изменить тактику.

До выступления Трампа во вторник в любом случае планирую наличие хеджирующих шортов евродоллара на втором счету.

Возможен перезаход в лонги евродоллара от начала-середины 1,04й фигуры в зависимости от ФА.

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

Спасибо Вам!)