Сорт WTI и смена динамики на мировом рынке нефти

Публикация CMEGroup

Изменения в инфраструктуре хранения нефти и ее транспортировки по трубопроводам в Соединенных Штатах настолько существенные, что они, весьма вероятно, приведут к серьезным изменениям на рынке нефти в ближайшие годы. Эти изменения могут подстегнуть рост объемов торговли внутренними сортами нефтепродуктов в США и увеличат роль нефти сорта WTI в качестве мирового эталона.

Катализатором данной трансформации стал резкий рост добычи нефти в США, а в последнее время, и отмена запрета на экспорт американской нефти в конце 2015 года. Чтобы превратиться из чистого импортера нефти в экспортера, США придется запустить несколько ключевых трубопроводов в реверсном режиме. В то же время нефтепереработчики и операторы нефтехранилищ на побережье Мексиканского залива начинают наращивать имеющиеся ёмкости. В процессе строительства находится ряд новых терминалов вдоль побережья Мексиканского залива для обслуживания растущего числа судов, прибывающих на загрузку нефти, отправляющейся на международный рынок. Данные инфраструктурные изменения приведут к трансформации США скорее в поставщика нефти на мировой рынок, способного оперативно реагировать на изменения спроса и предложения, нежели в регионального экспортера. Все это позволит производителям воспользоваться возможностями арбитража, которые существуют по ту сторону Атлантики.

Добыча нефти в США доказала свою способность адаптироваться к внешней среде

Добыча нефти в США существенно выросла с 5,1 млн баррелей в сутки (барр/с) в январе 2009 года до 8,8 млн. барр/с в октябре 2016 года, что последовало за самым последним рекордом по добыче, поставленным в марте 2016 года, на уровне 9,55 млн. барр/с. Нефтедобывающие компании США смогли адаптироваться к более низким ценам на нефть, проигнорировав ожидания существенного падения добычи. Тем не менее, ситуация все же сказалась на объемах добычи и с апреля 2015 года добыча в США упала приблизительно на 800,000 барр/с (октябрь 2016) согласно данным Агентства энергетической информации (EIA).

Нефтепроизводителям в США пришлось действовать на опережение при управлении своими расходами, чтобы адаптироваться к низким ценам на нефть. Благодаря снижению расходов некоторые нефтедобывающие компании в США способны продолжать добычу в условиях, когда цены на нефть находятся ниже прогнозировавшихся ранее уровней.

Отмена запрета на экспорт создает новые возможности для нефтедобывающих компаний из США. Это означает, что в странах за пределами Северной Америки нефть из США в состоянии конкурировать с нефтью из Европы и Азии. Хьюстон стремительно превращается в основной экспортный хаб, а совершенствование и расширение возможностей инфраструктуры помогут адаптироваться к более высоким объемам экспорта. Трейдеры смогут воспользоваться возросшей операционной гибкостью для поиска возможностей для арбитража на мировом рынке нефти.

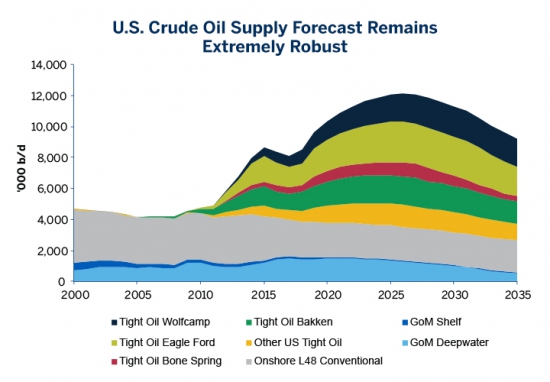

Аналитическая и консалтинговая компания «Wood Mckenzie» спрогнозировала динамику предложения нефти в Соединенных Штатах на более длительный период и согласно представленному анализу ожидается, что предложение останется на приемлемом уровне в будущем. На основании графика ниже совокупный объем предложения нефти, которая будет добыта промышленным способом, достигнет пика на уровне около 12 млн. барр/с в период с 2025 до 2030 гг. Эти цифры предполагают рост предложения в размере около 4 миллионов баррелей в сутки в период 2017-2025 гг.

Рис.1. Прогноз предложения нефти остается крайне внушительным.

Источник: Wood Mackenzie; данные на июнь 2016 г.

Добыча нефти на «нетрадиционных» плотных месторождениях находится в центре внимания американских нефтедобывающих компаний, а объем добычи в перспективе останется устойчивым. «Плотная» нефть – это нефть, добываемая из сланцевых, песчаных и известняковых пластов, что характерно для месторождений Пермского бассейна, Баккен и Игл-Форд. В состав Пермского бассейна входят месторождения Вольфкэмп и Боун-Спрингз. Добыча нефти на традиционных месторождениях сократилась, но этот объем замещается за счет добычи плотной нефти с месторождений Пермского бассейна, Баккен и Игл-Форд. Рис.1 четко указывает на переход от традиционной нефти к нетрадиционной плотной нефти в период до 2035 года.

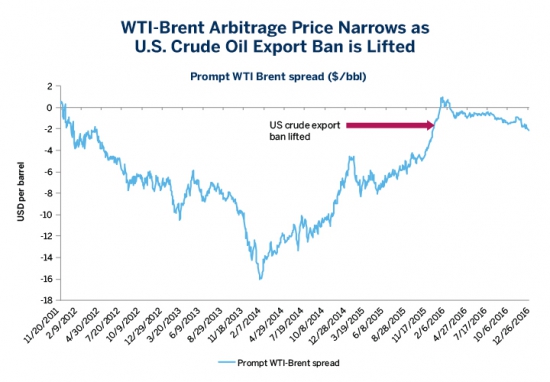

Спрэд между сортами WTI и Brent стал настоящим стоимостным индикатором для американских экспортеров сырой нефти. Пока спрэд находится в пределах от 1 до 2 долларов дисконта к сорту Brent, трейдеры говорят, что растущие объемы сортов, привязанных к WTI, могут быть направлены в другие страны, кроме США и Канады. Отчасти это связано с относительно низкой стоимостью фрахта, поскольку трейдеры способны воспользоваться появившейся возможностью предложить судовладельцам в рамках одной сделки как перевозку грузов в США, так и экспортную поставку добытой в США нефти. Пока экспорт нефти из США был под запретом, судовладельцы могли лишь забирать грузы, направлявшиеся в США, и им с трудом удавалось найти груз на обратный путь, что приводило к простою судов. Теперь у судовладельцев есть выбор между экспортной сырой нефтью и экспортными нефтепродуктами для загрузки обратного рейса. Ранее это приводило к более высокой стоимости фрахта для фрахтователя из-за отсутствия эффекта масштаба (для судовладельца).

Кроме того, недавнее расширение Панамского канала увеличивает количество альтернативных маршрутов транспортировки грузов из Мексиканского залива на Ближний Восток. Существенный дисконт WTI к Brent, имевший место в прошлом, вряд ли вернется, поскольку любое отклонение цен будет быстро сведено на нет увеличением экспорта нефти из США, что было невозможно в прошлом, когда экспортировать нефть из США было запрещено.

Рис.2: Сужение спрэда между WTI и Brent после снятия запрета на экспорт нефти из США; Источник: данные бирж

Спрэд WTI-Brent, если измерять его в процентном отношении к сводной цене, существенно изменился с 2012 года. Ранее, когда дисконт WTI к Brent достигал 28 долларов за баррель, в относительном выражении это составляло около 23% стоимости нефти по сводной цене для всех сортов. Сегодня дисконт WTI к Brent находится в диапазоне от 1 до 1.5 долларов за баррель или 3% сводной цены. Объемы торгов фьючерсами и опционами на WTI и Brent остаются высокими, а трейдеры рассматривают стоимость спрэда в качестве справедливой оценки целесообразности экспортных поставок из США.

Рост экспорта американской нефти

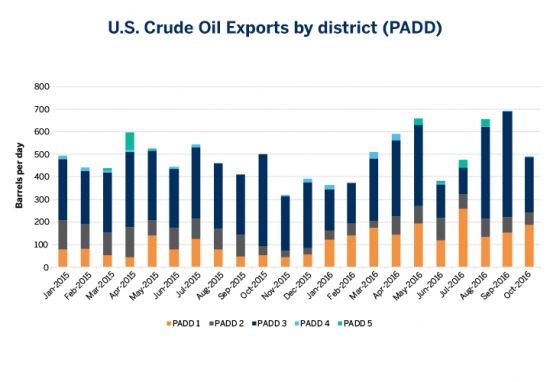

Отмена запрета на экспорт американской нефти привела к заметному росту объемов продажи нефти из США в регионы за пределами Северной Америки. Объемы американского экспорта будут в существенной степени зависеть от стоимости спрэда между двумя эталонными сортами (WTI к Brent), и, следовательно, будут характеризоваться высокой волатильностью, если оценивать их динамику на базе месяц к месяцу. В соответствии с данными ЕИА, объемы нефти, реализованные покупателям из других стран, кроме Канады, с января по август 2016 года в среднем составляли около 200.000 барр/с, что существенно выше 40.000 барр/с в 2015 году. В октябре 2016 года, самые свежие доступные данные, экспорт нефти из США вырос до 491.000 барр/с.

Экспорт нефти из региона PADD 3, к которому относится американское побережье Мексиканского залива, вырос до рекордного уровня в августе 2016 года (410.000 барр/с), побив предыдущий рекорд, зарегистрированный в октябре 2015 года.

Рис. 3. Экспорт нефти из разных регионов США.

Источник: Агентство энергетической информации (EAI)

Развитие нефтяной инфраструктуры на американском побережье Мексиканского залива

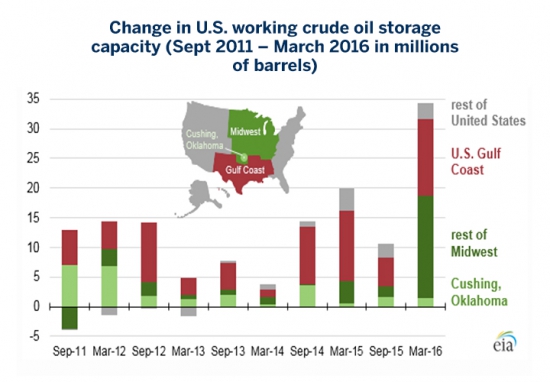

На американское побережье Мексиканского залива приходится около 55% емкости всех нефтехранилищ в США, а на Кушинг — около 13%. В последние годы емкость хранилищ росла по мере увеличения объемов добычи нефти. Кроме того, коммерческие компании продолжили вкладывать средства в увеличение собственных инфраструктурных портфелей.

Инвестиции в инфраструктуру на побережье Мексиканского залива в США привели к трансформации сорта WTI в нефть, транспортируемую водным транспортом, с большим экспортным потенциалом. Трубопровод Seaway связывает Кушинг, штат Оклахома, с экспортным рынком в Хьюстоне, мощностью 850.000 барр/с. Трубопровод TransCanada Marketlink предоставляет дополнительные мощности в размере 700.000 барр./с на участке от Кушинга до Хьюстона. Кроме того, по трубопроводам Magellan BridgeTax и LongHorn из г.Мидланд, штат Техас, в Хьюстон прокачиваются до 475.000 барр./с. Также, поставка дополнительных 450.000 барр/с нефти с месторождения Баккен в Хьюстон начнется после ввода в эксплуатацию трубопровода Dakota Access в 2017 году. В общем и целом, Хьюстон превратился в рынок экспортной нефти с сетью терминалов общей емкостью хранилищ на уровне 65 млн баррелей, которая увеличится еще на 20 млн. баррелей по мере ввода в эксплуатацию новых мощностей, что запланировано на 2017 год.

В штате Луизиана Луизианский офшорный нефтяной порт (LOOP) планирует стать терминалом двойного назначения, который будет способен обрабатывать как экспортные, так и импортные поставки. Ожидается, что порт LOOP сможет принимать танкеры классов VLCC и ULCC на загрузку экспортной нефти с 2018 года. В настоящее время порт LOOP может принимать на разгрузку лишь танкеры с импортной нефтью для нефтеперерабатывающих заводов, расположенных вдоль побережья Мексиканского залива. Кроме этого, емкость нефтехранилищ в порту LOOP составляет 70 млн барр/с, а в стадии строительства находятся дополнительные мощности.

Рис.4. Динамика изменения емкости действующих нефтехранилищ в США (в млн.барр.; сентябрь 2011 – март 2016); Источник: Министерство энергетики США (Агентство EIA); http://www.eia.gov/todayinenergy/detail.php?id=26772 (22 июня, 2016 г.)

Объемы торгов фьючерсами на WTI на бирже NYMEX превышают объемы торгов фьючерсами на нефть смеси Brent

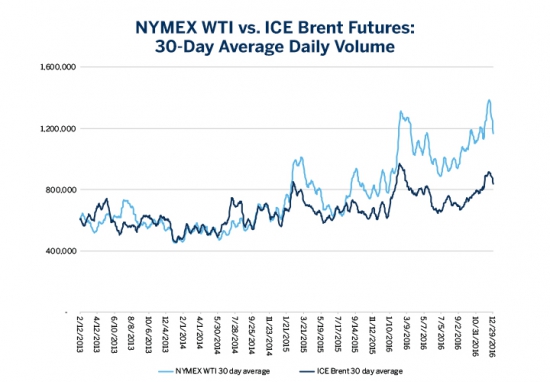

Объем торговли фьючерсными контрактами на западно-техасскую нефть («фьючерсы на WTI») на бирже NYMEX показывает устойчивую динамику, отчасти отражает возросшую волатильность контрактов как на сырую нефть, так и на нефтепродукты. Совокупный объем торговли фьючерсами на WTI при сопоставлении с фьючерсами на Brent резко вырос, а разница между двумя контрактами увеличивается. Согласно данным бирж, совокупный объем торгов фьючерсами на WTI на бирже NYMEX с начала года (до 31 декабря 2016 года) составил 1,1 млн контрактов в день, в то время как объем торгов фьючерсами на Brent на бирже ICE составил 785.000 контрактов в день. За полный 2015 год средний дневной объем для контрактов на WTI равнялся 800.000 лотов в день, а аналогичный показатель для контрактов на нефть Brent составил 685.000 лотов в день. Рост объемов торговли фьючерсами на WTI составил около 36% год к году.

Рис.5. Средний объем торгов фьючерсами за 30 дней.

Спад добычи нефти сорта Brent

На фоне восстановления предложения на рынке нефти в Северном море происходит прямо противоположное – уровень добычи начинает резко сокращаться, поскольку производителям плохо удается сдерживать последствия падения цен.

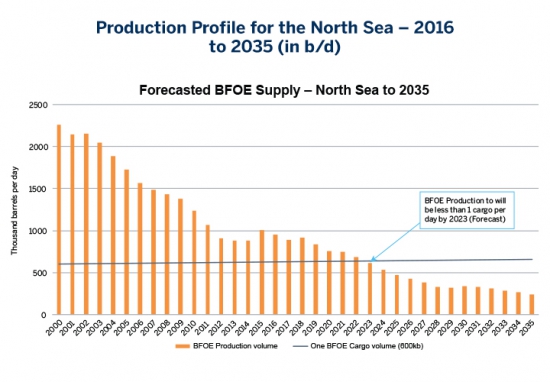

Целесообразность добычи нефти в Северном море в долгосрочной перспективе начинает выглядеть сомнительно: нефтедобывающие компании либо продают активы либо урезают капитальные затраты, что приведет к снижению добычи в будущем. Экономисты прогнозируют, что добыча в Северном море может резко сократиться начиная с 2017 года из-за давления низких цен на перспективы добычи. Согласно нашему анализу данных о разведке и добыче, представленных Wood Mckenzie, ожидается существенное сокращение добычи на месторождениях Брент, Фортис, Озберг и Экофиск (BFOE) после 2020 года. Согласно этим данным уровень добычи упадет с текущих 850.000 барр/c до 600.000 барр/с к 2023 году, что меньше объема одной поставки нефти в день. Учитывая эти данные, количество сортов нефти в составе смеси BFOE до этого времени не должно претерпеть никаких изменений.

Рис. 6. Прогноз добычи нефти в Северном море (БФОЭ) на 2016-2035 гг. (барр/с); Источник: Wood Mckenzie (данные на июнь 2016 года)

Производные инструменты на Dated Brent остаются в центре внимания

Ведущее ценовое агентство Platts (подразделение S&P Global Inc.) начало вносить изменения в механизм расчета физических поставок на базе смеси BFOE (или срочный рынок Brent) и эталона Dated Brent, увеличив окно поставки с 15 дней до одного месяца вперед. Это увеличивает количество физических партий, которые могут быть поставлены в рамках оценки по Dated Brent. Тем не менее, агентство Platts продолжает искать возможные решения проблемы падения добычи в Северном море и того, каким образом поддерживать стабильность эталона Dated Brent в будущем. Агентство рассматривало возможность добавления новых сортов в смесь BFOE, но это может сказаться на качестве смеси Brent, а изменение качества может повлечь за собой необходимость дополнительных изменений. Агентство Platts рассматривает возможность добавления сорта норвежской трубопроводной нефти Troll, которая классифицируется как легкая малосернистая нефть (Light Sweet). Эта нефть, если она будет формально принята рынком, может быть добавлена в корзину нефтей, маркируемых как BFOE, из которых эталон Dated Brent и формируется агентством Platts. Это станет первым добавлением нового сорта нефти в корзину с 2007 года.

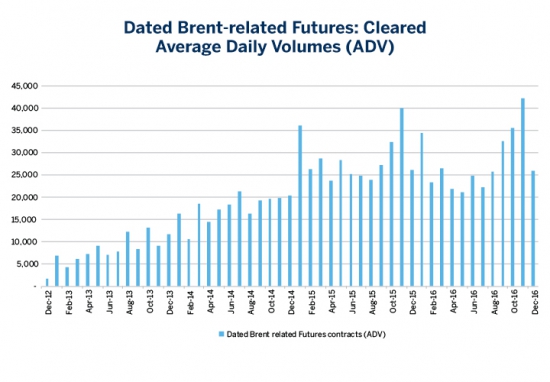

В группе фьючерсов на маркерный сорт Brent, кроме месячных фьючерсов на Brent, существуют также фьючерсные контракты на Dated Brent, которые используются трейдерами для хеджирования конкретного краткосрочного риска физической поставки нефти, рассчитываемой по Dated Brent. Эти фьючерсные контракты представляют собой комбинацию взаимосвязанных месячных и недельных фьючерсов и входят в состав общей группы фьючерсов на сорт Brent. Семейство фьючерсных контрактов на эталон Dated Brent является критически важным элементом для трейдеров, хеджирующих риски физической поставки нефти, рассчитываемой по Dated Brent, на кратко- или долгосрочной основе. В последние 4 года объемы клиринга по фьючерсным контрактам на Dated Brent показывали устойчивый рост. Согласно данным бирж, совокупный объем клиринга по фьючерсам на Dated Brent составил около 260.000 лотов в день в 2016 году, что на 8.000 лотов в день больше чем в 2013 г.

Рис.7. Фьючерсы на Dated Brent: Средний дневной объем клиринга

В результате таких изменений биржевой маркерный сорт WTI восстановил свои позиции в качестве основного индикатора цен и располагает всеми возможностями, чтобы стать основным справочным сортом сырой нефти в Атлантике по мере замещения прочих сортов легкой нефти сортом WTI и привязанными к нему другими сортами нефти. Нефтепереработчикам в Азии и Европе уже предлагается американская нефть, цена на которую определяется привязкой к WTI, что поможет закрепить роль сорта WTI на мировом рынке нефти.

Заключение

Рост значимости американского рынка нефти приходится на непростой период для рынка нефти в Европе. В Северном море, где производители ведут борьбу за сохранение уровня добычи в условиях низких цен, нефтедобывающие компании из США смогут предложить намного более гибкую базу расчета, которая способна адаптироваться к разным ценовым уровням. Учитывая рост добычи в США в последние 5 лет, роль марки WTI в качестве индикатора цен приростной добычи существенно возросла, и, поэтому, сорт WTI вновь стала лидером среди ценовых эталонов.

Одной из потенциальных возможностей может быть более широкое использование марки WTI на мировом рынке при определении цен в контрактах на поставку нефти. Снятие запрета на экспорт существенно повлияло на структуру мировых нефтяных потоков и приведет к более высокой эффективности рынка в условиях поиска компаниями возможностей для арбитражной игры по мере совершенствования логистики свободной торговли. Таким образом, марка WTI целиком и полностью вернула себе статус ведущего индикатора для определения цен на нефтяном рынке.

Дата публикации: 13 января 2017 года.

Авторы: Элизабет Хьюи, Пол Уитман и Дэн Брасстар

Оригинал: http://www.cmegroup.com/education/wti-and-the-changing-dynamics-of-global-crude-oil.html

P.S. Перевод мой. Комментарии, поправки и замечания к переводу приветствуются.

witwayer21 февраля 2017, 23:51сша начала кампанию по надуванию очередного пузыря.-1

witwayer21 февраля 2017, 23:51сша начала кампанию по надуванию очередного пузыря.-1 Ильфат Искандеров22 февраля 2017, 06:20Брешут как дышат.0

Ильфат Искандеров22 февраля 2017, 06:20Брешут как дышат.0 Zmey24 февраля 2017, 00:13Хаха, 12 млн б/с через 10 лет? BP приводит данные, что запасов в США хватит на 12 лет при нынешних объёмах добычи. Это с учётом всей извлекаемой нефти из сланцев.0

Zmey24 февраля 2017, 00:13Хаха, 12 млн б/с через 10 лет? BP приводит данные, что запасов в США хватит на 12 лет при нынешних объёмах добычи. Это с учётом всей извлекаемой нефти из сланцев.0