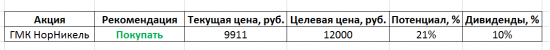

Инвестиционная идея «ГМК Норильский никель»

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая прибыль за 6 месяцев 2016 года составила 88 млрд рублей. Впереди годовой отчёт, если чистая прибыль составит приблизительно столько же, что и за первые полгода, то годовая прибыль будет рекордная за 10 лет, если же хотя бы половина от того что уже заработано, то будет рекордная чистая прибыль за 8 лет.

Валовая маржа компании на среднем уровне, но впереди годовой отчёт и думаю она будет ещё выше. Чем выше процент валовой маржи, тем больше компания сохраняет финансов на каждый рубль продаж для обслуживания других расходов и обязательств.

Операционная прибыль положительная на протяжении всех последующих лет после кризиса 2008 года. Операционная маржа за 6 месяцев 2016 года находится на уровне 2015 года, что говорит об эффективной деятельности компании.

Дебиторская задолженность компании уменьшилась, а оборачиваемость дебиторской задолженности улучшилась. Среднее число дней, требуемое для взыскания займов у компании, составляет 14 дней по данным отчёта по МФСО за 6 месяцев 2016 года. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, и, следовательно, повышается ликвидность оборотных средств предприятия.

В связи с быстрой оборачиваемостью дебиторской задолженности, компания стала увеличивать денежные средства и накапливать нераспределённую прибыль.

Исходя из выше перечисленного, активы увеличились, а ещё впереди данные по окончанию 2016 года, соответственно активы у компании будут выше. Рентабельность активов выше кризисных значений.

Коэффициент текущей ликвидности превышает минимальный порог почти в 2 раза, это показывает, что компания хорошо справляется со своими краткосрочными обязательствами.

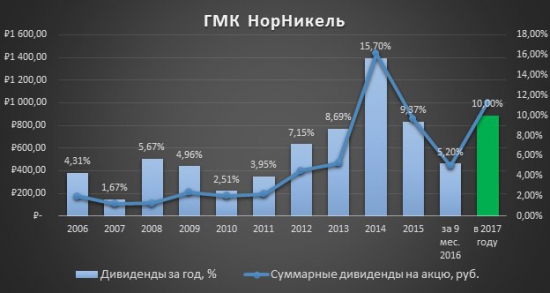

ГМК Норильский никель на протяжении уже долгих лет выплачивает стабильные дивиденды, особенно это важно, когда инфляция падет и процентная ставка начинает снижаться, что способствует нам получать процент больше чем на банковских депозитах. Предполагаемые дивиденды в 2017 году в районе 10%, в скором времени, такой доходности не даст ни один банк.

Анализ металлов: Так как Норильский никель является крупнейшим в мире производителем никеля и одним из крупнейших производителей меди, эти металлы буду одними из главных драйверов для компании.

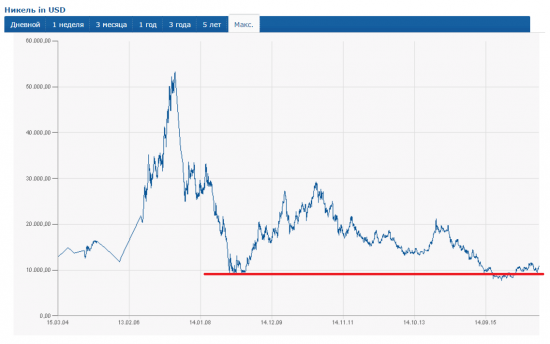

На трёхлетнем графике никель пробил важный уровень, который держался год и пошёл вверх.

На графике за период 2004 года – по настоящее время видно, как цена пробила этот важный уровень и пошла вверх, потенциал огромный. Соответственно, чем дороже будет никель, тем больше компания будет зарабатывать.

Медь же только за год выросла на 25% и думаю рост продолжится.

На графике за период с 2002 года – по настоящее время видно, что медь также находится в восходящем тренде, и цена пробила и протестировала важный уровень в районе 5000-5500 $, это также даёт потенциал для увеличения прибыли.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической точки зрения цена пробила линию тренда и протестировала её в районе 9400 рублей.

Вывод: Норильский никель – крупнейший в мире производитель металлов, которой стабильно генерирует прибыль. Есть несколько главных драйверов для котировок акций: выплата стабильных дивидендов, в этом же году в районе 10% и рост металлов, что позволит компании зарабатывать ещё больше.

Тимофей Мартынов16 февраля 2017, 20:34чото у тебя все эти показатели никак не увязаны с текущей стоимостью компании0

Тимофей Мартынов16 февраля 2017, 20:34чото у тебя все эти показатели никак не увязаны с текущей стоимостью компании0 Григорий16 февраля 2017, 23:04А интервью Потанина смотрели?0

Григорий16 февраля 2017, 23:04А интервью Потанина смотрели?0 Sahsa17 февраля 2017, 03:05Скоро отберут. Какие бы интервью он не давал. Такой кусочек и без новых хозяев, что то залежался в ближайшее время скорее уголовные дела против Потанина или кого то из других акционеров будут генерировать.0

Sahsa17 февраля 2017, 03:05Скоро отберут. Какие бы интервью он не давал. Такой кусочек и без новых хозяев, что то залежался в ближайшее время скорее уголовные дела против Потанина или кого то из других акционеров будут генерировать.0 Константин Булычев17 февраля 2017, 07:45ГМК — отличная акция, держу ее вместо облигаций. Только цели там значительно выше 12000.+2

Константин Булычев17 февраля 2017, 07:45ГМК — отличная акция, держу ее вместо облигаций. Только цели там значительно выше 12000.+2