Технический индикатор РТС на основе данных MOEX и USD/RUB

Недавно, были дебаты Опционного математика и Опционного не математика по поводу:

«Нужна ли математика в опционной торговле» каждый наверное сделал свой вывод.

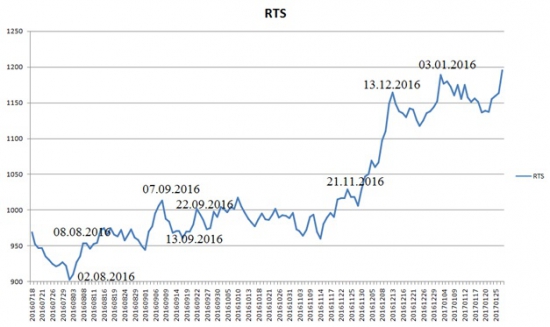

Я приведу пример, как использовать элементарную математику в прогнозировании стоимости РТС, не глядя даже на его график.

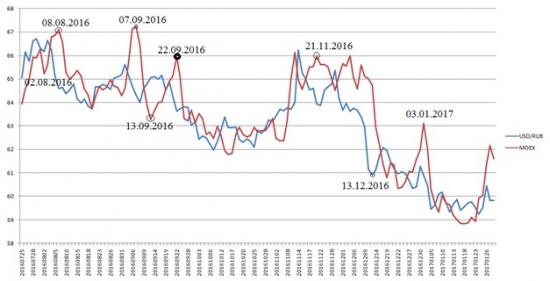

Нам нужен график доллар/рубль и график ММВБ

Давайте назовем функцией Y(t) — график USD/RUB, а график ММВБ — X(t)

Таким образом, всегда будет выполнятся равенство Y(t) = A*X(t) + B

Наша задача найти B — это и есть ошибка(отклонение) двух функций.

Для начала находим А:

Возьмем ограниченный период 5-ти ближайших торговых дней.

Имеем y(t)1 и y(t)5, x(t)1 и x(t)5

Используя знания о геометрическом свойстве Интеграла:

Проинтегрируем функцию Y(t) от y(t)1 до y(t)5

Проинтегрируем функцию X(t) от x(t)1 до x(t)5

A = Интеграл Y(t) от y(t)1 до y(t)5 / Интеграл X(t) от x(t)1 до x(t)5

Период времени и в Y(t) и X(t) у нас одинаковый, поэтому он в формуле сократится и мы получим ЧИСЛО.

Находим В:

В = y(t) — А * x(t).

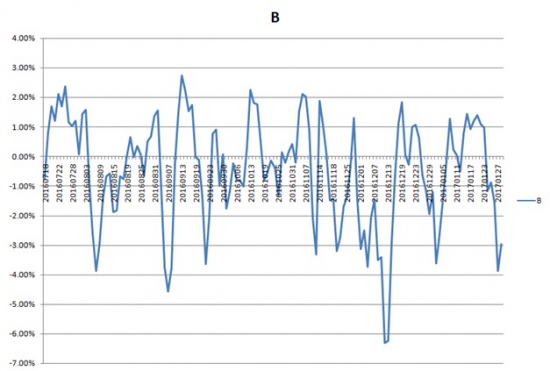

Вот так выглядит график ошибки В за последние пол года.

А вот так выглядит реальный график USD/RUB(синий) и «Приведенный» график ММВБ через индикатор(красный).

Если значение MOEX выше значения USD/RUB мы должны купить доллар и продать ММВБ. Если мы это будем делать в равных денежных пропорция, то мы должны просто продать РТС. И естественно наоборот.

Индикатор несовершенный, как и любой другой. Он больше похож на индикатор который показывает дивергенции. В любом случае, мат ожидание на длительном промежутке положительное.

На сегодняшний день, расхождение более 3%.

Если взять расхождения на 3 (+-) % за последние 2 года Принять условие, что поза держится не более 5 дней(чтобы сократить убытки от тренда). Высчитать положительный исход и разделить на количество исходов, то получим вероятность положительного исхода равную 78%.

Хорошее использование индикатора — это построить путовый вертикальный спред:

Сегодня РТС = 119140п.

за вычетом 3% он будет стоить: РТС(-3%)= 115 565п.

Покупаем Февральские(это обязательно) 115 000 Путы в количестве L штук и продаем Февральские 112 500 путы в количестве L штук.

Также этот индикатор можно применить к инструментам в замкнутой системе. Таким как фьючерсы на ОФЗ.

Если доходность всей фьючей через дюрацию отнормировать к единой «нормированной доходности» и взять одну доходность за эталон, все остальные «провести» через индикатор, то мы получим график отклонения доходностей. Зная максимальные и минимальные значения на этом промежутке времени можно вставать в позиции покупая и одновременно продавая фьючерсы. И когда доходности сровняются — выходить из позы. С учетом 10-го плеча и расторгованности фьючей на ОФЗ, вполне рабочая схема.

Вывод: математика Важна!

Торговля Скью всегда была выгодней, в долгосрочном периоде, чем:

"… я ни когда не считаю дельту, я нагибаю кривую волы так как я хочу..."

и коэфф B проще находиться если вы систему отчета начнете когда B= нулю. а именно где эти функции начались- как узнать это другой вопрос