Госдолг США вплотную приблизился к $20 трлн.

С тех пор как началась распродажа облигаций на финансовых рынках мира прошло около 2-х месяцев, а она уже сказалась на стоимости обслуживания долга США. По итогам декабря выпускать облигации для Соединенных Штатов стало на 0.028% дороже. Если перевести это в денежный эквивалент, то получится 5,6 млрд. долларов.

Пока это совсем незначительная сумма для американского долга, но впервые с апреля 2016 г. средняя процентная ставка по его обслуживания поползла вверх.

По состоянию на 12 января правительство Соединенных Штатов должно было миру 19,9 трлн. долларов, что на 1 трлн. больше, чем в 2016 г. и на 11,3 трлн. больше, чем в 2007 г. Таким образом, за 10 лет госдолг США вырос более, чем в 2 раза, в то время как ВВП страны прибавил только 25%. Получается, что мир пришел к такому рубежу, когда рентабельность заемного капитала становится все ниже и ниже.

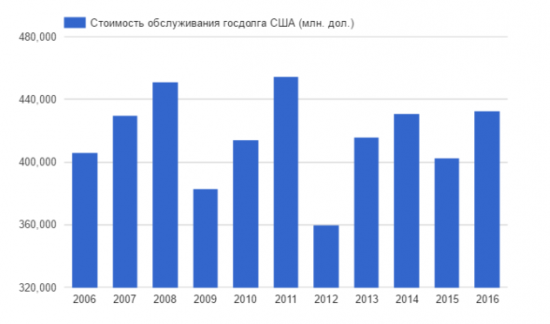

Однако, несмотря на то что долг вырос на 11 трлн. долларов, стоимость его обслуживания практически не изменилась. Если в 2007 г. правительство США тратило на это 430 млрд. долларов в год, то в 2016 г. 433 млрд. Это стало возможным благодаря снижению процентных ставок, а вместе с ней и стоимостью заимствования.

Но не стоит забывать, что Федеральный резерв приступил к постепенному увеличению своей ключевой процентной ставки и сегодня она находится в диапазоне от 0,5% до 0,75%. По прогнозу членов Комитета по открытым рынкам в течение 2017 г. ставка вырастет до 1,4%.

Увеличение процентной ставки на 1 процентный пункт приведет к удорожанию стоимости обслуживания госдолга на 199 млрд. долларов. С сегодняшними ставками для погашения процентов США понадобится около 445 млрд. долларов. А вот если ФРС выполнит свои обещания, то тогда эта сумма вырастет уже до 604 млрд. долларов, что будет рекордным значением за всю историю Соединенных Штатов.

Резюме

Монетарным властям США удалось вытянуть страну из кризиса 2007-2008 гг. благодаря росту госдолга, а низкие процентные ставки сделали это практически незаметным. Однако если 30-летняя нисходящая тенденция процентных ставок завершилась, то теперь Соединенным Штатам необходимо будет придумать, как платить по своим долгам. Скорее всего, этому поможет инфляция.

Может быть интересно:

- Госдолг США становится все опаснее

- Сланцевые компании столкнулись с новой проблемой

- Россия за следующих 2 года отстанет от мира еще на 4,7%

- Ставки на российскую валюту выросли на 2 млрд. рублей

Другая статистика:

То есть раз снижается стоимость заимствований для банков, то снижаются и %% по вкладам, а значит больше людей покупают облигации США и это повышает их стоимость и снижает их доходность до уровня чуть выше ставки ФРС… Но почему тогда обслуживание долга осталось на одном уровне, если облигаций выпущено больше то %% США платят от номинала и все-равно стоимость бы обслуживания долга росла так как больше было продано гособлигаций?

Или просто %% по гособлигация США с плавающим купоном и просто привязаны к средней банковской ставке… Снизили ставку ФРС — это снизило %% по вкладам — а это уже снижает выплаты по купону?

Кто-нибудь может объяснить?