Ралли на рынке может превратиться в пузырь

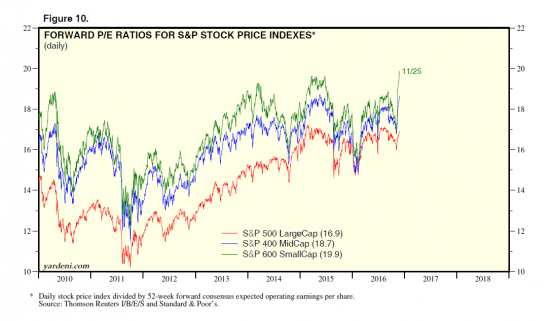

Дональд Трамп сделал рынки вновь привлекательными, основные индексы отметились на новых высотах в ноябре. Но такое бурление может предупреждать о том, что на рынке надувается пузырь, который может разочаровать инвесторов в ближайшие недели. Среднее значение Р\Е, являющееся ключевым индикатором при оценке компаний, по Сиплому выросло до 16,9 в конце прошедшей недели, 8 ноября это значение было 16,4. В то же время по индексу компаний малой капитализации S&P600 Р\Е взлетел до 19,9 с 17,4. Текущая оценка по мультипликаторам является самой высокой на нынешнем бычьем рынке.

Такой всплеск переоценки произошел в результате вливания в рынок 1,2 млрд. долл. «свежих» денег в ноябре. Этот приток является крупнейшим четырехнедельным притоком за последние 2 года, по данным Bank of America Merrill Lynch.

И компании малой капитализации являются основными бенефициарами такого вливания, поскольку инвесторы выходят из компаний с большой капитализацией в акции стоимости в ожидании президентства Трампа. Высоки шансы того, что будут пересмотрены некоторые нормы, тормозящие развитие малого и среднего бизнеса. Кроме того денежно-кредитная политика будет набирать обороты, что повысит уровень экономической активности и процентные ставки. Все это будет давать преимущества мелким компаниям.

Однако стоит обратить внимание на то, что текущие оценки компаний не будут поддерживаться постоянно, если ВВП не будет расти на 4%, вместо нынешних 3%, чтобы компании могли увеличивать цены вместе с инфляцией. Аналитики, которые в течение года сохраняли положительный взгляд на рынок, считают, что акциям нужна передышка: в настоящий момент рынки сильно перекуплены и вполне возможна коррекция или боковик. Передышка и пауза вполне вероятны в течение следующих пары недель. Коррекции — вполне нормальное явление, и вряд ли снижение будет больше чем на 5%, учитывая сильные фундаментальные показатели. Согласно данным FactSet большинство компаний уже отчитались за 3 квартал, в среднем выручка компаний выросла на 5%, чистая прибыль на 3,3%. Наиболее уязвимыми могут оказаться финансовый и промышленный сектора, которые очень сильно выросли за последний месяц. Финансовые акции выросли на 14%, в то время как промышленный сектор вырос на 8,5% в ноябре.

У нас так многие компании показывают хорошую прибыль и дивы обещают двузначные, это при том, что %% по вкладам уже у всех однозначные, а в Сбере вообще гроши...

В США тоже все ясно, там просто не куда больше деньги вложить ( не рубли же им скупать), по вкладам в банках меньше 1%, а на бирже в США многие компании платят регулярные квартальные дивы 2-4% годовых, не много, но больше чем в банке, да и акции растут, так как бизнес у компаний тоже растет...

Если конечно значительно поднимут ставку, это поднимет %% по вкладам и скорее всего часть капитала уйдет с биржи, но часть эта будет не сильно значительной…