в случае с РФ рисковые активы сильно подорожают в ближайшие годы из-за снижения инфляции

Некоторое время назад у меня появилась теория про естественные причины надувания «пузырей» на финансовых рынках. Если вкратце, то во всем виновато влияние низкой инфляции и, что особенно важно, низких инфляционных ожиданий на доходность и стоимость рисковых активов. Несмотря на кажущуюся простоту инфляции как макроиндикатора — она оказывает удивительно комплексное воздействие на поведение участников рынка, корпоративные финансы и экономику страны в целом. Например, устойчивое снижение потребинфляции обычно предваряет снижение процентных ставок в экономике и, соответственно, рост корпоративных прибылей т.к. снижается стоимость обслуживания долга + бизнес перестанет платить повышенный инфляционный налог с точки зрения ряда других своих расходов и даже доходов. Одновременно на рынок активнее приходят инвесторы в виду удешевления маржинального кредитования и снижения безрисковой доходности. Даже политические риски – и те снижаются на фоне стабилизации бюджетного дефицита (при низкой инфляции прогнозировать расходы и занимать в долг гораздо проще) и более устойчивого экономического роста и т.п. При этом, перечисленные эффекты многократно усиливаются если экономика развивающаяся, а снижение инфляции значительное из-за эффекта «низкой базы» и происходит впервые. При этом, конечно, – за счет низкой инфляции нельзя решить абсолютно все проблемы в экономике. Просто это такой специфичный индикатор для инвестора, при правильном понимании динамики которого можно кардинально увеличить доходность долгосрочных инвестиций просто выбрав удачный момент и/или рынок определенной страны для входа.

Проблема в том, что никак не получалось формально доказать эти предположения. Большинство стран победили инфляцию за последние 25 лет т.е. когда все рынки итак росли из-за глобализации и Китая. Еще анализ затрудняет сильно влияющие на рынки развивающихся стран активная приватизация и развитие внешней торговли в последние десятилетия. Короче говоря, нельзя просто сопоставить график годовой инфляции и динамики местного фондового индекса и говорить о наличии обратной зависимости. Если же анализировать страны, которые впервые испытали этот эффект (например, те же США при Поле Волкере) то последующий десятикратный взлет индекса S&P смазывает возможный позитивный эффект на экономику в виду распада СССР и прочих специфичных факторов.

Но самое забавное здесь то, что на днях я наткнулся на относительно свежее интервью Алана Гринспена, где он абсолютно так же рассуждает о пузырях. Вот примерный перевод:

«Я пришел к выводу, что пузыри — черта человеческой природы. У нас недостаточно данных, но, по моей гипотезе, необходимым условием возникновения пузыря является длительный период стабильной экономической активности и низкой инфляции. Поэтому это очень сложная проблема. На мой взгляд, чиновники Центробанков, которые верят, что могут каким-либо образом подавить пузыри с помощью монетарной политики, не понимают сути этой проблемы».

http://www.marketwatch.com/…/greenspan-worries-about-false-…

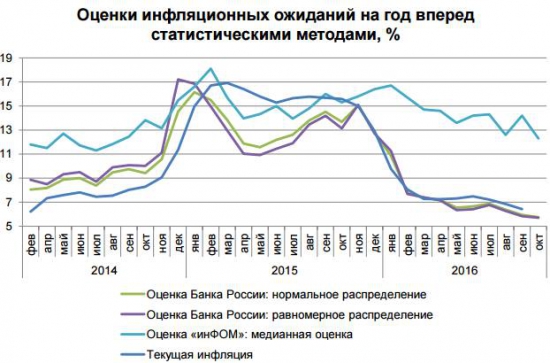

Короче, скорее всего, эта зависимость стоимости рисковых активов от инфляции вполне рабочая, хоть пока и не доказанная. Кстати говоря, думаю, что и в случае с РФ рисковые активы сильно подорожают в ближайшие годы из-за снижения инфляции/инфляционных ожиданий даже с учетом текущих цен на нефть, санкций и прочих факторов. Не исключаю, что рублевый индекс ММВБ после десятилетия стагнации в следующие 10 лет вырастет раза так в 3-5.

www.facebook.com/trnigmatullin/posts/1739540916307586

Если производство устоичиво стагнирует а точнее деградирует то снижение инфляции с учетом существования внешних рынков ведет к дальнейшему ускорению деградации именно реального сектора. Что ведет по спирали к уменьшению доходов потребителей и далее снижению производств.

«но могут дать и по лицу, за родную катманду»

Но вот по части России — а будет ли падать инфляция?