Суперинвесторы из деревни Грэма и Додда. Часть 5.

Продолжаем читать суперинвесторов. Часть 1, часть 2, часть 3, часть 4

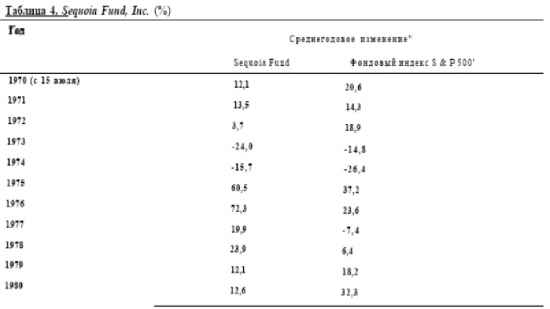

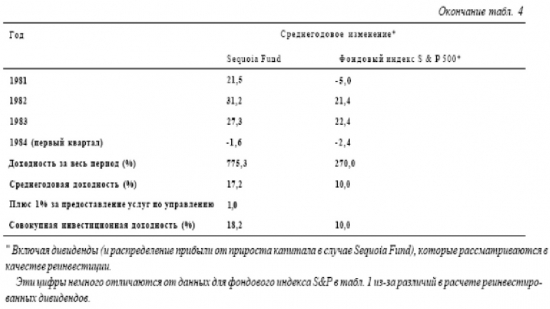

В табл. 4 представлены результаты деятельности инвестиционного фонда Sequoia, которым управляет человек, которого я встретил в начале 1951 года на курсах Бена Грэхема. — Билл Руейн. После окончания Гарвардской школы бизнеса он пришел на Уолл-стрит. Вскоре он понял, что ему нужно получить настоящее образование в области бизнеса, а потому пришел на курсы Бена в Колумбийском университете. где мы и встретились. Результаты Билла с 1951 по 1970 год, когда он работал с относительно небольшими суммами, намного превышали среднюю доходность фондового рынка. Когда я вышел из Buffett Partnership, то попросил Билла организовать инвестиционный фонд для управления капиталом всех наших партнеров. Потому он и учредил инвестиционный фонд Sequoia Это произошло в тяжелое время, как раз в момент моего ухода из Partnership. Просто чудо, что мои партнеры не только остались с ним, но и дополнительно инвестировали капитал, получив при этом хорошую доходность.

И сейчас я не могу говорить о просчетах или какой-то непредусмотрительности. Билл был единственным человеком, которого я рекомендовал моим партнерам, и на сегодняшний день я могу с уверенностью сказать, что если бы он по доходности превосходил средний уровень Standard & Poor's на 4 процентных пункта в год, то это уже можно было бы считать очень хорошим показателем. А результаты Билла были намного выше, причем при постоянно возрастающих суммах. Последний фактор очень усложняет ситуацию, поскольку размер — это якорь финансового состояния. Об этом даже не стоит спорить. Это не значит, что вы не можете обеспечивать доходность выше средней по фондовому рынку, если компания растет. Это свидетельствует о сокращении маржи безопасности. И если вам когда-то придется управлять 2 трлн, долл., что равно всему капиталу, оборачивающемся в экономике, не думайте, что ваши результаты будут при этом выше средних!

Стоит добавить, что в представленных вашему вниманию записях за весь этот период в портфелях практически не было дублирования. Эти люди отбирали ценные бумаги исходя из различий в цене и стоимости, но свой отбор осуществляли совершенно по-разному. Наибольшими владениями Уолтера были такие, как Hudson Pulp & Paper, Jeddo Highland Coal, New York Trap Rock Company и другие, которые сразу же приходят на ум даже случайному читателю бизнес-страниц. Эти данные не отображают тот случай, когда один парень выбрасывает орел и 50 человек вслед за ним поступают точно так же.

На других путях тоже есть выдающиеся спекулянты. Это что-то доказывает? Нет.

Есть фантастическая компания, Блэк Рок. Они изначально строили бизнес на том, что покупали не очень хорошо управляемые компании, наводили порядок и распродавали, целиком или по частям. Тоже стоимостное инвестирование, но еще и в паре с экспертизой по управлению.

Так вот, после нескольких десятилетий успешной работы они провели ретроспективный анализ всех своих решений по инвестированию, чтобы выявить факторы, наиболее сильно повлиявшие на финансовый результат. Оказалось, что самый главный фактор — выбор времени.

«Как раз опыт показывает, что стоимостное инвестирование в неподходящее время или в неподходящей стране приводит к неконтролируемому риску потерь.»

Покажите и мне этот опыт — ссылку в студию.

«А цитирование чужой рекламной продукции не слишком вдохновляет.»

А где реклама? Баффет в моей рекламе не нуждается.

PS: диалог зашел в тупик. Отвечать не нужно.

По Свенсену полностью не согласен. Он инвестировал в закрытые фонды. Стратегия основывалась на том, что чем менее ликвидные рынки тем больше может быть отрыв эксперта от среднего. Частного инвестора даже на порог не пустят в эти фонды.