Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

Актуализация взгляда на акции Северстали: пришло ли время покупать?

Здравствуйте! Хочу поделиться актуальным видением на бизнес Северстали и стоимость акций в условиях текущей неблагоприятной рыночной конъюнктуры.

Глобальные цены от США до России и Китая...

01:57

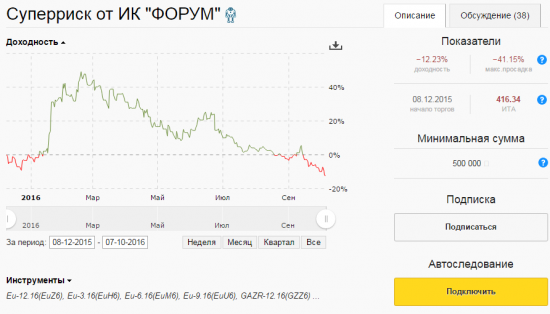

странно что АГ так и не захотел использовать свой «фильтр пилы» который он продает на семинарах (

по идее при достижении -20% дродауна торговлю надо прекращать

Хотя Д. Каниман, отвергает и это, целиком приписывая успех в рынке — случайности и везению…