Слабость фунта окрыляет FTSE

Чем ниже падает фунт, тем выше взлетает британский рынок акций. Обратная корреляция между GBP/USD и FTSE 100, несколько ослабевшая после референдума о членстве Соединенного Королевства в ЕС, вновь набирает обороты. В свою очередь, падение курса стерлинга по отношению к американскому доллару до минимальной отметки более чем за три десятка лет, позволяет «быкам» по фондовому индексу проводить стремительные атаки. И дело не только в политике или экономике. Причину нужно искать в обычной человеческой корысти. Рост FTSE 100 на 13% с начала года еще ни о чем не говорит. В долларовом эквиваленте показатель снизился на 2%, что является худшей динамикой со времен мирового финансового кризиса. Учитывая, что 46% всех британских долевых бумаг принадлежат нерезидентам из Северной Америки, становится понятно, что без хеджирования никак не обойтись. Стратегия продаж GBP/USD с одновременной покупкой акций эмитентов из Британии становится такой же популярной, как аналогичная стратегия с EUR/USD и EuroStoxx на заре европейского QE.

Динамика FTSE 100

Источник: Bloomberg.

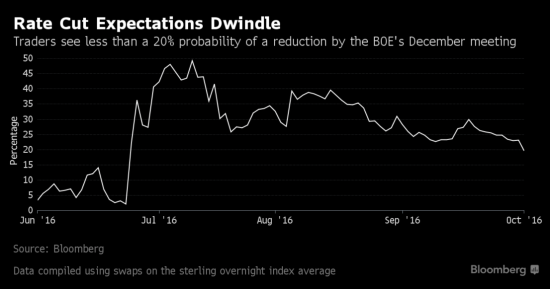

Параллели между ЕЦБ и Банком Англии, не так давно вставшим на рельсы монетарной экспансии после многих лет бездействия, возникают вполне закономерно, однако дивергенция в денежно-кредитной политике является далеко не единственной предпосылкой для ралли британского фондового индекса. Согласно данным FactSet, 72% доходов компаний, входящих в базу расчета FTSE 100, приходят из-за рубежа, что укрепляет надежды на позитивную корпоративную отчетность и толкает вверх деловую активность. В сентябре индекс менеджеров по закупкам в производственной сфере Британии взлетел до отметки 55,4, максимальной за последние 27 месяцев, одновременно заставив срочный рынок уменьшить шансы на снижение ставки РЕПО в 2016-м до 20%. А ведь еще в июле речь шла о 50%.

Динамика вероятности монетарной экспансии BoE

Источник: Bloomberg.

На таком фоне остается только удивляться падению фунта в пропасть, однако на самом деле он проявляет повышенную чувствительность к неопределенности, связанной с Brexit. И, конечно же, не будем забывать про хеджирование.

Таким образом, все, что плохо пахнет для стерлинга, становится умопомрачительным ароматом для FTSE 100. Низкие процентные ставки долгового рынка, позитивные сдвиги в экономике Соединенного Королевства, девальвация национальной валюты и надежды на крепкую корпоративную отчетность. Что может быть лучше для продолжения ралли рынка акций?

На мой взгляд, если ФРС и президентские выборы в США не испортят аппетит инвесторов к риску, то британский фондовый индекс имеет предпосылки для продолжения северного похода в направлении 7250. Трейдерам, сформировавшим лонги по ETF на рынок акций Соединенного Королевства на падении котировок фьючерсов на FTSE 100 к отметке 6680, рекомендую их удерживать и периодически наращивать по мере дальнейшего снижения GBP/USD. Согласно прогнозам Deutsche Bank и CIBC, пара вполне способна достичь отметки 1,25 до конца года.

Дмитрий Демиденко, аналитик Инвесткафе