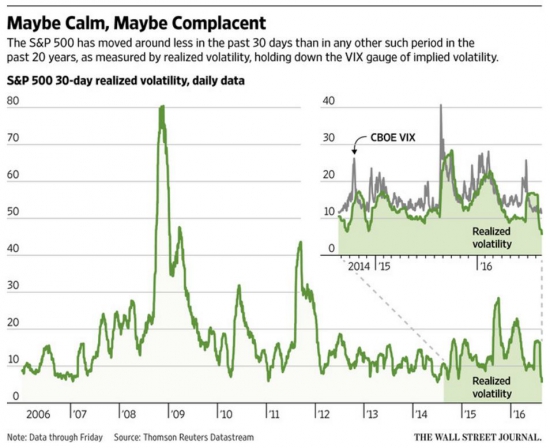

В прошедшем месяце волатильность была наименьшей с 1995 года!!!

Отсутствие волатильности озадачивает трейдеров, но как говорит Главный кредитный стратег Citigroup Мэтт Кинг, вы не можете победить Федрезерв:

“Все выглядит искаженным и не натуральным, и вы знаете, что источник всего этого –центробанки, но ничто не может остановить их от продолжения текущей политики.”

Однако, как указывает Wall Street Journal, опасность не в безмятежности рынков, а безмятежном отношении к центральным банкам.

Если Федрезерв предлагает бесплатную страховку, то нет нужды покупать ее за собственные деньги. Именно это обстоятельство позволяет удерживать стоимость путов– которая и определяют реализованную волатильность – на низком уровне.

Меж тем, вера в то, что центральные банки могут защитить от потерь, приходит и уходит. На рыночном жаргоне, пут Йелен тем меньше вне денег, чем меньшее движение акций вниз вынудит Федрезерв действовать. В настоящее время, инвесторы, похоже, считают, что этот пут вообще не является путом вне денег.

Урок последних семи лет в том, что регуляторы вмешивались каждый раз, когда появлялись проблемы. Но инвесторам, так сильно полагающимся на центральные банки, следует помнить, что проблемы все равно случались, и рынки рушились до того, как подоспевала помощь. Самое время покупать страховку, когда она дешева, а для американского рынка акций – это прямо сейчас.

Да, центральные банки до настоящего момента защищали рынки при любом намеке на “стресс”. Но проблема в том, что каждое новое вмешательство Федрезерва сопровождается истощением его возможностей. В определенный момент возникнет экзогенный шок, который положит конец происходящему безумству, и у Федрезерва не останется ничего, что он мог бы предпринять. Когда это случится, решения подобные тому, чтобы купить пятидесятилетние гособлигации, будут казаться глупыми… но пока это все дела завтрашнего дня.

Леманы тоже так думали в 2008ом… но есть одно НО… прежде чем придет помощь… кого — то нужно похоронить… )))