Нефть и спреды: Объемы из спредов нашлись в объемах фьючерсов

Вводная

Для всех кто читал пост «Нефть: Откуда объемы? Из спредов вестимо..», ссылка http://smart-lab.ru/blog/338943.php, думаю обратили внимание, что в ходе дискуссии, а попадают ли объемы из спреда в объемы фьючерса, было 2 скрина с объемами во фронтальном фьючерсе по нефти (АВГ16) и фронтальном спреде по нефти (АВН16-СЕН16), на основе которых был сделан вывод, что вроде бы объемы не попадают сразу, а попадают в конце дня и поэтому объемы из спреда не должны существенно влиять на фьючерсы.

Так вот это не так, по итогам всех исследований этой темы оказалось, что объемы спредов есть в объемах фьючерсов и появляются они там в момент сделки на спредах. Об этом собственно и пост.

Немного истории вопроса

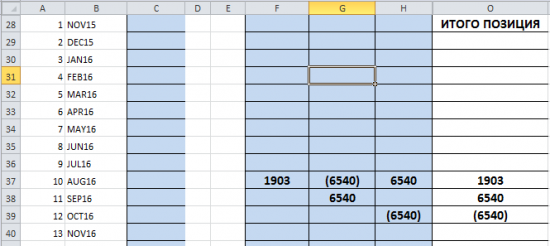

Привожу те самые 2 скрина, на которых явно видна разница в объемах между спредами и фьючерсами.

Скрин 1. Объем в спреде нефти АВГ16-СЕН16 13.07.2016 в 14:28:15 до 14:28:29, т.е. в 15 сек.интервале

Из скрина видно что объем в спреде прошел в 6540 лотов в этот 15 сек интервал

Скрин 2. Объем в фронтальном фьючерсе нефти АВГ16 в 14:28:15 до 14:28:29

Из скрина видно что объем 1903 лота, итого не хватает 6540 – 1903 = 4637 лота

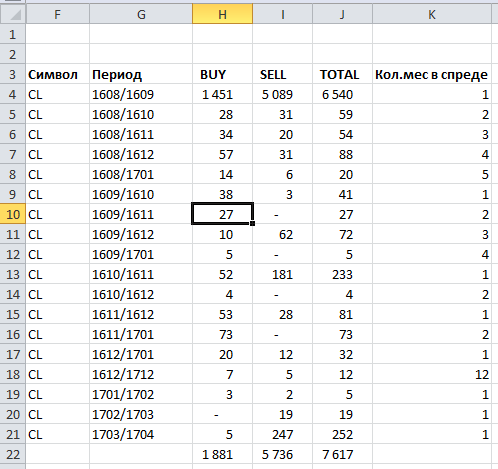

Версия 1: Ликвидность в нефти биржа обеспечивает за счет дальних спредов

Пообщавшись с коллегами, кто торгует спреды давно, получил версию, что в моменте биржа может объем для спреда собрать за счет ликивидности в других спредах, т.е. как этом случае было продано в моменте 6540 лотов и значит в других спредах такой объем должен промелькнуть на покупку. Упрощенно в теории это выглядит так, чтобы выйти на объем в 1903 лота в АВГ16:

Теория, теорией, а практика практикой, начал смотреть объемы сделок, которые прошли в спредах в этом 15 секундном интервале и как результат ничего не увидел крупного в объемах других спредов (см.Скрин 3)

Из скрина 3 видно, что объема в дальних спредах не хватает для данной версии, хотя частично биржа могла использовать версию 1, чтобы обеспечить ликвидность на рынке по этим сделкам и эту версию стоит принимать во внимание, кто торгует объем на нефти

Чудо не бывает, биржа не форекс-компания, которая часто выступает другой стороной сделки, биржа это посредник и объем должен быть. И тут как практикующий торговлю алгоритмами и представляющий, что транслируется в дата фидах вспомнил: в датафиде Плаза2 есть такое поле как «nosystem» (ссылка ftp://ftp.micex.com/pub/FORTS/Plaza2/docs/p2gate_ru.pdf). Это поле используется, чтобы показать объемы/сделки вне стакана.

Версия 2: Сделки «вне стакана»

В западном дата фиде, который есть под рукой, нет такого поля как «nosystem», НО есть кумулятивный объем лотов, который прошел на бирже по этому продукту: этот кумулятивный объем лотов показывает только объем текущей недели, т.е. после выходных обнуляется.

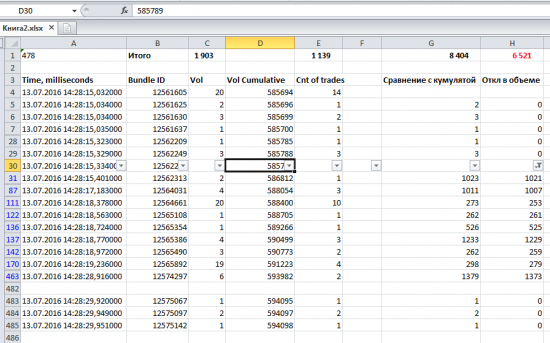

И версия 2 подтвердилась, использовал конечно не “grep”, а SQL и Oracle, но результат тоже неплохой ;). На скрине 4 видно, что в этот 15-сек интервал происходило

Скрин 4: Объем в фьючерсе нефти АВГ16 13.07.2016 в 14:28:15 до 14:28:29, т.е. в 15 сек.интервале в разрезе Bundles

Что такое Bundles: в августе 2015 CME отказалась от трансляции уникальных ИД сделок в дата фиде и ввела понятие Bundle ID, что в моем понимании значит номер раунда сведения сделок на бирже. Думаю это связано с внедрением в ИТ системы биржи распараллеливания сведения сделок на нескольких серверах по одному продукту для повышения производительности ( и не мудренно по одному продукту нефть Light Sweet больше 400 субпродуктов, т.е. стаканов во фьючерсах, спредах и бабочках), а централизованная идентификация каждой сделки по продукту могла быть узким звеном в создании такой системы, но это отступление от темы.

Главное, что изображено на скрине:

- Всего 478 бандлов / раундов сведения сделок по фьючерсу АВГ16 было в этот 15-сек интервале

- Прошло 1903 лота (ячейка C1) в СТАКАНЕ (что бьется со скрином 2), всего 1139 сделок

- Первая крупная сделка «вне стакана» на 1021 лот была в 13.07.2016 14:28:15,401 (строка 31, время Нью-Йорка)

- Как посчитали объем сделки «вне стакана»? в ячейки D31 кол-во лотов с начала недели по фьючерсу в этот момент времени был 586812 – 585789 (это ячейка D30) – 2 лота из стакана = 1021 лот

- Отфильтровал все сделки больше 100 лотов (в строках 31-463), которые прошли вне стакана, общее кол-во лотов вне стакана = 6521

- Специально для контроля привел в строках 483… 485 последние 3 раунда сведения сделок в этом интервале, видно что начинали этот интервал накопительно с 585694 лотов – закончили накопительно 594098 лотами = 8404 лотов прошло за эти 15 секунд в стакане и вне его

- Итого биржа в этом интервале в АВГ16 на фьючерсе отразила 8404 лотов и показала их в дата фиде, для 6540 лотов из спреда АВГ16-СЕН16 этого объема в 8404 лотов хватает и даже еще излишек остается.

Вывод

Чудо не произошло, объемы из спредов нефти в объемах фьючерсов нефти есть и появляются они там в момент сделки, и биржа ничего не скрывает а транслирует в дата фиде. Краткие ответы на комментарии к ранее опубликованным постам:

- Участник El-Potifor «дневной объем в терминале отличается от дневного с сайта биржи(а на сайте аккумулируется весь обьем)». Ответ: Теперь понятно, что смотря как смотреть этот объем, если с учетом сделок вне стакана, то в терминале все отражается. В ленте это тоже может отражаться если биржа часть ликвидности в моменте забирает из стакана, а часть может не отражаться, если ликвидность берется из black pool (так я понимаю иногда называют сделки «вне стакана»)

- Участник xfo «что спредовые объёмы в отчётах нигде до сих пор не фигурируют». Ответ: Не знаю как в отчетах биржи, а в реальном времени в дата фиде биржи они есть, и пример выше это показывает

- Участник xfo «Суть такая: спред — это чисто внутренний контракт на бирже, после клиринга спред действительно превращается в две позиции по фьючерсам, цены фьючерсов берутся из сеттлмента». Ответ: Вот тут дать лучше ссылку на эту доку, потому что видя в терминале ИД фьючерсов в момент сделки по спреду, я не понимаю как биржа еще что то делает потом на клиринге, поэтому скорее это неверное понимание той самой доки

- Участник xfo «По поводу «больших» объёмов в нефти на CME. Если имеется в виду ОИ на дальних сериях, то частично можно согласиться. Хотя, в целом объёмы небольшие уже с января 2017, но вот DEC 17 имеет ОИ под 140к при 28к оборота. А август имеет ОИ 177к при 680к оборота. 17-й год залит благодаря спредам. А вот оборот на фьючерсе на дальних сериях падает очень быстро». Ответ: Если открытый интерес по CL 140 тыс.лотов в дек 2015 на дек 2017 года мало, по бренту 110 тыс лотов в дек 2015 на дек 2017 года мало, 12 тыс лотов в спреде ДЕК17-ДЕК18 в дек 2015 мало, а это в сумме уже только на 3-х спредах 260 тыс.лотов или 260 млн баррелей за 2 года до события мало, то тут даже не знаю, как сказать. Учитывая потребность США в 20 млн баррелей в день, это можно захеджировать 13 дней потребления страны по фиксированным ценам на нефть за 2 года до наступления этого месяца. А есть еще и объемы в спредах в других месяцах и есть отдельно объемы во фьючерсах. В общем выводы делать участникам форума «большие объемы» или нет.

Думаю для пользователей Volfix будет это интересно, потому что природа таинственных hidden ticks в платформе получается опирается в основном на торговлю во фьючерсах календарными спредами. Это думаю легко можно подтвердить если в комментариях к этому посту опубликовать скрин из Volfix в рассматриваемым выше 15-секундном интервале и снизу на скрине будут видны эти сделки по 1000 лотов. Обратите внимание что время в примере выше по Нью-Йорку, а в Volfix это будет на 1 час раньше, так как там Light Sweet по времени Чикаго.

PS: в посте http://smart-lab.ru/blog/338943.php где рассказывал о «перевертышах» не нашел также объема в 6.13 минут на 1000 лотов, сделал также короткий анализ по сделкам вне стакана в тот момент времени и нашел там 1400 лотов вне стакана, так что там такая же ситуация: объем из спреда прошел вне стакана в объемах фьючерса

«мне кажется ответ очевиден, цена сходила бы вниз не на 9 центов, а еще на 25-30 центов, если сделать допущение что остальные 77% упали бы в стакан фьючерса. „

я думаю нет.так же бы на 9 центов. ведь посмотреть стакан спреда, там с каждой стороны по несколько тыщ лотов пачки стоят.если бы обьем попадал в стакан фьючерса то и лимитники бы там оказались и приняли бы все 8400 лотов на себя.

Денис, вообще не понятно как США могут хеджировать свои закупки нефти с помощью спредов.

Да стакан там толще в несколько раз нежели на фьюче, но не забывай, что мы получаем сразу две позиции по нефти (противоположные). И как это хеджирует риск изменения цены? это хеджирует риск изменения величины спреда, но не цены.я не прав?

только еще 2 шорта дек16 нужно закрыть

«так же бы на 9 центов» — думаю по другому, если бы не было спредов то ликвидность была бы меньше, и этот объем бы проломил бы не 9 центов а больше, зависит какие объемы бы там стояли на бидах"

Если бы не было спредов, то ликвидность перетекла бы в стаканы фьючей и там были бы стопки лимитов.

Вообщем теперь более или менее понятен механизм как ликвидность из спредов во фьючи перетекает. Через закрытие одной из ног после продажи дальних спредов.Это конечно сильно усложняет анализ обьемов фронтальных фьючерсов.