16 января 2012, 14:43

Q4’11: Citigroup – слабый, по Wells Fargo - сильный?

17 января, во вторник, в 17:00 мск корпоративную отчетность за IV квартал 2011 года представит третий по капитализации банк США – Citigroup. В этот же день, в это же время отчитается и крупнейший по капитализации в США банк – Wells Fargo.

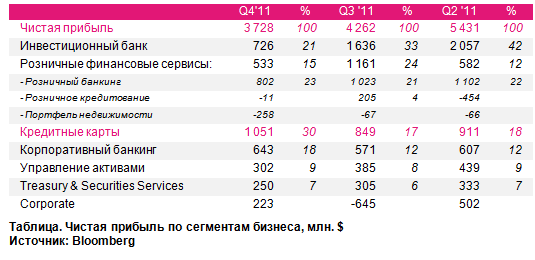

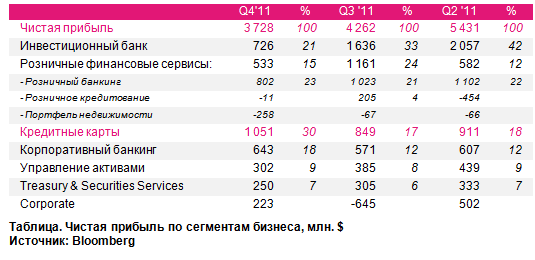

Основные параметры и прогнозы по Citigroup, согласно данным Bloomberg, представлены ниже:

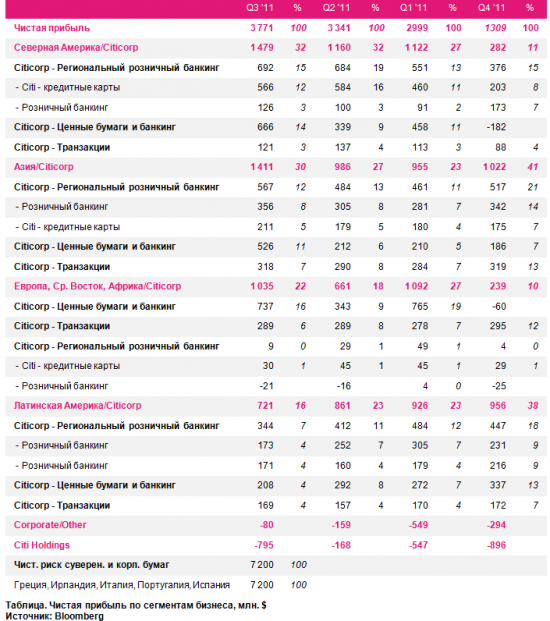

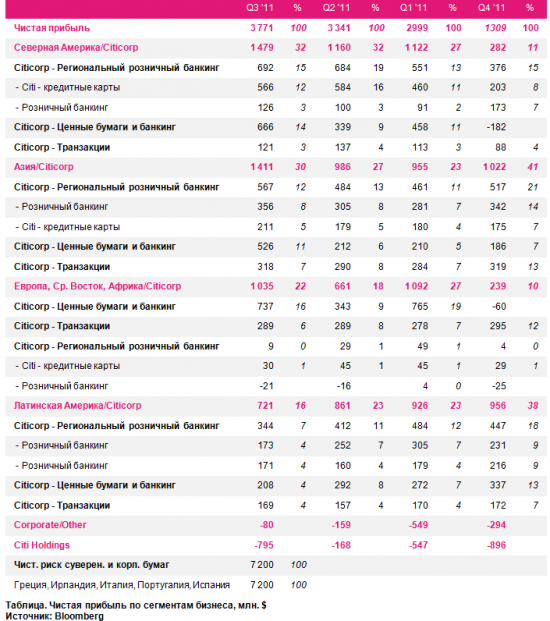

Основную долю чистой прибыли Citigroup получает от традиционного банковского бизнеса в Северной Америке (32% в Q3’11), Азии (30%) и регионе EMEA (22%). Citi располагает достаточно большим бизнесом, связанным с кредитными картами. И здесь необходимо сделать небольшое отступление.

Напомним, что основная прибыль JP Morgan в Q4’11, согласно опубликованной 13 января отчетности, пришла именно из этого сегмента (30%), хотя до этого основную прибыль генерировал инвестиционный банк и розничное подразделение.

JPM попал точно в прогнозы аналитиков. Чистая прибыль в квартальном пересчете упала на 10%, в годовом — на 23%.

Структура поквартально чистой прибыли по Citigroup по сегментам и географии бизнеса отражает высокую зависимость банковской группы от сегмента кредитных карт:

C учетом пятничной отчетности JPM и структуры бизнеса Citi не очень понятно, почему по показателю чистая прибыль в Q4’11 западные аналитики ждут -60% кв/кв и -50% г/г.

Сравнительные рыночные коэффициенты на 12.01.12:

Главный сравнительный коэффициент для банков – P/BV – цена к балансовой стоимости. К примеру, продав все активы Bank of America “по запчастям”, если верить оценкам бухгалтеров, можно получить сумму на 70% большую его текущей рыночной капитализации. По этому параметру американские банки стоят очень дешево – европейский кризис во многом тому виной. Надеемся, что его влияние окажется меньшим, чем закладывают инвесторы в рыночные котировки.

К сведению, российский Сбербанк по капитализации сопоставим с GS, BoA, RBC.

Удачных торгов и хороших отчетов!

Основные события:

1/ Понижение рейтингов от S&P по Европе — главный вопрос, что будет с EFSF — под AAA Франции там было заложено 180 млдр евро...

2/ Частые инветоры не договорились о списании греческих долгов — сегодня для переговоров привлекли Меркель и Саркози. Глава комитета по долгам Греции сегодня отправляется на консультации с МВФ.

3/ Клиринговая палата LCH в пятницу таки повысила маржинальные требования по итальянским облигациям: http://www.zerohedge.com/news/lch-hikes-italian-bond-margins-again

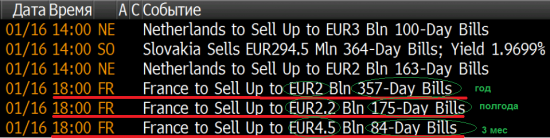

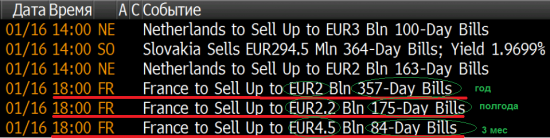

Движения могут начаться после французских аукционов в 18:00 мск — оценим реакцию инвесторов после понижения рейтинга, однако бумаги с кроткой дюрацией обычно пользуются хорошим спросом. пара EUR/USD как всегда покажет расклад сил.

Источник: Bloomberg

Видеобрифинг от 12:00 мск:

Шагардин Дмитрий

КИТ Финанс (ООО)

Основные параметры и прогнозы по Citigroup, согласно данным Bloomberg, представлены ниже:

Основную долю чистой прибыли Citigroup получает от традиционного банковского бизнеса в Северной Америке (32% в Q3’11), Азии (30%) и регионе EMEA (22%). Citi располагает достаточно большим бизнесом, связанным с кредитными картами. И здесь необходимо сделать небольшое отступление.

Напомним, что основная прибыль JP Morgan в Q4’11, согласно опубликованной 13 января отчетности, пришла именно из этого сегмента (30%), хотя до этого основную прибыль генерировал инвестиционный банк и розничное подразделение.

JPM попал точно в прогнозы аналитиков. Чистая прибыль в квартальном пересчете упала на 10%, в годовом — на 23%.

Структура поквартально чистой прибыли по Citigroup по сегментам и географии бизнеса отражает высокую зависимость банковской группы от сегмента кредитных карт:

C учетом пятничной отчетности JPM и структуры бизнеса Citi не очень понятно, почему по показателю чистая прибыль в Q4’11 западные аналитики ждут -60% кв/кв и -50% г/г.

Сравнительные рыночные коэффициенты на 12.01.12:

Главный сравнительный коэффициент для банков – P/BV – цена к балансовой стоимости. К примеру, продав все активы Bank of America “по запчастям”, если верить оценкам бухгалтеров, можно получить сумму на 70% большую его текущей рыночной капитализации. По этому параметру американские банки стоят очень дешево – европейский кризис во многом тому виной. Надеемся, что его влияние окажется меньшим, чем закладывают инвесторы в рыночные котировки.

К сведению, российский Сбербанк по капитализации сопоставим с GS, BoA, RBC.

Удачных торгов и хороших отчетов!

Основные события:

1/ Понижение рейтингов от S&P по Европе — главный вопрос, что будет с EFSF — под AAA Франции там было заложено 180 млдр евро...

2/ Частые инветоры не договорились о списании греческих долгов — сегодня для переговоров привлекли Меркель и Саркози. Глава комитета по долгам Греции сегодня отправляется на консультации с МВФ.

3/ Клиринговая палата LCH в пятницу таки повысила маржинальные требования по итальянским облигациям: http://www.zerohedge.com/news/lch-hikes-italian-bond-margins-again

Движения могут начаться после французских аукционов в 18:00 мск — оценим реакцию инвесторов после понижения рейтинга, однако бумаги с кроткой дюрацией обычно пользуются хорошим спросом. пара EUR/USD как всегда покажет расклад сил.

Источник: Bloomberg

Видеобрифинг от 12:00 мск:

Шагардин Дмитрий

КИТ Финанс (ООО)

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

График выплат по Венгрии в 2012 году.