Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы сегодня не увидим.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Замедление американской экономики и недостаточно высокая инфляция в США пока еще давят на ФРС.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие. Следует отметить, что наблюдается некоторое ослабление экономической ситуации в США. Первая оценка американского ВВП за 1-й кв. будет опубликована в четверг. Согласно консенсусу от Reuters, рост показателя мог составить 0,7% после 1,4% кварталом ранее.

• Рынок труда – пожалуй, основной фактор, на который в текущих условиях ориентируется Фед. Ситуация на рынке труда сравнительно неплохая. В феврале non-farm payrolls выросли на неплохие 215 тыс. Уровень безработицы неожиданно увеличился с 4,9% до 5%. По всей видимости, это связано с возвращением все большего числа американцев в состав рабочей силы. Процент участия граждан США в составе рабочей силы (participation rate) увеличился с 62,9% до 63%. Правда прирост заработных плат на уровне 2,3% годовых выглядит не слишком впечатляющим

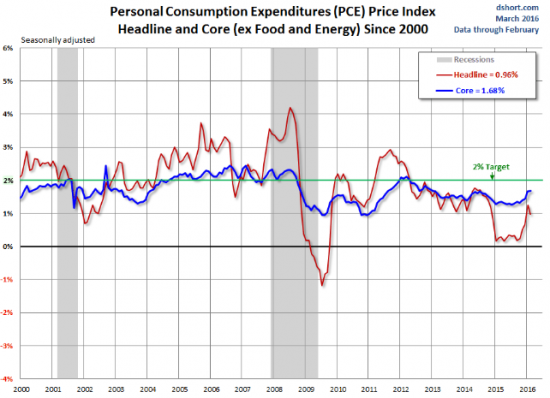

• Инфляция – все еще низка. Это связано со сравнительно дешевой нефтью и замедлением глобальной экономики. В целом инфляционные показатели находятся ниже таргета ФРС в 2%. Так, рост любимого Федом ценового индекса потребительских расходов в феврале г/г составил лишь 1%. Базовый индекс потребительских цен (без учета еды и энергии – волатильных компонент) в вырос на 1,7% относительно аналогичного периода прошлого года. Очевидно, ФРС надеется на то, что в среднесрочной перспективе инфляция в полной мере достигнет 2%-го порогового значения.

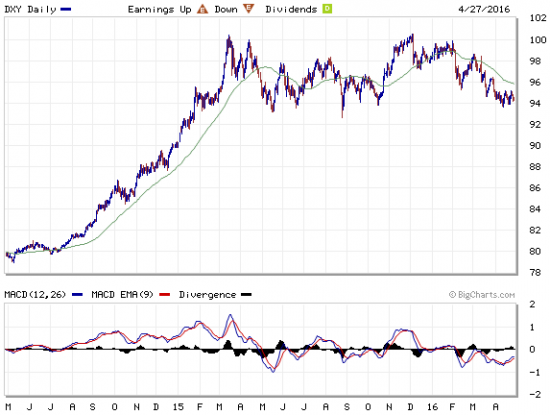

• Влияние доллара. Не секрет, что сильный доллар не выгоден для экспортеров США. В последнее американская валюта ослабевает, так что фактор не столь очевиден. Тем не менее, если Фед будет спешить с монетарным ужесточением, то учитывая сверхмягкую политику многих мировых ЦБ, доллар может возобновить укрепление.

• Оценка рисков. По итогам прошлого (мартовского) заседания ФРС отметила, что «глобальные экономические и финансовые события продолжают нести в себе риски». В декабре вместо этой фразы фигурировала формулировка о видении сбалансированности рисков. Не секрет, что начало года охарактеризовалось турбулентностью мировых финансовых рынках. Дело не только в проблемах Китая и обвале нефтяных котировок. Отчасти в столь плачевной ситуации был виноват сам Фед, в декабре увеличивший процентные ставки. Сейчас ситуация заметно улучшилась, вполне возможно, мы услышим о большей сбалансированности рисков.

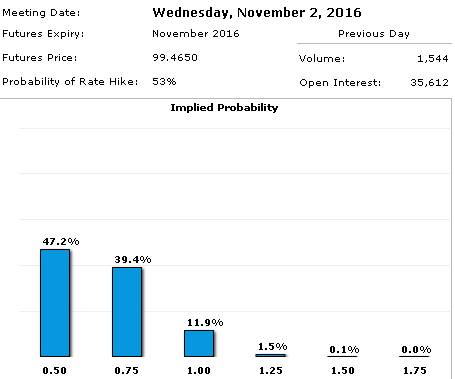

• Прогноз по монетарной политике – вероятно, самый важный момент. Согласно мартовскому стейтменту, денежно-кредитная политика останется гибкой после первого повышения ставок, тем самым поддерживая дальнейшее улучшение условий на рынке труда и возвращение к 2%-ной инфляции. Согласно ситуации в сегменте производных инструментов на fed funds rate, рынок с вероятностью свыше 50% (53%) закладывает следующее увеличение ключевой ставки лишь в ноябре; возможно, оно будет единственным в этом году. В то же время опросы экономистов указывают на то, что увеличение ставки прогнозируется уже в июне.

Подводя итоги, хотелось бы еще раз подчеркнуть всю важность сегодняшнего мероприятия, которое способно предопределить дальнейшую динамику финансовых активов. В случае появления неожиданных мер и формулировок итоги заседания способны всколыхнуть рынки, также нельзя исключать и волатильность. Если комментарии Феда, несмотря на ослабление рисков финансовой системы, будут достаточно «голубиными», то это может снизить доллар и привести к укреплению акций и облигаций. Большая жесткость или чрезмерный пессимизм регулятора способны ухудшить ситуацию на рынках.

БКС Экспресс

Кароч, пофиг на заседание ФРС.