16 марта 2016, 16:50

Так где же все-таки роллировать позу?

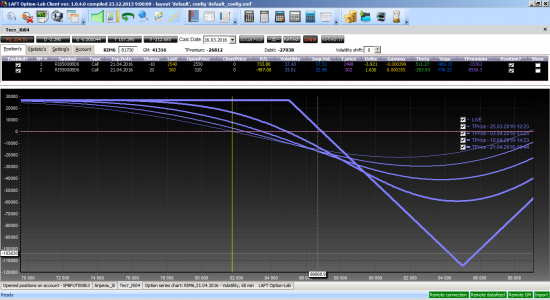

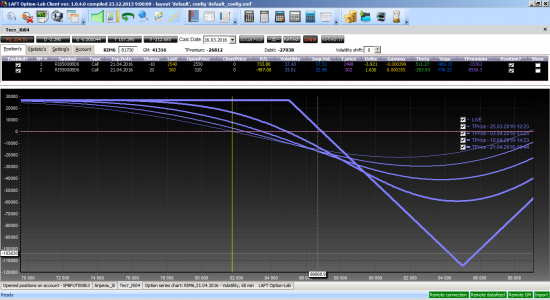

Сегодня эксперимента ради открыл вот такую позу.

Интересует вопрос, поднятый в недавнем топике, когда и где правильно роллировать проданные опционы.

Понятно, что для реализации эксперимента нужно, чтобы пошли вверх.

Интересует вопрос, поднятый в недавнем топике, когда и где правильно роллировать проданные опционы.

Понятно, что для реализации эксперимента нужно, чтобы пошли вверх.

30 Комментариев

Активный Инвестор16 марта 2016, 17:02Когда доходность удержания старой конструкции станет меньше, чем создания новой.0

Активный Инвестор16 марта 2016, 17:02Когда доходность удержания старой конструкции станет меньше, чем создания новой.0 River16 марта 2016, 17:15позиция скорее рассчитана на взрывной рост, я бы не рискнул открывать такую позицию в лонг по индексу0

River16 марта 2016, 17:15позиция скорее рассчитана на взрывной рост, я бы не рискнул открывать такую позицию в лонг по индексу0 Andy_Z16 марта 2016, 17:24Мне кажется, что это второй вопрос.Первый — опцион какого страйка следует продать?0

Andy_Z16 марта 2016, 17:24Мне кажется, что это второй вопрос.Первый — опцион какого страйка следует продать?0

Читайте на SMART-LAB:

📅 Как ведёт себя рынок в зимние месяцы

Декабрь, январь и февраль на российском фондовом рынке традиционно демонстрируют яркую сезонность.

🔹 Декабрь

Один из лучших месяцев для российского рынка. Из 23 последних лет, в...

13.02.2026

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

13.02.2026

Решение ЦБ поддержит экономику, долговой и фондовый рынки

На первом заседании в текущем году Банк России в шестой раз подряд снизил ключевую ставку – на 50 б.п., до 15,5%. На этот раз решение оказалось мягче ожиданий аналитиков «Финама» (16%)....

13.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

10:23