Управляющий, трейдер … или раб?

Всем привет! Хочу рассказать о своем опыте работы на рынке. Учитывая, что я управляю счетом 100+ млн. руб. уже несколько лет, для тех, кто только в начале пути будет много полезной информации. А со стороны опытных управляющих и инвесторов мне будет полезно узнать мнение со стороны.

Этап 1. Начало

Но в начале пару слов о себе: мне 35+, пришел на рынок в 2004 году, тогда я занимался совершенно другим делом и фондовый рынок для меня был больше хобби, но намерение, что, в конце концов, это станет моей профессией, не покидало меня никогда. С 2004 по 2008 год российский рынок разбухал, как на дрожжах, можно было покупать акции в любой точке и потом ждать прибыль, вопрос был только времени. Именно в тот период сформировалась целая каста «ниппельных» управляющих и избалованных инвесторов, для которых доходность в 30% считалась на уровне банковского депозита.

Но кризис 2008 расставил всё на свои места, к этому времени я уже работал сейлзом в крупном западном банке и неплохо разбирался в иерархии глобального фондового рынка. В начале 2009 появился инвестор, которому я помог купить золото на миллион долларов и за полгода он заработал 30%, что стало отличным авансом для нашей будущей деятельности. Но денег в управление я пока не принимал, так как не был уверен в себе, поэтому обкатывал на своем счете стратегии на акциях и фьючерсах. Весной 2010 года я решил, что готов и предложил свои услуги. Инвестор дал в управление в 5 раз больше капитал, чем я предлагал и с апреля месяца мы начали. У меня от этой суммы бегали мурашки, а мысленно я уже подсчитывал бонус.

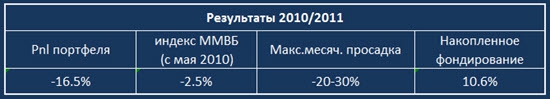

2010/2011

Но рынок не захотел играть по моим правилам и первые полтора года мы терпели одни убытки: то мы попали на греческий кризис, правда к концу года выровнялись; то в 2011 году снова потеряли на августовском кризисе. Здесь надо сделать важное замечание, которое определило результат на несколько лет вперед. У инвестора изначально было два условия: работать только «от лонга» и только с российскими акциями. Процесс еще усложнялся тем, что мы вместе принимали решения, поэтому мне часто приходилось отступать от своих планов. На тот момент мы применяли стратегию исключительно «buy&hold», поэтому убытки на падающем рынке вполне были логичны. Вы скажите, кто мешал сидеть в кеше? Да, я тоже считаю, что кеш — отличная позиция на падающем рынке. Но здесь надо сделать еще одно важное дополнение. Еще одним важным условием инвестора было учитывать стоимость фондирования 7%. Логика для инвестора была понятна, фондовый рынок был для него альтернативой банковскому депозиту. Именно по этой причине нахождение в деньгах мне тоже приносит убыток (сразу забегу вперед, что эти 7% остались до сих пор). Ну как вы понимаете, бонус считается только от части прибыли, которая выше 7% прироста. Например, если вы за ход заработали 10%, то бонус будет рассчитываться от 3% прибыли.

Меня очень сильно начали отягощать убытки, денег на жизнь особо не было, с женой детьми жили на небольшую зарплату, тогда я еще продолжал работать по найму параллельно. Отягощал не только убыток, но и эти 7%, которые еще капитализировались каждый год, которые заставляли чувствовать меня должником, а бонус казался все призрачней.

Но сдаваться не собирался, а отказываться от инвестора совесть не позволяла. Для меня это было дело принципа: если не смогу вытащить его счет, значит, на фондовом рынке мне делать нечего. Надо было менять кардинально все. Осенью 2011 года после августовского кризиса я серьезно поменял подход к управлению активами и рисками.

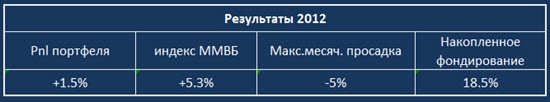

Этап 2. 2012

К этому времени я уже был трижды «крещен» рынком, за спиной была проделана огромная работа, я обкатал пару десятков стратегий с разными подходами, я уже неплохо разбирал в психологии рынка, так штудировал все форумы и постоянно слушал выступление разных экспортов по ТВ и радио. Уже тогда я разобрался, что основная задача экспертов – продать себя. Их ход мысли всегда был в направлении текущего рыночного движения и чем больше они говорили о покупках, тем больше у меня возникало желание все продать. Но желание так и оставалось желанием, я продолжал следовать толпе. Особенно прислушивался, так сказать, к моим авторитетам. Я думаю, что все дело было в том, что я до конца не верил в себя. В итоге 2012 год получился неким переходом на более качественный и профессиональный уровень.

За эти 3 года я прочитал столько профессиональной литературы, сколько в общей сложности я не читал за всю свою жизнь. Читал и изучал в основном литературу по инвестированию в стоимость (value investments) и управлению риском.

Но изменил я не только подход в работе, но и сами условия работы инвестор несколько отредактировал. Во-первых, он выделил небольшую зарплату 50 тыс., как говорится, чтобы штаны не упали и было чувство стабильности. Бонус вместо первоначальных 20% стал 5%, и при этом ставка фондирования в 7% осталась. Выбора особо не было: тут либо соглашаться, либо расставаться.

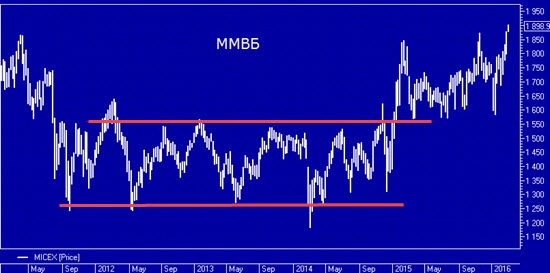

Рынок весь год был боковым, при этом западные индексы уверенно росли. В портфеле мне оставалось только заниматься аллокацией активов и работать с объемом позиции. Плюс, как я уже говорил, тестировал много разных подходов и стратегий в реале. Тестировал хоть и небольшим объемом, но все это не добавляло к общей прибыли на счете. В работе я был предельно осторожен, скорее даже чересчур, не хотелось возвращаться на предыдущий этап. Отчасти это сказывалось, что продолжал согласовывать свои действия с инвестором, но уже гораздо реже. В итоге год я закончил в символичном плюсе, но немного уступил бенчмарку. Хорошие новости в том, что значительно снизил волатильность портфеля.

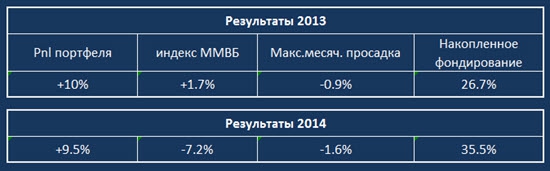

Этап 3. 2013/2014

Все мои труды и старания за последние 2.5 года начали приносить плоды. В 2013 году наконец-то до меня дошло, что самая главная и верная стратегия – это я сам. Я много работал над собой, над своей психологией. Я постоянно вел журнал, где описывал свои эмоции в худшие и лучшие сделки. Кстати, я это делаю до сих пор, перечитывать их — здорово помогает в трудное время. Но помимо психологии, я с самого начала делал принт-скрин каждой сделки. Для каждой ситуации есть отдельная папка: идеальные сделки, значимые развороты рынка и ошибки. Особенно меня интересовала папка «Ошибки», где я описывал свои косяки. Поверьте, избавиться от ошибок полностью невозможно, я рано это осознал, поэтому просто старался над ними работать и сводить их к минимуму.

Все мои знания и опыт выработали мой индивидуальный личный подход. Я опробовал за последние годы разные подходы, где работал жестко со стопом, я создал и проторговал разными алгоритмизированными (роботы) подходами. Существенного преимущества я не нашел, в каждом подходе были свои плюсы и минусы. Например, я не разделяю в своей работе на технический и фундаментальный анализ. Другими словами, я не работаю со словом «только…». Для меня рынок – это хаос, а хаосом управлять невозможно. Я понял, что единственное, на что я могу влиять, это риски. А рынок мне дает то, что дает, независимо от моих ожиданий и желаний. Я не понимаю, как можно ставить месячные планы?! Это же не работа токаря у станка, где можно задержаться после смены и догнать план.

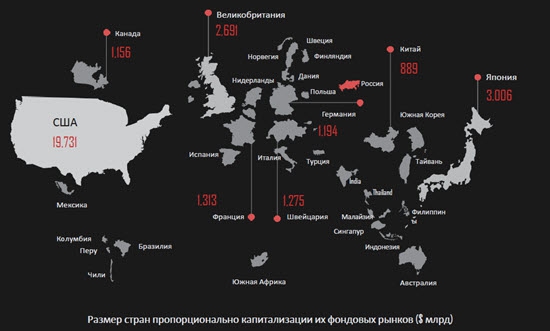

Также я не понимаю, как на российском рынке можно основываться только на Value подходе. Если вы посмотрите на карту капитализации рынков по странам, с трудом найдете наш отечественный рынок.

Поэтому российский рынок категорически не стоит рассматривать, как самостоятельный объект, изолированный от остального мира. Тем более с такой корреляцией цен на нефть и другие сырьевые товары, делать ставку, исходя только из основных мультипликаторов. Более того, я не работаю с акциями дальних эшелонов, как правило, это акции из ТОП20. Поэтому мне важно понимать, есть ли покупатель на рынке в данный момент и в каком секторе. Вот собственно на это я и трачу кучу времени. Мне приходится отслеживать и строить модели потоков капиталов между активами на глобальном рынке. Так как для моего анализа основной осью является fixed income, поэтому я за облигациями слежу даже более плотно, чем за акциями. И первоисточником для анализа выступает всегда рынок США и Европы, так как именно там зарождается направление ветра. Приходится много читать репортов ведущих инвестиционных домов и постоянно сидеть на американских новостных сайтах.

Возвращаясь к результатам, мне удалось уже заработать выше нашей ставки фондирования 7% и показать наименьшую месячную просадку за эти два года.

Напомню, что работать я мог только «от покупки» и только на акциях, поэтому учитывая, что на рынке три года был боковик, нам удалось заработать.

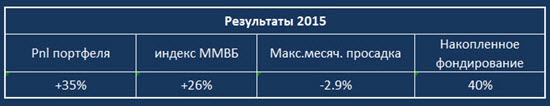

Этап 4. 2015

Для нас с инвестором этот год стал наиболее урожайным. Кто-то, возможно, возразит и скажет, что причина в девальвации. Но это не так. Для меня в принципе вообще не важно, активами в какой валюте управлять, так как работаю от момента, то для меня важно понять, в какой момент мне лучше формировать позицию и в каком объеме. Более того в моей модели управления заложен принцип взаимозависимости между классами активами, например, если на американском рынке зарождается покупка в нефтегазовых компаниях, то эта покупка отразится и на российских акциях нефтяных компаний.

Существенный прогресс произошел в том, что мне удалось утвердить работу на фьючерсах. Я разделил портфель в соотношении 85/15: на ММВБ – генеральная часть в лонге, на ФОРТС – осуществляю шортовые идеи, так как бесплатное плечо, но список фьючерсов ограничен их ликвидностью (Сбер, Газпром, Лукойл и ВТБ). Также через фьючерс на ММВБ могу в моменте хеджировать генеральную часть, чтобы там не платить комиссию. Кстати, насчет плеча, я никогда его не использую, более того, я даже редко бываю в активах более, чем на 70%.

В генеральной части больше 4-5 акций в портфеле я не держу, так как контролирую постоянно каждую позицию и попрощаться с ней я готов в любой момент. Держать актив могу от нескольких дней до месяцев.

К 2015 году я уже вооружился достаточным количеством разных систем, подходов. Естественным путем за все это время остались в работе только два робота, благо работают они в обе стороны. Какие-то новые исследования в направлении скриптов я не планирую. Уверен, что рынок постоянно меняется и подобрать на бэк-тесте определенный алгоритм можно. Но как только изменится природа рынка, изменится и алгоритм, поэтому для меня это бег по кругу.

P.S

Умолчал про одни важный момент. Мои обязанности не заканчиваются только на управлении активами на российской бирже. Дело в том, что инвестор является клиентом одного крупного западного Wealth Management и мне также приходится еще заниматься тем, чтобы вести там портфель и делать первоначальную экспертизу идей, которые постоянно присылают сейлзы. В рамках WM мы покупаем в основном облигации и структурные ноты и акции в долгий срок. Портфель на несколько млн. дол. Я не могу назвать это прямым управлением активами, наверное, это скорее ближе к консультированию. Но, тем не менее, мне также приходится ежедневно мониторить имеющие приобретения и искать новые идеи. Плюс ко всему, по обоим портфелям я делаю еженедельную отчетность.

В итоге, если подвести результат, что есть? А есть то, что за 5.5 лет управления я ни разу не получил бонус, но есть пусть и небольшая, но зарплата. Освоил управление активами на достаточно крупном капитале. Однозначно верю в свой результат и имею четко сформированную стратегию. Есть перспектива, но не такая, как хотелось бы.

Если бы не считать фондирование и еще с капитализацией, то я давно уже получал бы бонус. Из-за убытков на первом этапе и фондирования я никак не могу выйти на бонус. Теоретически, я бы мог увеличить риски в работе, что привело бы меня гораздо быстрее к нужному результату, но при этом возникает риск крупной просадки, а я уже привык к стабильности.

Некоторые друзья/трейдеры из моего близкого окружения считают, что я сдал себя в рабство. Ну, спорить не буду, что условия не совсем рыночные. Инвестор получает как минимум 10% отдачи на капитал, если без капитализации. Уйти от инвестора? Мне очень комфортно с ним работать, да и есть чувство долга, ведь он тоже долго ждал, когда я начну зарабатывать.

Вижу, что в этой ситуации для меня единственный вариант, это найти второго крупного инвестора. Но, где же его найти? Ранее я думал, что если стабильно зарабатываешь на рынке, очередь из инвесторов не заставит себя ждать. Но я совершенно не публичная личность, не выступаю на РБК, не пишу блоги, не участвую в ЛЧИ — все это «от лукавого» считаю. Придерживаюсь принципа «деньги любят тишину». Убежден, что все эти публичные вещи сильно отвлекают и искажают восприятие.

Но это все сугубо индивидуально, поэтому хотелось бы услышать мнение профессионалов и если есть, потенциальных инвесторов.

отбивали бы фондирование и имели возможность покупать акции когда хотите